-

積立始めたけど、相場が下落して、私の資産が減ってしまったわ。もう今月からやめようかしら。

-

らく美ちゃん!やめてはだめよ!下落の時でもできることがあるわよ~。

下落時の投資の仕方!投信積立成功の秘けつとは?

退市場環境が不安定になり、保有する投資信託の基準価額が大きく変動すると、果たしてこのまま投信積立を続けて良いものか悩まれている方も多いと思います。ここでは、投信積立がもたらす効果について、実例とともに解説します。

ポイント1積立の効果はすぐには表れない

-

1年間も積立しているのに、全然増えないしむしろ減っているのよ。全然つまらないなぁ。

-

積立の効果はすぐにあらわれるものではないのよ。アセらずじっくりコツコツ、のスタンスが大切よ。

投資信託の定期積み立て(投信積立)を行うメリットの1つは、基準価額の下落時ほどより多くの口数を購入でき、平均買付価格も下げられるということです。積立を続けていく中では、当然基準価額の上昇局面で購入するケースもあり、長い目で見ると平均買付価格は平準化します。つまり、積立の効果は、一定期間継続して初めて表れるものなのです。

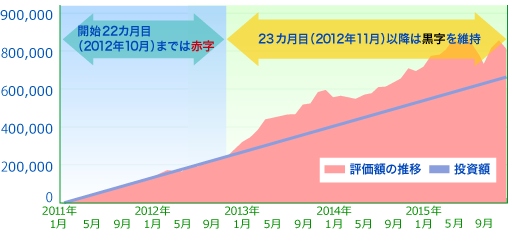

ここで、積立効果が具体的にどのタイミングで表れるかを検証するため、日経平均株価(日経225)に連動した投資成果を目指す「Aファンド」を毎月1万円ずつ、2011年1月から2015年12月までの5年間(60カ月)積み立てていた場合のシミュレーションを見てみましょう。

日経225連動型「Aファンド」の5年間積立投資効果

図でも確認できるように、積立開始から22カ月目にあたる2012年10月末時点まで、投資額に対する運用資産の評価額はマイナス、つまり「赤字」状態でした。当時の日経平均株価を参考に、もう少し詳しく見てみます。

ポイント2 安値時の買付は「種まき」と考える

実は、期間中の日経平均株価最安値(月末終値ベース)は、2011年11月の8,928円でした。運用資産が「黒字」化したのは2012年11月ですから、最安値を記録した後1年は「赤字」状態が続いていたことになります。なお、積立を開始した2011年1月当時の日経平均は1万円を超えていました。15%以上の評価損を抱えながらも、根気強く「種まき」、つまり、安値時の買付を継続したからこそ、2013年以降に本格化したアベノミクス相場で花が開きました。

安値圏を乗り越えても、すぐには「黒字」化しない!

相場の急変時に不安心理が働くというのは自然な流れです。しかし、相場下落時に冷静さを失い、積立をやめてしまうと、結果として損失だけが残り、それまでの時間も無意味になります。日々の値動きに一喜一憂せず、下落時ほど「多くの口数を買付けられる」と感じられるような発想の転換と、3~5年以上の積立期間を味方につけることこそが投信積立成功の秘けつといえます。

-

日々の値動きに一喜一憂せず、か・・・。3年後、5年後を見据えて、解約しないことにしたわ。

-

そうよ、「 下落時ほど「多くの口数を買付けられる」と感じられるような発想の転換と、3~5年以上の積立期間を味方につけること 」これが、投信積立の成功の秘けつよ!

金の卵MEMO

市場環境が不安定になり、保有する投資信託の基準価額が大きく変動すると、果たしてこのまま投信積立を続けて良いものか悩まれている方も多いと思います。しかし、 下落時ほど「多くの口数を買付けられる」と感じられるような発想の転換と、3~5年以上の積立期間を味方につけること が、投信積立の成功の秘けつ。

- ★2つのポイント

- 積立の効果はすぐには表れない

- 安値時の買付は「種まき」と考える