スマートベータ(β)ETFが登場!「上場高配当低ボラティリティ(1399)」の魅力

今回の特集でご紹介しているETF

銘柄をクリックすると、マーケットページに遷移します。

|

銘柄名 | 上場インデックスファンドMSCI日本株高配当低ボラティリティ |

|---|---|---|

| 銘柄コード | 1399 | |

| 上場市場 | 東京証券取引所 | |

| 取引単位 | 10口単位 |

- ※ 注文ボタンをクリックすると、ログインページが表示されます。ログイン後に該当銘柄をお取引いただけます。

スマートベータ(β)ETFが東証に上場!

日本株式のなかでも、高配当でかつ低価格変動性(低ボラティリティ)という特性を持ったスマートβ指数に連動する「上場インデックスファンドMSCI日本株高配当低ボラティリティ<愛称:「上場高配当低ボラティリティ」>」(東証コード:1399)が、2015年12月1日に上場しました。

NISAなど中長期投資家にとって、投資妙味の比較的高いETFでないかと考えられます。

ここでは、ETF業界の重鎮、日興アセットマネジメント株式会社商品企画監理本部ETFセンター長 今井幸英氏に当ETFの特徴とメリットを執筆していただきました。

今井幸英氏

日興アセットマネジメント

グローバル商品・戦略マーケティング本部 ETFセンター長

プロフィール

日興アセットマネジメント株式会社ETFセンター長。日本興業銀行(現みずほフィナンシャルグループ)、興銀第一ライフ・アセットマネジメント(現DIAMアセットマネジメント)などにて資金運用業務や投信商品の開発業務などに従事した後、2006年に日興アセットマネジメント入社。2008年8月より現職。長い運用商品開発の経験を活かし、ETFの開発やETFビジネスの推進活動を行っている。

新ETFの連動対象とする新指数の開発

日興アセットマネジメントはインデックス運用商品のみならず、アクティブ運用商品を積極的に展開しています。

ルールベースのアクティブ運用であるクオンツ運用部隊もおり、著名な京都大学経営管理大学院の加藤康之特定教授のご協力を得て、新運用戦略、スマートβの研究・開発を行っています。

このクオンツ運用部隊が日本株のみで「高配当」かつ「低価格変動性(最小分散、低ボラティリティ)」の運用戦略の開発を行なうことになりました。その際の開発目標が、配当を市場平均より0.5%引き上げることと変動性を市場より2%抑えるというものとしました。

その目標や流動性の確保、回転率を押さえる工夫などをほどこし、苦闘することおよそ3カ月、満足のゆく指数ロジックが出来上りました。

さて、ETFに仕組むには指数(インデックス)を公表する必要があります。

そこで、このロジックで指数を算出する計算代理人を捜して、算出をお願いする必要があります。実はオリジナルの指数ロジック作成では、一部MSCI社のデータをベースにしていました。そのことからMSCI社に計算代理人の検討をお願いすることになりました。

しかしながら、オリジナルの指数ロジックをそのまま再現するのは同社でも難しく、一部を日興アセットマネジメントの手法に置き換えたりして、当初の運用目標を達成するように、再度、作り上げることになりました。約2カ月近くかけて出来上がった指数が「MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数」になります。

MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数とは?

この指数の計算方法は、親指数にあたるMSCIジャパンIMI(Investable Market Index)指数の構成銘柄(MSCIジャパン+小型株)をユニバースとし、四半期毎(2、5、8、11月)に見直しが行われます。そのため、MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数(以降、「高配当低ボラティリティ指数」)も同じタイミングでリバランスされることとなります。

そして、①GICSの業種分類の4010-銀行、4020-その他金融、4030-保険、404020-リートをユニバースから除外、②一カ月の値付率が85%未満の銘柄を除外、③一カ月の売買代金の上位400銘柄を選定、④配当利回りの高い上位150銘柄を選定、⑤MSCI Global Minimum Volatility Indexと同じ最小分散になるように最適化を行なう手法で、同150銘柄の最適化を行なう(最大ウエイト1%・最少ウエイト0.05%の制約付き)という手順で指数を作ります。銘柄数は120~130程度になります。

| TOPIX 構成銘柄トップ10 | 高配当低ボラティリティ指数 構成銘柄トップ10 | |||

|---|---|---|---|---|

| 1 | トヨタ自動車 | 4.64% | 旭化成 | 1.02% |

| 2 | 三菱UFJフィナンシャルグループ | 2.74% | エーザイ | 1.02% |

| 3 | 三井住友フィナンシャルグループ | 1.63% | 野村総合研究所 | 1.02% |

| 4 | NTT | 1.56% | みらかホールディングズ | 1.02% |

| 5 | 本田技研工業 | 1.54% | 伊藤忠テクノソリューションズ | 1.02% |

| 6 | みずほフィナンシャルグループ | 1.49% | 北陸電力 | 1.01% |

| 7 | ソフトバンクグループ | 1.38% | ファミリーマート | 1.01% |

| 8 | KDDI | 1.29% | ユー・エス・エス | 1.01% |

| 9 | 日本たばこ産業 | 1.18% | 太平洋セメント | 1.01% |

| 10 | セブン&アイ・ホールディングス | 1.09% | 日本たばこ産業 | 1.01% |

- ※ 高配当低ボラティリティ指数において1%超となっているのはリバランス後の時価変動のため。

- ※ 上記銘柄について、組入れを約束するものでも売買を推奨するものでもありません。

- ※ 信頼できると判断した情報をもとに日興アセットマネジメントが作成。

同指数は上記を見ていただいてもおわかりいただけるように、1%の組み入れ制約があることから、等金額投資的な性格が出てきます。

【MSCIジャパンIMIIカスタム高流動性高利回り低ボラティリティ指数の特性】

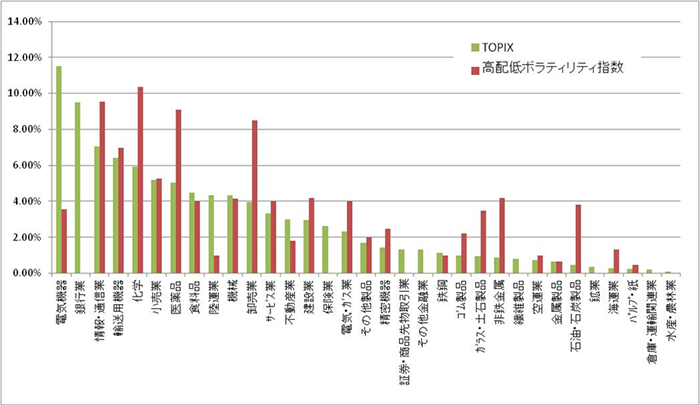

次のグラフは高配当低ボラティリティ指数とTOPIXの業種別構成比率の比較(2015年8月31日)です。

- ※ 信頼できると判断した情報をもとに日興アセットマネジメントが作成。

- ※ グラフおよびデータは過去のものであり、将来の運用成果などを約束するものではありません。

業種構成がTOPIXとは大きく異なるのがご理解いただけるかと思います。また、銀行、保険、証券といった金融株が除外されています。これは銀行のような投資家が投資する際に、自己資本比率の計算で資本から控除される事態を回避するためです。

さて、高配当低ボラティリティ指数の最大の目標である高配当と低ボラティリティの特性はどのような仕上がりになっているでしょうか。

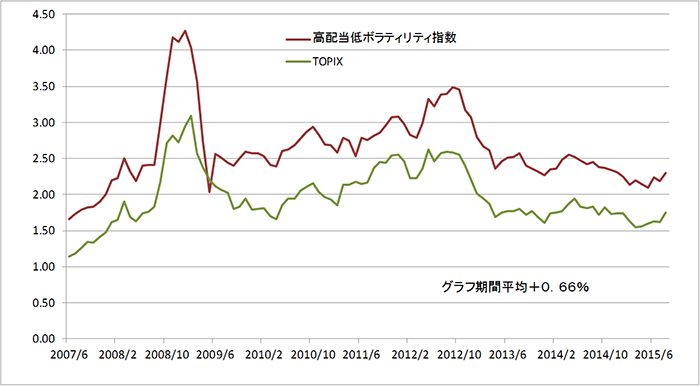

まずは、高配当ですが、2007年6月29日~2015年8月31日の期間ではTOPIXとの比較で、平均0.66%と目標の0.5%を上回る水準です。

指数ベースの配当利回り推移

(2007年6月30日~2015年8月31)

- ※ 信頼できると判断した情報をもとに日興アセットマネジメントが作成。

- ※ グラフおよびデータは過去のものであり、将来の運用成果などを約束するものではありません。

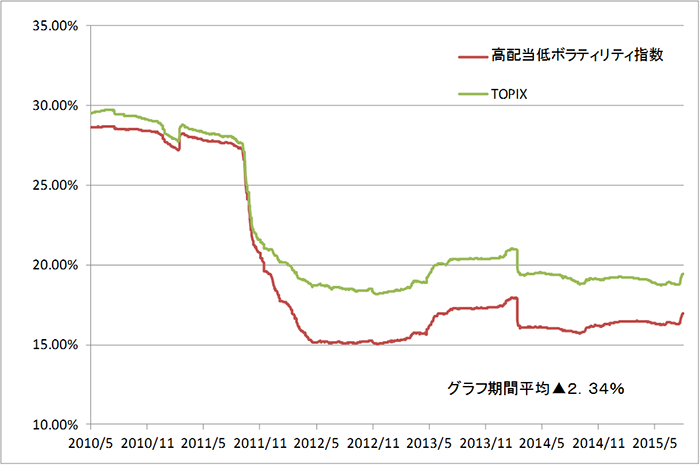

次は、ボラティリティ(価格変動性)です。

価格変動性推移(期間3年)

(2010年5月31日~2015年8月31日)

- ※ 信頼できると判断した情報をもとに日興アセットマネジメントが作成。

- ※ グラフおよびデータは過去のものであり、将来の運用成果などを約束するものではありません。

2010年5月31日~2015年8月31日の期間3年の変動性ですが、平均▲2.34%となっており、目標の▲2%を下回っています。

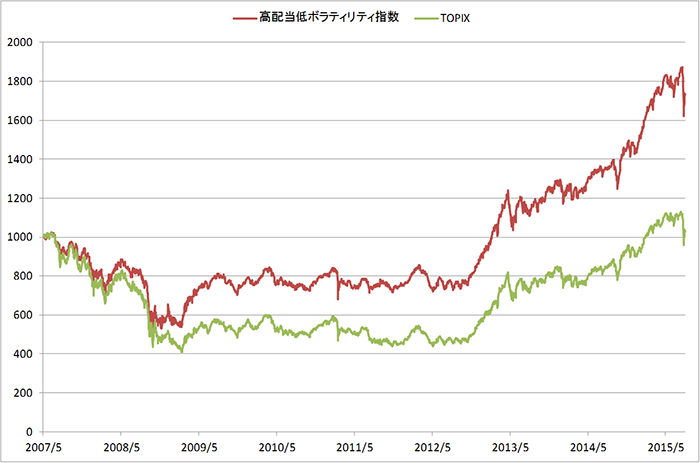

狙いどおりの特性となっています。その配当込のパフォーマンスですが、次のチャートをご覧ください。

配当込累積パフォーマンス

(2007年5月31日~2015年8月31日)

| 高配低ボラ | TOPIX | 差分 | |

|---|---|---|---|

| 2008 | -34.0% | -40.6% | 6.6% |

| 2009 | 28.1% | 7.6% | 20.5% |

| 2010 | 4.5% | 1.0% | 3.5% |

| 2011 | -4.9% | -17.0% | 12.1% |

| 2012 | 14.3% | 20.9% | -6.5% |

| 2013 | 49.1% | 54.4% | -5.3% |

| 2014 | 14.4% | 10.3% | 4.1% |

| 2015 | 17.7% | 10.3% | 7.4% |

- ※ 2007年5月31日を1000として、公表値をもとに、日興アセットマネジメントが指数化しています。

- ※ 信頼できると判断した情報をもとに日興アセットマネジメントが作成。

- ※ グラフおよびデータは過去のものであり、将来の運用成果などを約束するものではありません。

かなり魅力的なパフォーマンスになっていることがご理解いただけると思います。

ただし、年間騰落率の表を見ていただくと、2008年と2011年の下落のタイミングではTOPIX、市場程には下落しなくて済み、2009年、2014年、2015年(8月31日まで)は上昇相場にアウトパフォームしている一方、2012年と2013年の上昇相場ではアンダーパフォームしています。

高配当低ボラティリティ指数はスマートβ指数に区分けされるかと思いますが、市場に対して銘柄選定をする結果、市場に対してリスクを取っているので、当指数のようなスマートβ指数に一般的なことではありますが、必ずしも常に市場に対してアウトパファームできる指数ではないことはご承知置きください。

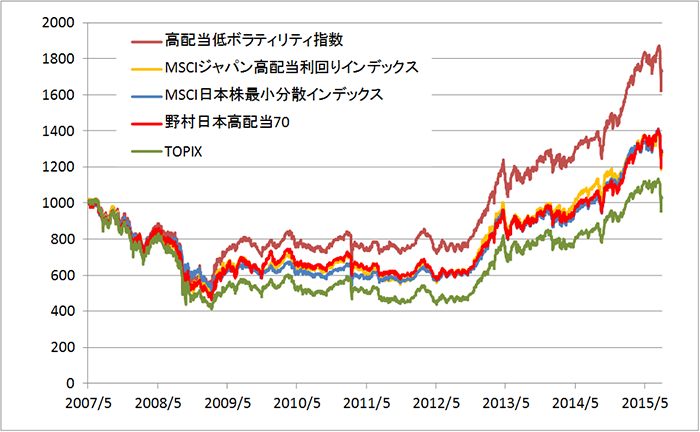

次のチャートはTOPIX及び競合するであろう指数との比較です。

配当込累積パフォーマンス

(2007年5月31日~2015年8月31日)

- ※ 2007年5月31日を1000として、公表値をもとに、日興アセットマネジメントが指数化しています。

- ※ 信頼できると判断した情報をもとに日興アセットマネジメントが作成。

- ※ グラフおよびデータは過去のものであり、将来の運用成果などを約束するものではありません。

高配当低ボラティリティ指数が相対的に高パフォーマンスであり、投資魅力の高い指数であることは変わりがありません。

「上場インデックスファンドMSCI日本株高配当低ボラティリティ(1399)」にご注目ください。

上述で見てきたように、高配当低ボラティリティ指数は投資魅力の高いものであることがご理解いただけると思います。この指数をETFにパッケージしたものが、この2015年12月1日に上場した上場インデックスファンドMSCI日本株高配当低ボラティリティ(1399)になります。

当ETFは、高配当低ボラティリティ指数に採用されている銘柄の株式に投資を行ない、高配当低ボラティリティ指数の計算方法に従ってポートフォリオを構築し、原則としてそれを維持することにより、基準価額が同指数の動きと高位に連動することをめざすものです。また、毎年1月、4月、7月、10月の四半期毎に決算をし、分配を行います。

なお、投資対象の株式には3月、6月、9月、12月以外の決算期の株式があります。よって上場インデックスファンド日本高配当(東証配当フォーカス100)(1698)とは違って、若干ながらも分配金の希薄化・濃縮化がおこります。

日興アセットマネジメントは投資家の方々の様々なニーズにお応えするべく、これからも様々なETFを立ち上げていきたいと考えています。今回は、分配及びボラティリティに焦点を当てたETFを立ち上げました。これからもお応えすべきニーズを明らかにして、そのニーズに合った指数を探し、組成し、ETFを作ってゆきます。

引き続き日興アセットマネジメントの開発するETFにご期待いただければと思います。

よろしくお願いいたします。

取引所における売買時のファンド概要

- 商品分類

- 追加型投信/国内/株式/ETF/インデックス型

- 上場市場

- 東京証券取引所

- 上場日

- 2015年12月1日

- 銘柄コード

- 1399

- 取引所における売買単位

- 10口単位

- 信託期間

- 無期限(2015年11月30日設定)

- 決算日

- 毎年1月、4月、7月、10 月の各8日

- 収益分配

- 年4回、分配方針に基づいて分配を行ないます。

- ※将来の分配金の支払いおよびその金額について保証するものではありません

日興アセットマネジメントのETF関連ページ

- 特性を理解して使うレバレッジETF「上場日経2倍(1358)」

- JPX日経インデックス400はETFで取引すると、さらにパワーアップ!?

- 日興アセットマネジメント 「ETFラインナップ」(日興アセットマネジメントのサイトに遷移します)

- 手数料等の概要

- お客さまには、以下の費用をご負担いただきます。

<取引所における売買時にご負担いただく費用>

- 売買手数料取扱会社が定める手数料とします。詳しくは、取扱会社にお問い合わせください。

<信託財産で間接的にご負担いただく(ファンドから支払われる)費用>

- 信託報酬純資産総額に対して年率0.385%(税抜0.35%)程度を乗じて得た額が実質的な信託報酬となります。

- その他費用目論見書などの作成・交付、計理等の業務にかかる費用および決算短信の作成に係る費用(業務委託する場合の委託費用を含みます。)、監査費用、ファンドの上場に係る費用、標章使用料などについては、ファンドの日々の純資産総額に対して年率0.1%を乗じた額の信託期間を通じた合計を上限とする額が信託財産から支払われます。

組入有価証券の売買委託手数料、借入金の利息、立替金の利息および貸付有価証券関連報酬(有価証券の貸付を行なった場合は、信託財産の収益となる品貸料に0.55(税抜0.5)を乗じて得た額)などについては、その都度、信託財産から支払われます。

- ※ 組入有価証券の売買委託手数料などは、運用状況などにより変動するものであり、事前に料率、上限額などを示すことができません。

- ※ 当ファンドの手数料などの合計額については、投資者のみなさまがファンドを保有される期間などに応じて異なりますので、表示することができません。

- ※ 詳しくは、投資信託説明書(交付目論見書)をご覧ください。

- ファンド概要

- 〔直接ファンドに設定・解約を行なう場合のお取扱いです。取引所で売買をされる投資者のみなさまには該当いたしませんのでご留意ください。〕

取得・交換取扱時間原則として、販売会社の営業日の午後3時までとします。

※なお、受付締切時間が異なる場合がありますので、詳しくは、販売会社にお問い合わせください。申込価額取得申込受付日の基準価額

申込単位ユニット株式の評価額を取得申込受付日の基準価額で除した口数(100口未満切上げ)を申込単位として、その整数倍とします。

交換価額解約申込受付日の基準価額

交換単位委託会社の定める口数を最小交換請求口数として、その整数倍とします。

<取得・換金時にご負担いただく費用>

- 申込手数料販売会社が定める手数料とします。詳しくは、販売会社にお問い合わせください。

なお、当該手数料には消費税等相当額がかかります。 - 交換手数料販売会社は、受益者が交換請求を行なうときおよび受益権の買取りを行なうときは、当該受益者から、販売会社が定める手数料および当該手数料に係る消費税等相当額を徴収することができるものとします。

※詳しくは、販売会社にお問い合わせください。 - 信託財産留保額ありません。

<信託財産で間接的にご負担いただく(ファンドから支払われる)費用>

- 信託報酬純資産総額に対して年率0.385%(税抜0.35%)程度を乗じて得た額が実質的な信託報酬となります。

- その他費用目論見書などの作成・交付、計理等の業務にかかる費用および決算短信の作成に係る費用(業務委託する場合の委託費用を含みます。)、監査費用、ファンドの上場に係る費用、標章使用料などについては、ファンドの日々の純資産総額に対して年率0.1%を乗じた額の信託期間を通じた合計を上限とする額が信託財産から支払われます。

組入有価証券の売買委託手数料、借入金の利息、立替金の利息および貸付有価証券関連報酬(有価証券の貸付を行なった場合は、信託財産の収益となる品貸料に0.55(税抜0.5)を乗じて得た額)などについては、その都度、信託財産から支払われます。

- ※ 組入有価証券の売買委託手数料などは、運用状況などにより変動するものであり、事前に料率、上限額などを示すことができません。

- ※ 当ファンドの手数料などの合計額については、投資者のみなさまがファンドを保有される期間などに応じて異なりますので、表示することができません。

- ※ 詳しくは、投資信託説明書(交付目論見書)をご覧ください。

<投資リスク>

当ファンドの投資にあたっては、主に以下のリスクを伴ないます。基準価額変動リスクの大きいファンドですので、お申込みの際は、当ファンドのリスクを充分に認識・検討し、慎重に投資のご判断を行なっていただく必要があります。<基準価額の変動要因>

投資者の皆様の投資元金は保証されているものではなく、市場取引価格または基準価額の下落により、損失を被り、投資元金を割り込むことがあります。ファンドの運用による損益はすべて投資者(受益者)の皆様に帰属します。なお、当ファンドは預貯金とは異なります。

当ファンドは、主に株式を投資対象としますので、株式の価格の下落や、株式の発行体の財務状況や業績の悪化などの影響により、基準価額が下落し、損失を被ることがあります。主なリスクは以下の通りです。

<価格変動リスク>

- 株式の価格は、会社の成長性や収益性の企業情報および当該情報の変化に影響を受けて変動します。また、国内および海外の経済・政治情勢などの影響を受けて変動します。ファンドにおいては、株式の価格変動または流動性の予想外の変動があった場合、重大な損失が生じるリスクがあります。

<流動性リスク>

- 市場規模や取引量が少ない状況においては、有価証券の取得、売却時の売買価格は取引量の大きさに影響を受け、市場実勢から期待できる価格どおりに取引できないリスク、評価価格どおりに売却できないリスク、あるいは、価格の高低に関わらず取引量が限られてしまうリスクがあり、その結果、不測の損失を被るリスクがあります。

<信用リスク>

- 投資した企業の経営などに直接・間接を問わず重大な危機が生じた場合には、ファンドにも重大な損失が生じるリスクがあります。デフォルト(債務不履行)や企業倒産の懸念から、発行体の株式などの価格は大きく下落(価格がゼロになることもあります。)し、ファンドの基準価額が値下がりする要因となります。

<有価証券の貸付などにおけるリスク>

- 有価証券の貸付行為などにおいては、取引相手先リスク(取引の相手方の倒産などにより貸付契約が不履行になったり、契約が解除されたりするリスク)を伴ない、その結果、不測の損失を被るリスクがあります。貸付契約が不履行や契約解除の事態を受けて、貸付契約に基づく担保金を用いて清算手続きを行なう場合においても、買戻しを行なう際に、市場の時価変動などにより調達コストが担保金を上回る可能性もあり、不足金額をファンドが負担することにより、その結果ファンドに損害が発生する恐れがあります。

<MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数と基準価額の主なカイ離要因>

当ファンドは、基準価額の変動率をMSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数の変動率に一致させることをめざしますが、次のような要因があるため、同指数と一致した推移をすることをお約束できるものではありません。- MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数の採用銘柄の変更や資本異動などによってポートフォリオの調整が行なわれる場合、個別銘柄の売買などにあたりマーケット・インパクトを受ける可能性があること、また、信託報酬、売買委託手数料、監査費用などの費用をファンドが負担すること。

- 組入銘柄の配当金や有価証券の貸付による品貸料が発生すること。

- 先物取引等のデリバティブ取引を利用した場合、当該取引の値動きとMSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数の採用銘柄の一部または全部の値動きが一致しないこと。

◇ 金融商品取引所で取引される市場価格と基準価額のカイ離

当ファンドは東京証券取引所に上場され公に取引されますが、市場価格は、主に当ファンドの需要、当ファンドの運用成果および投資者が代替的な投資と比較して当ファンドが全般的にどの程度魅力的であるか、などの評価に左右されます。したがって、当ファンドの市場価格が、基準価額を下回って取引されるかまたは上回って取引されるかは予測することはできません。- ※ 基準価額の変動要因は、上記に限定されるものではありません。

◇ その他の留意事項

当資料は、投資者の皆様に弊社の運用するETFについてのご理解を高めていただくことを目的として、日興アセットマネジメントが作成した販売用資料です。

ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

投資信託は、預金や保険契約とは異なり、預金保険機構および保険契約者保護機構の保護の対象ではありません。

投資信託の運用による損益は、すべて受益者の皆様に帰属します。当該ファンドをお申込みの際には、契約締結前交付書面などを十分に お読みください。 - 申込手数料販売会社が定める手数料とします。詳しくは、販売会社にお問い合わせください。

- 委託会社、その他関係法人

委託会社

日興アセットマネジメント株式会社

受託会社

三井住友信託銀行株式会社

(再信託受託会社:日本トラスティ・サービス信託銀行株式会社)

販売会社

販売会社については下記にお問い合わせください。

日興アセットマネジメント株式会社

〔ホームページ〕http://www.nikkoam.com/

〔コールセンター〕0120-25-1404(午前9時~午後5時。土、日、祝・休日は除く。) - 指数の著作権などについて

- 「MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数」

当該ファンドは、MSCI Inc.(「MSCI」)、その関連会社、情報提供者その他MSCI指数の編集、計算または作成に関与または関係した第三者(以下、総称して「MSCI関係者」という。)によって支持、保証、販売または販売促進されるものではない。MSCI指数は、MSCIの独占的財産とする。MSCIおよびMSCI指数の名称は、MSCIまたはその関連会社のサービスマークであり、日興アセットマネジメント株式会社による特定の目的のために使用が許諾されている。MSCI関係者は、当該ファンドの発行会社もしくは所有者、またはその他の者もしくは組織に対して、ファンド全般もしくは当該ファンド自体に対する投資適合性、または対応する株式市場の利回りを追跡するMSCI指数の能力につき、明示的か黙示的かを問わず何ら表明または保証するものではない。MSCIまたはその関連会社は、特定の商標、サービスマークおよび商号、ならびに、当該ファンドまたは当該ファンドの発行会社、所有者その他の者もしくは組織とは関係なくMSCIが決定、編集し計算したMSCI指数のライセンサーである。いずれのMSCI関係者も、MSCI指数の決定、編集または計算にあたり、当該ファンドの発行会社もしくは所有者、またはその他の者もしくは組織の要望を考慮する義務を負わない。いずれのMSCI関係者も、当該ファンドの発行時期、発行価格もしくは発行数量の決定、または、当該ファンドを現金に換算する方程式もしくは当該ファンドの換算対価の決定もしくは計算について責任を負うものではなく、また、関与もしていない。また、いずれのMSCI関係者も、当該ファンドの発行会社もしくは所有者、またはその他の者もしくは組織に対して、当該ファンドの管理、マーケティングまたは募集に関するいかなる義務または責任も負わない。

MSCIは、自らが信頼できると考える情報源からMSCI指数の計算に算入または使用するための情報を入手するが、いずれのMSCI関係者も、MSCI指数またはそれに含まれるデータの独創性、正確性および/または完全性について保証するものではない。いずれのMSCI関係者も、明示的か黙示的かを問わず、当該ファンドの発行会社もしくは所有者、またはその他の者もしくは組織が、MSCI指数またはそれに含まれるデータを使用することにより得られる結果について保証を行なわない。いずれのMSCI関係者も、MSCI指数またはそれに含まれるデータの、またはそれに関連する誤り、欠落または中断について責任を負わない。また、MSCI指数およびそれに含まれるデータの各々に関し、いずれのMSCI関係者も明示的または黙示的な保証を行なうものではなく、かつMSCI関係者は、それらに関する市場性または特定目的適合性に係る一切の保証を明示的に否認する。上記事項を制限することなく、直接的損害、間接的損害、特別損害、懲罰的損害、結果的損害その他あらゆる損害(逸失利益を含む。)につき、仮にその可能性について通知されていた場合であろうとも、MSCI関係者は、かかる損害について責任を負わない。

当該有価証券、当該商品もしくは当該ファンドの購入者、販売者もしくは所有者、またはその他いかなる者もしくは組織も、MSCIの承認が必要か否かの確認を事前にMSCIに求めることなく、当該有価証券を支持、保証、販売または販売促進するためにMSCIの商号、商標またはサービスマークを使用したり、それらに言及したりしてはならない。いかなる者または組織も、MSCIの書面による承認を事前に得ることなくMSCIとの関係を主張してはならない。

国内株式のリスクと費用について

■国内株式 国内ETF/ETN 上場新株予約権証券(ライツ)

【株式等のお取引にかかるリスク】

株式等は株価(価格)の変動等により損失が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等、ライツは転換後の価格や評価額の変動等により、損失が生じるおそれがあります。※ライツは上場および行使期間に定めがあり、当該期間内に行使しない場合には、投資金額を全額失うことがあります。

レバレッジ型、インバース型ETF及びETNのお取引にあたっての留意点

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

- レバレッジ型、インバース型のETF及びETNの価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

- 上記の理由から、レバレッジ型、インバース型のETF及びETNは、中長期間的な投資の目的に適合しない場合があります。

- レバレッジ型、インバース型のETF及びETNは、投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。詳しくは別途銘柄ごとに作成された資料等でご確認いただく、またはコールセンターにてお尋ねください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

【信用取引にかかるリスク】

信用取引は取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。

【株式等のお取引にかかる費用】

国内株式の委託手数料は「ゼロコース」「超割コース」「いちにち定額コース」の3コースから選択することができます。

〔ゼロコース(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSOR(スマート・オーダー・ルーティング(※1))注文 のご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

ゼロコースをご利用される場合には、当社のSORやRクロス(※2)の内容を十分ご理解のうえでその利用に同意いただく必要があります。

※1 SORとは、複数市場から指定条件に従って最良の市場を選択し、注文を執行する形態の注文です。

※2 「Rクロス」は、楽天証券が提供する社内取引システム(ダークプール(※3))です。

※3 ダークプールとは、証券会社が投資家同士の売買注文を付け合わせ、対当する注文があれば金融商品取引所の立会外市場(ToSTNeT)に発注を行い約定させるシステムをいいます。

〔ゼロコース(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSORのご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

〔超割コース(現物取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

5万円まで 55円(税込)

10万円まで 99円(税込)

20万円まで 115円(税込)

50万円まで 275円(税込)

100万円まで535円(税込)

150万円まで640円(税込)

3,000万円まで1,013円(税込)

3,000万円超 1,070円(税込)

〔超割コース(信用取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

10万円まで 99円(税込)

20万円まで 148円(税込)

50万円まで 198円(税込)

50万円超 385円(税込)

超割コース大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔超割コース 大口優遇(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

〔超割コース 大口優遇(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

〔いちにち定額コース〕

1日の取引金額合計(現物取引と信用取引合計)で手数料が決まります。

1日の取引金額合計 取引手数料

100万円まで0円

200万円まで 2,200円(税込)

300万円まで 3,300円(税込)

以降、100万円増えるごとに1,100円(税込)追加。

※1日の取引金額合計は、前営業日の夜間取引と当日の日中取引を合算して計算いたします。

※一般信用取引における返済期日が当日の「いちにち信用取引」、および当社が別途指定する銘柄の手数料は0円です。これらのお取引は、いちにち定額コースの取引金額合計に含まれません。

【かぶミニ®(単元未満株の店頭取引)にかかるリスクおよび費用】

- リスクについて

- かぶミニ®の取扱い銘柄については市場環境等により、取扱いを停止する場合があります。

- 費用について

- 売買手数料は無料です。

かぶミニ®(単元未満株の店頭取引)は、当社が自己で直接の相手方となり市場外で売買を成立させます。そのため、取引価格は買付時には基準価格に一定のスプレッド(差額)を上乗せした価格、売却時には基準価格に一定のスプレッド(差額)を差し引いた価格となります(1円未満の端数がある場合、買付時は整数値に切り上げ、売却時は切り捨て)。なお、適用されるスプレッドは当社ウェブサイトにて開示していますが、相場環境の急変等により変動する場合があります。

- カスタマーサービスセンターのオペレーターの取次ぎによる電話注文は、上記いずれのコースかに関わらず、1回のお取引ごとにオペレーター取次ぎによる手数料(最大で4,950円(税込))を頂戴いたします。詳しくは取引説明書等をご確認ください。

- 信用取引には、上記の売買手数料の他にも各種費用がかかります。詳しくは取引説明書等をご確認ください。

- 信用取引をおこなうには、委託保証金の差し入れが必要です。最低委託保証金は30万円、委託保証金率は30%、委託保証金最低維持率(追証ライン)が20%です。委託保証金の保証金率が20%未満となった場合、不足額を所定の時限までに当社に差し入れていただき、委託保証金へ振替えていただくか、建玉を決済していただく必要があります。

レバレッジ型ETF等の一部の銘柄の場合や市場区分、市場の状況等により、30%を上回る委託保証金が必要な場合がありますので、ご注意ください。

【貸株サービス・信用貸株にかかるリスクおよび費用】

(貸株サービスのみ)

- リスクについて

- 貸株サービスの利用に当社とお客様が締結する契約は「消費貸借契約」となります。株券等を貸付いただくにあたり、楽天証券よりお客様へ担保の提供はなされません(無担保取引)。

(信用貸株のみ) - 株券等の貸出設定について

- 信用貸株において、お客様が代用有価証券として当社に差入れている株券等(但し、当社が信用貸株の対象としていない銘柄は除く)のうち、一部の銘柄に限定して貸出すことができますが、各銘柄につき一部の数量のみに限定することはできませんので、ご注意ください。

(貸株サービス・信用貸株共通)

- 当社の信用リスク

- 当社がお客様に引渡すべき株券等の引渡しが、履行期日又は両者が合意した日に行われない場合があります。この場合、「株券等貸借取引に関する基本契約書」・「信用取引規定兼株券貸借取引取扱規定第2章」に基づき遅延損害金をお客様にお支払いいたしますが、履行期日又は両者が合意した日に返還を受けていた場合に株主として得られる権利(株主優待、議決権等)は、お客様は取得できません。

- 投資者保護基金の対象とはなりません

- 貸付いただいた株券等は、証券会社が自社の資産とお客様の資産を区別して管理する分別保管および投資者保護基金による保護の対象とはなりません。

- 手数料等諸費用について

- お客様は、株券等を貸付いただくにあたり、取引手数料等の費用をお支払いいただく必要はありません。

- 配当金等、株主の権利・義務について

- 貸借期間中、株券等は楽天証券名義又は第三者名義等になっており、この期間中において、お客様は株主としての権利義務をすべて喪失します。そのため一定期間株式を所有することで得られる株主提案権等について、貸借期間中はその株式を所有していないこととなりますので、ご注意ください。(但し、信用貸株では貸借期間中の全部又は一部においてお客様名義のままの場合もあり、この場合、お客様は株主としての権利義務の一部又は全部が保持されます。)株式分割等コーポレートアクションが発生した場合、自動的にお客様の口座に対象銘柄を返却することで、株主の権利を獲得します。権利獲得後の貸出設定は、お客様のお取引状況によってお手続きが異なりますのでご注意ください。貸借期間中に権利確定日が到来した場合の配当金については、発行会社より配当の支払いがあった後所定の期日に、所得税相当額を差し引いた配当金相当額が楽天証券からお客様へ支払われます。

- 株主優待、配当金の情報について

- 株主優待の情報は、東洋経済新報社から提供されるデータを基にしており、原則として毎月1回の更新となります。更新日から次回更新日までの内容変更、売買単位の変更、分割による株数の変動には対応しておりません。また、貸株サービス・信用貸株内における配当金の情報は、TMI(Tokyo Market Information;東京証券取引所)より提供されるデータを基にしており、原則として毎営業日の更新となります。株主優待・配当金は各企業の判断で廃止・変更になる場合がありますので、必ず当該企業のホームページ等で内容をご確認ください。

- 大量保有報告(短期大量譲渡に伴う変更報告書)の提出について

- 楽天証券、または楽天証券と共同保有者(金融商品取引法第27条の23第5項)の関係にある楽天証券グループ会社等が、貸株対象銘柄について変更報告書(同法第27条の25第2項)を提出する場合において、当社がお客様からお借りした同銘柄の株券等を同変更報告書提出義務発生日の直近60日間に、お客様に返還させていただいているときは、お客様の氏名、取引株数、契約の種類(株券消費貸借契約である旨)等、同銘柄についての楽天証券の譲渡の相手方、および対価に関する事項を同変更報告書に記載させていただく場合がございますので、予めご了承ください。

- 税制について

- 株券貸借取引で支払われる貸借料及び貸借期間中に権利確定日が到来した場合の配当金相当額は、お客様が個人の場合、一般に雑所得又は事業所得として、総合課税の対象となります。なお、配当金相当額は、配当所得そのものではないため、配当控除は受けられません。また、お客様が法人の場合、一般に法人税に係る所得の計算上、益金の額に算入されます。税制は、お客様によりお取り扱いが異なる場合がありますので、詳しくは、税務署又は税理士等の専門家にご確認ください。

お客様へのご注意

よくあるご質問

ポートフォリオ機能・お気に入り銘柄機能

楽天証券へ資料請求して、今すぐご利用いただけます。

「ログイン前の登録銘柄と同期する」設定をしていただくことでご利用いただけます。