積立の場合は、そのファンドがどういう風に動いていくかという「軌跡」が大事だ。それがすべてと言っても言い過ぎではないくらいに大事。

積立の場合、実はこのグラフのような軌跡の方がいい結果になるんだよね。

5年間の前半の約3年はずっと横這いで全然上がらず、後半からようやく上がっていく。最初の2つのグラフと同じ16,000円のところまで上がってくれて最後にホッとした感じかな。さっきのに比べるとまったく「優秀」じゃない。

でも、グラフの中に書いてあるように、このファンドへの積立の結果は85.9万円だ。さっきの75.5万円よりも「優秀」な積立結果となっている。理由はもうわかるよね。毎月買っていく積立の場合、この前半戦において、低い基準価額で仕込めていること功を奏したわけだよね。

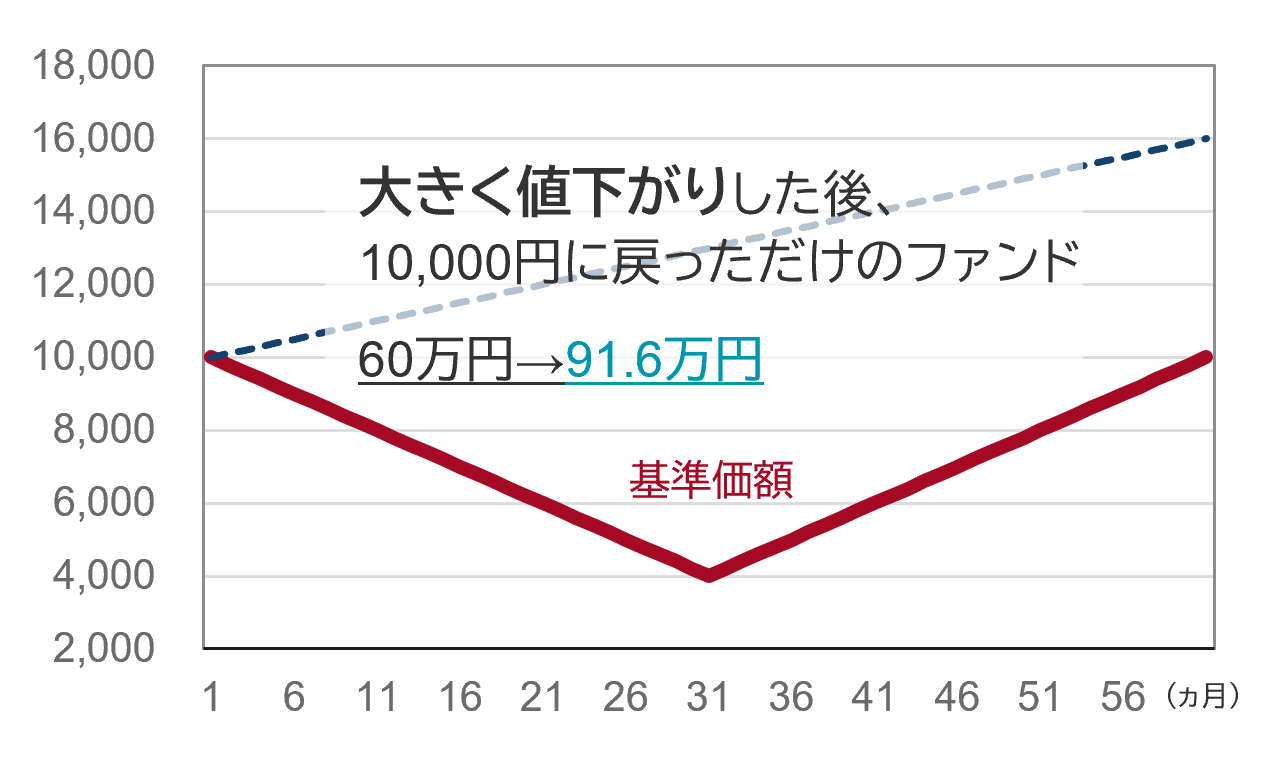

もっと面白いケースを見せようか。これです。

さっきのケースの前半戦はそうはいっても横這いだったけど、これはひどい。積立を始めたすぐから下がっている。しかも10,000円が4,000円だから「暴落」と言ってもいいだろうな。その後上がっていったけど、さっきのファンドたちのように16,000円のところまでは上がれなかった。ようやく最後にスタート時の10,000円に戻っただけ。

しかし、しかし、しかし。もうグラフの中の数字に気付いてくれている通り、このファンドへの積立結果は91.6万円。これまで見たどれよりも「優秀」な積立結果となっていることに驚くよね。

もうわかってると思うけど、4,000円までの下落局面において口数をたくさん仕込んで来たおかげだ。その後の回復が10,000円というスタート時点に戻るだけのものであっても、十分に大きく作用しているわけだね。ドルコスト効果全開だわ。もしここから基準価額が上昇していったら、前のグラフのファンドとの差はさらに拡がっていくことになる。

まさに僕の20年以上の積立はこういうことだった。2回の激しい下落時に「下がっても嬉しいのが積立だ。上がるのは最後でいいのが積立だ」とばかり止めなかった。そして僕の積立の「軌跡」は、結果的にはドルコスト平均法の理想形だったということだ。

シャープレシオとは無関係の「積立向きの軌跡」という観点は、あまり言われないがとても大事なことだ。最初に言ったような1銘柄とかの個別株投資はまったく勧めないけど、「値動きのリスクは大きいが、長期の成長期待も大きい」といったタイプの投資信託は「積立向きの軌跡」を期待するファンドとして一考に値すると思う。

前回「コンセプトファンド」でチューニングする話をしたけど、それはこの観点からも当てはまる。ロボティクスとかフィンテックといった投資テーマは、長期のメガトレンドだと僕は思っているけど、そのテーマから選ばれるような企業の株式はまだ十分な利益が出ていなかったり、やっているビジネスが皆にちゃんと理解されていなかったりする。既に出来上がっている、時価総額の大きな企業に投資するコンセプトではないんだから、そうなるよね。

するとどうしても短期目線の投資家がワッと買い上げてしまったり、サーっと引いてしまったりで、株価の動きが激しくなりがちなんだよね。そして「残念ながらマーケットはひとつ」なもんだから、その値動きはそれらファンドの基準価額にも反映されて、激しい値動きのファンドということになる場合が多い。シャープレシオの低いファンドだね。

積立をしている最中に大きく下がる局面は何度も出てくると思う。下がる時に普通のインデックスファンドよりも大きく下がるのは、ほぼ間違いない。逆に時々急に大きく上がることもあると思う。でもホッとしたのもつかの間、また下がったりするのよ。

ついつい力が入っちゃうのは、僕の積立は今、こういうファンドになってるからなんだよね。あ、これ初めて言ったね。20年以上前に始めた僕の日本株ファンドでの積立は、実は8年前に今のマンションの頭金を作る時に一部売ったんだけどね、その時に残りも一緒に見直そうと思って初めての切り替えをしたのよ。

もう僕の「手の内」の話はいいかな。だって僕はさすがにここから20年の積立はしないと思うし、そろそろ「出口戦略」ってやつを考える歳だからさ。これから「20年の計」を行なう君たちの話をしよう。

もし君たちがそうしたファンドも積立ファンドのリストの中に加えていたら、つまり普通のインデックスファンドをベースに「チューニング」素材として加えていたなら、それらは20年後のトータルの結果に対して「大活躍」を果たしている可能性があると、僕は思ってる。

「積立向きの軌跡」を描いた結果として「チューニング」部分が大きな仕事をしているとね。つまり、最初からしばらくは値動きが激しく、低迷期間も長く、したがって安い基準価額で淡々と口数を溜め込んでいて、というかそうならざるを得ない状態で、そして後半戦になってようやく、そうしたファンドのコンセプトに時代が追いついてきた結果として基準価額が上がっていくと。

まぁでも、話半分でお願いね。そういう積立を「チューニング」どころか「メイン」にしちゃってる僕の個人的な意見だからさ。これまでの他の話もすべてそうだけど、自分たちで納得ずくのかたちを作れるよう、考え方のロジック、頭の整理として受け止めてくれればと思う。焦る必要はないんだから、じっくり考えて2人で相談して決めてもらえれば嬉しいかな。

次ページへ> 積立にとって「ダメな軌跡」投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。