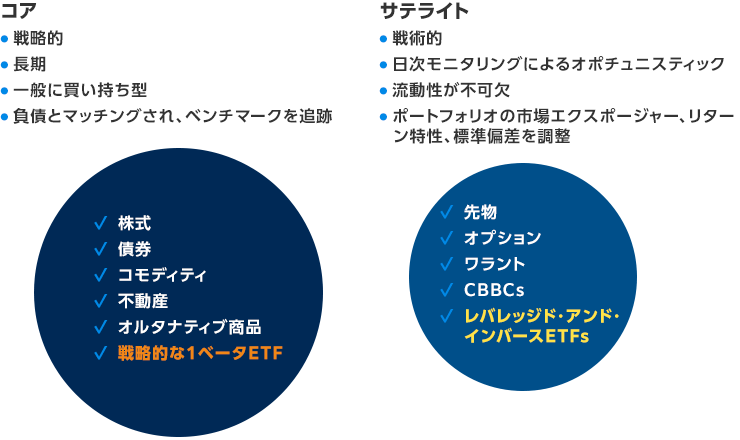

以下のような投資機会を投資家に提供します。

レバレッジド/インバース商品の通常の構成

レバレッジド・アンド・インバースETF商品は明確な傾向がある市場に向いている。日次でリバランスと複利効果が働き、多期間のリターンを増幅するため

長期にわたりレバレッジド・アンド・インバースETF商品は、変動が大きい市場で買い持ちするのには向かない

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

〔現物取引〕

1回のお取引金額で手数料が決まります。

分類 取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。