ETFとは、普段テレビや新聞で目にする株価指数(日経225やTOPIXなど)、商品価格、商品指数などに連動するようにつくられた、取引所に上場している投資信託です。。テレビや新聞等で対象指数を目にするという事は、価格が分かりやすく、また買ったときからいくら上昇したのか、下落したのかすぐに判断できるため、株取引未経験者の方でも始めやすい商品と言えます。

ETNとは、上場投資証券や指標連動証券とも呼ばれます。特定の指標(指数:TOPIX、S&P500、価格:商品、農産物)に連動するように作られた金融商品です。 ETFとは異なり、信用力の高い金融機関が特定の指標に連動するように発行されたNote(債券)であり、金融機関は裏づけ資産を保有せず、その信用力によりNote(債券)を発行します。

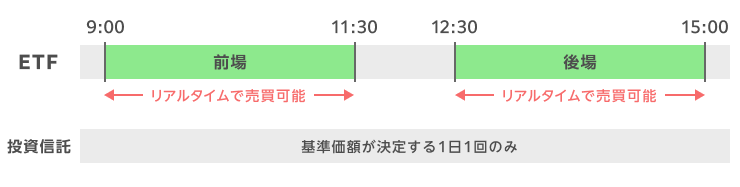

国内ETFは証券取引所に上場しているため、国内株式と同様に、立会時間中であればいつでもリアルタイムの価格で売買ができます。

投資信託は、1日1回その日の終値での基準価額での取引ですが、ETFは株式と同じように相場を見てリアルタイムで売買できます。

国内ETFは一般的に、TOPIXなどの株価指数や通貨、商品価格等に連動するように運用されている商品ですので、値動きがわかりやすいのが特徴です。

ニュース等でも対象指標が報道されるため、投資判断がしやすくなっています。

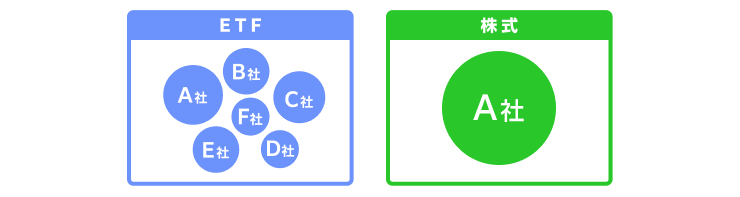

国内ETFは、株価指数等を構成する多数の会社の株式に分散投資するのと同じ投資成果が期待できます。個別企業に投資するよりも、リスクを抑えて分散投資を行うことができます。

国内ETFは、一般的に投資信託よりも信託報酬が低く設定されているケースが多いです。これは、ETFが投資信託に比べて、信託報酬の支払先が少ないためです。

投資信託では、「運用会社」・「販売会社」・「受託銀行」などに支払いが必要です。

一方ETFは、「運用会社」・「受託銀行」のみへの信託報酬で、販売会社への支払いがないため、信託報酬が低めに設定されることが多いです。

もっと詳しく知りたい!

ETF/ETNの仕組みや魅力について詳しくご説明いたします。

| ETF | 株式 | 投資信託 | |

|---|---|---|---|

| 上場有無 | 取引所上場 | 非上場 | |

| 取引時間 | 取引所の取引時間中 | 1日1回 | |

| 取引価格 | リアルタイム価格 | 基準価額 | |

| 注文方法 | 成行・指値など | 申込のみ | |

| 信用取引 | 可能 | 不可 | |

| 取引銘柄 | 銘柄バスケット (例:主要指数連動) |

個別銘柄 | 銘柄バスケット (例:主要指数連動) |

| 信託報酬 | 投資信託に比べ低い | なし | ETFより高め |

| 売買手数料 | 証券会社による | 販売会社による | |

ETFは株式とは違い、銘柄バスケットに投資するため、個別銘柄の破綻リスクがなく、PER(株価収益率)など財務指標を分析する必要もないことがメリットとして挙げられます。また、投資信託とも異なり、リアルタイム価格で売買できるため、取引価格の透明性が高く、投資コストが抑えられるのも特徴です。

お客様からよく寄せられる国内ETFに関するお問い合わせを掲載しております。

例えば、2011年7月10日(日)決算日の場合

権利付最終日:2011年7月5日(火曜日)

この日の大引けまでに購入していなければなりません。

配当落日:2011年7月6日(水曜日)

この日に売却しても、分配金の権利は獲得済み。

7月5日(火)までに買付け、7月5日(火)大引け時点において売却なさっていない場合に分配金を受け取る権利を獲得することができます。上記買付後、7月5日(火)夜のPTS取引、7月6日(水)の取引所取引において売却なさっても分配金を受け取る権利は獲得されています。

分配金の支払いは、決算日後、約40日以内に支払われます。

例えば、日経225連動型上場投資信託(1321)の場合

日経225連動型上場投資信託は1口からお取引いただけます。(2014年3月24日の終値 1口 14,780円)

仮にこの銘柄を1口(1口単位で売買可)、3月24日終値で買うとすると、14,780円+54円(国内株式超割コース税込手数料)となります。少額での取引も可能です。

売却の場合、通常の株式と同様、申告分離課税となります。一年の全ての取引の損益を通算し、利益が出ていた場合はその金額に対し所得税と住民税が課税されます。

収益分配金は、株式の配当と同じく、受取時に一律源泉徴収されます。

国内株式は特定口座をご利用いただくことにより確定申告を不要とする、または簡易な申告が行えます。一般口座の場合はご自身で確定申告が必要です。

レバレッジ型、インバース型のETF及びETNの価額の上昇率・下落率は、対象となる指数・指標の日々の上昇率・下落率に一定の倍率を乗じたものに連動するように運用されております。2営業日以上の期間の場合、同期間の対象となる指数・指標の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

株式等は株価(価格)の変動等により損失が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等、ライツは転換後の価格や評価額の変動等により、損失が生じるおそれがあります。※ライツは上場および行使期間に定めがあり、当該期間内に行使しない場合には、投資金額を全額失うことがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

信用取引は取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。

国内株式の委託手数料は「ゼロコース」「超割コース」「いちにち定額コース」の3コースから選択することができます。

〔ゼロコース(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSOR(スマート・オーダー・ルーティング(※1))注文 のご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

ゼロコースをご利用される場合には、当社のSORやRクロス(※2)の内容を十分ご理解のうえでその利用に同意いただく必要があります。

※1 SORとは、複数市場から指定条件に従って最良の市場を選択し、注文を執行する形態の注文です。

※2 「Rクロス」は、楽天証券が提供する社内取引システム(ダークプール(※3))です。

※3 ダークプールとは、証券会社が投資家同士の売買注文を付け合わせ、対当する注文があれば金融商品取引所の立会外市場(ToSTNeT)に発注を行い約定させるシステムをいいます。

〔ゼロコース(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSORのご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

〔超割コース(現物取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

5万円まで 55円(税込)

10万円まで 99円(税込)

20万円まで 115円(税込)

50万円まで 275円(税込)

100万円まで535円(税込)

150万円まで640円(税込)

3,000万円まで1,013円(税込)

3,000万円超 1,070円(税込)

〔超割コース(信用取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

10万円まで 99円(税込)

20万円まで 148円(税込)

50万円まで 198円(税込)

50万円超 385円(税込)

超割コース大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔超割コース 大口優遇(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

〔超割コース 大口優遇(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

〔いちにち定額コース〕

1日の取引金額合計(現物取引と信用取引合計)で手数料が決まります。

1日の取引金額合計 取引手数料

100万円まで0円

200万円まで 2,200円(税込)

300万円まで 3,300円(税込)

以降、100万円増えるごとに1,100円(税込)追加。

※1日の取引金額合計は、前営業日の夜間取引と当日の日中取引を合算して計算いたします。

※一般信用取引における返済期日が当日の「いちにち信用取引」、および当社が別途指定する銘柄の手数料は0円です。これらのお取引は、いちにち定額コースの取引金額合計に含まれません。

かぶミニ®(単元未満株の店頭取引)は、当社が自己で直接の相手方となり市場外で売買を成立させます。そのため、取引価格は買付時には基準価格に一定のスプレッド(差額)を上乗せした価格、売却時には基準価格に一定のスプレッド(差額)を差し引いた価格となります(1円未満の端数がある場合、買付時は整数値に切り上げ、売却時は切り捨て)。なお、適用されるスプレッドは当社ウェブサイトにて開示していますが、相場環境の急変等により変動する場合があります。

(貸株サービスのみ)

(貸株サービス・信用貸株共通)