シンガポールは、世界で最も不動産投資信託(REIT)の発展を促す環境のひとつです。経済的安定、シンガポールをアジア地域の金融ハブとして発展させる目的での政府によるREIT支援、しっかりとした投資規制の枠組みがあることから、シンガポールREITは、投資家に分散投資の恩恵と持続可能な収益源をもたらす質の高い資産クラスとして広く認識されています。

ライオン フィリップ S-REIT ETF

| 銘柄コード | LIOP |

|---|---|

| 取引所 | シンガポール |

ライオン・グローバル・インベスターズは、オーバーシー・チャイニーズ・バンキング・コポレーション・リミテッド(OCBC)グループに属する、東南アジア最大規模の資産運用会社の一つであり、その2019年3月31日現在の運用資産残高は、556億シンガポールドル(411億米ドル)です。1986年の設立以来、当社は、機関投資家と個人投資家を対象にアジア株式と債券の投資戦略、およびファンドを提供する独自のポジションを築いています。

同社はお客様に対し、アセットマネジメントに特化した、アジアで最大規模かつ最も経験豊富な運用チームの一つによる運用サービスを提供しています。金融業界経験年数平均16年以上の、40名のファンドマネージャーとアナリスト(その半数以上がチャータード・ファイナンシャル・アナリスト(CFA)保有者)からなる強力なチームが、規模、世界を網羅するサービス、情報力を提供し、お客様の最善の利益を図ります。シンガポールに本社を置く当社は、運用、投資、サポート、および運営の各機能へのアクセスにおいて、集約的な方法でシームレスな連携が可能なことから、世界中のお客様に迅速なサービスを提供しています。

同社のアジアにおける信用は、オーバーシー・チャイニーズ・バンキング・コーポレーション・リミテッド(OCBC)グループに属する企業であることで確固たるものとなっています。ライオン・グローバル・インベスターズは、OCBC銀行の子会社であるグレート・イースタン・ホールディングス・リミテッドによって70%、OCBC銀行の完全子会社であるオリエント・ホールディングス(プライベート)リミテッドによって30%が所有されています。OCBC銀行は1932年に設立され、現在の預かり資産は東南アジア第2位であり、ムーディーズのAa1格付を取得した、世界で最も格付けの高い銀行の1つです。OCBC銀行は、その財務の強さと安定性に定評があり、グローバル・ファイナンスが発表する「世界で最も安全な50銀行」に継続して選出されています。また、銀行専門誌「Asia Banker」によりアジア・太平洋地域のベスト・マネージド・バンクにも選出されています。

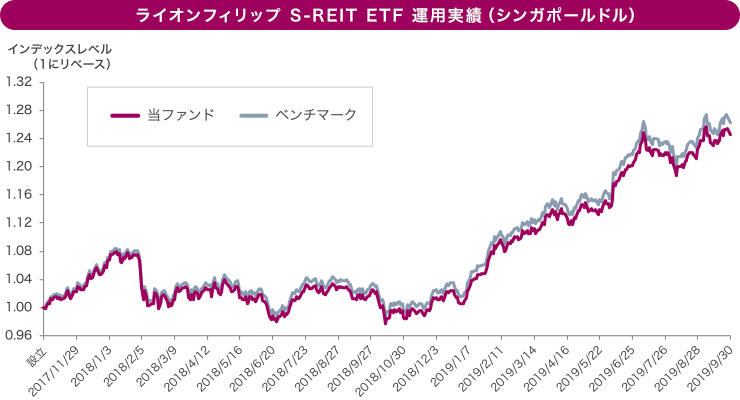

ベンチマーク:モーニングスター®シンガポールREIT利回りフォーカスインデックス℠

リータンの算出は純資産価値に基つき、すべての配当金より費用を控除して再投資されると仮定する

設立日:2017年10月30日

出所:ライオン・グローバル・インベスター/モーニングスター:2019年9月30日現在

過去の運用実績は将来の運用実績を示唆するものではありません

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

〔現物取引〕

1回のお取引金額で手数料が決まります。

分類 取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。