国内には約6,000本の公募投信があり、マネー誌などでも詳しい説明を織り交ぜて紹介されていますが、どれも素晴しい商品に見えてなかなか絞り込めない、そのようなご経験はないでしょうか。

日々変化する投資環境にあって、中長期的に安定したリターンを目指すファンド、それが「ラッセル・インベストメント・グローバル・バランス 安定成長型」(愛称:ライフポイント)です。

「マルチ・マネージャー運用」とは、ラッセル・インベストメントが複数の優れた運用会社を厳選し、それらをバランス良く組み合わせるとともに、必要に応じて運用会社を入れ替える、という3つのステップからなる運用手法です。数千億円、数兆円という単位のお金を運用する世界の大規模機関投資家が実践する、洗練された手法です。

単一の運用会社が運用する、一般的なファンドの場合、投資家ご自身が運用会社を選定し、他の運用会社に入れ替える(ファンドを売却し、他のファンドに投資する)必要があります。対して「マルチ・マネージャー運用」では、投資家の皆様に代わってラッセル・インベストメントが行います。

![【日本株式】25% 成長型 アセットマネジメントOne(日本)[投資助言]※、10% 成長型 カムイ(日本)[投資助言]※、10% 成長型 クープランド・カーディフ(イギリス)[投資助言]※、10% 割安型 RIIS(アメリカ)、30% 割安型 SOMPO アセットマネジメント(日本)[投資助言]※、15% 市場型 スパークス(日本)[投資助言]※、【外国株式】21% ポートフォリオ特性補強型 RIIS(アメリカ)、14.5% 成長型 モルガン・スタンレー(アメリカ・香港)[投資助言]※、14.5% 成長型 フィエラ/ストーンパイン(アメリカ・カナダ)[投資助言]※、17% 割安型 サンダース(アメリカ)[投資助言]※、17% 割安型 プジーナ(アメリカ)[投資助言]※、16% 市場型 ニューメリック(アメリカ)[投資助言]※、【日本債券】50% 広範囲型 アセットマネジメントOne(日本)、50% 広範囲型 ウエスタン(日本)、【外国債券】70% 広範囲型 インサイト(イギリス)、30% マクロ・バリュー型 コルチェスター(イギリス)](/web/special/fund/russellinvestments/images/img02.png)

2022年2月末時点

上記は、ファミリーファンド方式により運用するライフポイントが主要投資対象とする「ラッセル・インベストメント日本株式マザーファンド」、「ラッセル・インベストメント外国株式マザーファンド」、「ラッセル・インベストメント日本債券マザーファンド」、「ラッセル・インベストメント外国債券マザーファンド」(以下「マザーファンド」といいます。)に関するものです。運用会社や目標配分割合の変更は、原則として事前の告知なく随時行います。

出所:ラッセル・インベストメント

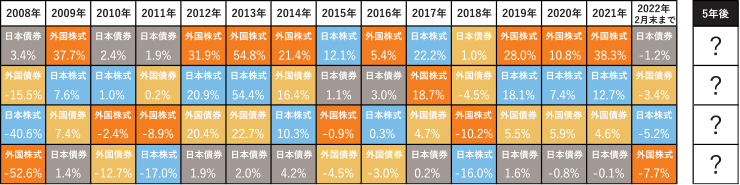

内外の株式と債券、各資産それぞれの動きは局面によって大きく異なります。2022年も米国の金融政策を巡る不透明感や、ロシアによるウクライナ侵攻に端を発した地政学リスクの高まりから内外株式が大きく下落しましたが、今後の各資産の動きを予測をすることは困難です。

単一の資産への投資は短期的な変動が大きくなるため、複数の資産に分散投資することが重要です。当ファンドは世界の株式と債券を中心に概ね50%づつ分散投資することにより、安定性と成長性のバランスを重視します。

各資産の年間リターンは以下の指数を用いて算出しています。日本株式:TOPIX(配当込み)、外国株式:MSCI KOKUSAI 指数(配当込み、円ベース)、日本債券:NOMURA BPI総合指数、外国債券:FTSE世界国債インデックス(除く日本、円ベース)。

上記は過去の実績であり、いかなる記述も将来の投資収益等の示唆あるいは保証をするものではなく、またその結果の確実性を表明するものではありません。インデックスは直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

出所:上記インデックスのデータを元にラッセル・インベストメントが作成

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。