資産づくりには「全員にとっての正解」はなく、ご自身のライフプランに合わせて行うことが大切です。

STEP1で将来必要になる費用を確認し、STEP2~4で現状の資産を把握し、さらにあなたに合った資産づくりの方法を確認してみましょう。

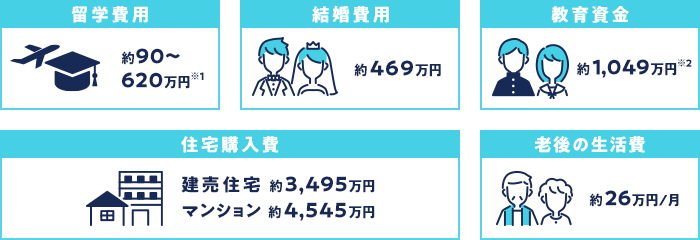

人生にはさまざまなライフイベントがあります。主なライフイベントと必要な費用を確認してみましょう。

出所:総務省「家計調査年報(家計収支編)」平成30年家計の概要、文部科学省「子供の学習費調査(平成28年度)」、「私立大学等の平成29年度入学者に係る学生納付金等調査結果について」、公益社団法人国民健康保険中央会「出産費用 平成28年度」、その各種資料を参考に楽天証券試算

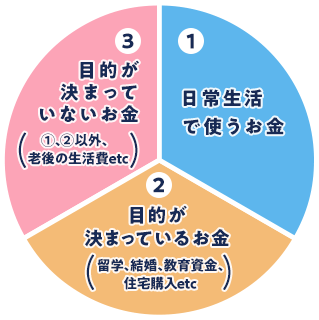

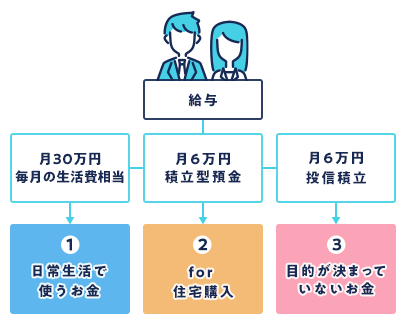

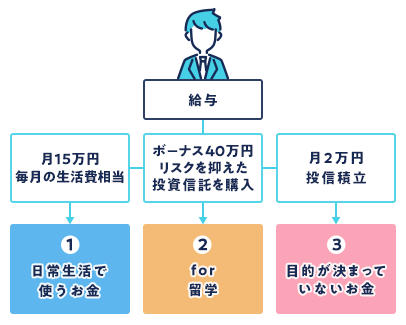

次に、目的に合わせてお金を「色分け」し、さらに目的別の資産形成の方法を確認しましょう。

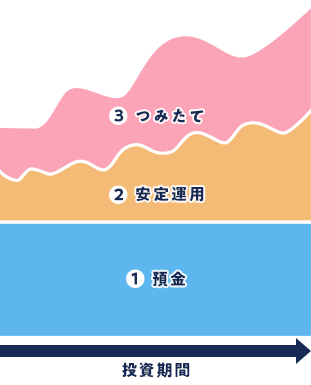

1日常生活で使うお金

日常の生活費など、必要な時にすぐ使えるように準備しておくお金です。

家賃や食費、光熱費等の月々の生活費を把握し、その上で、約3カ月~6カ月分の生活費を手元にいつでも引き出せるよう、預金で確保しておくことをおすすめします。

2目的が決まっているお金

留学、起業、結婚、出産、住宅購入やお子さんの教育資金といった、将来使う目的やタイミングが決まっているお金です。リスクを抑え、コツコツと準備していく資産形成の方法がおすすめです。毎月決まった金額をコツコツとためていく「積立型預金」や、毎月決まった額の保険料を払うことで、子どもの成長に合わせた進学準備金や満期学資金を受け取ることができる「学資保険」などがあります。また投資信託であれば、安定運用でリスクは抑えつつ、着実に増やしていくタイプのバランスファンドでの運用がおすすめです。

おすすめの資産形成の方法

3目的が決まっていないお金

目的が決まっておらず、当面使う予定のないお金です。実際に使うまでに時間の余裕があるため、多少リスクをとって、じっくりと資産を育てていくことができます。少額から始める場合は、毎月一定額を積立投資していくという方法がおすすめです。

また、すでにまとまった資金のある方は、楽ラップや投資信託の一括購入、株式投資といった方法があります。

おすすめの資産形成方法

今の積立額で将来いくら貯まるのか、目標達成に必要な毎月の積立額はいくらか確認してみませんか?

税制上のメリットの受けられる制度を活用しながら、おトクに目標達成を目指しましょう。

積立時の掛金が「全額所得控除」されます。そのため、毎年の所得税と住民税が控除されます。

節税メリットを受けながら、老後の資産形成が可能です!

会社員の方であれば、最大で毎月23,000円の積立が可能です。

楽天証券は運用管理手数料0円※、おトクに運用できます。

投資の利益にかかる税金が非課税になります。非課税保有期間は無制限で、非課税保有限度額(生涯投資枠)は1,800万円。

つみたて投資枠を利用して毎月10万円まで積立投資が可能です。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。