年金(GPIF)の運用方法

私たちの年金を運用するGPIFは長期的な視点を資産を「守りながら増やす」手法を実践しています。リタイア前の50代はGPIFの運用のエッセンスを参考にするとよいでしょう。

エッセンス① 資産クラス・地域の分散

私たちの年金は国内株式・国債のほか、外国株式・債券にも広く分散投資されていることは知っている方も多いはず。ご自身のポートフォリオを確認して株式だけや、一つの国地域に偏ったものであると要注意です。資産を減らせない年代だからこそリターンよりもリスクに目を向けましょう。

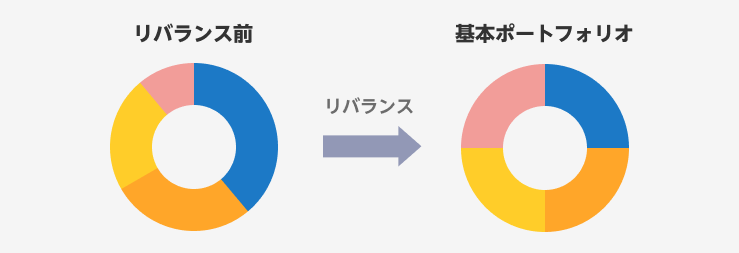

エッセンス② 定期的なリバランス

運用をしていくなかで、調子のいい資産クラスや地域が出てくることでしょう。そんなときついつい調子のいい資産に一極集中したくなる気持ちになりますが、それはお勧めしません。当初の投資比率に戻す(リバランスをする)ことによって、値上がり資産の利益を一部確定し、値下がり資産を割安で買い増すことが、長期運用を成功させる秘訣です。

GPIFは4資産を25%ずつの配分としたポートフォリオを基本とし、25%から±6~8%のズレは許容しています。また定期的にこのズレを元に戻すため、リバランスが行われます。

ご自身で運用をする際、「適切な資産配分なんて決められない」、「定期的なリバランスは面倒」と思われる方は、バランスファンドやラップ商品を資産の一部に組み入れるとよいでしょう。年金運用と同じように、アセットクラス・地域分散と定期的なリバランスを行ってくれます。50代は「守りながら増やす」を意識しましょう。

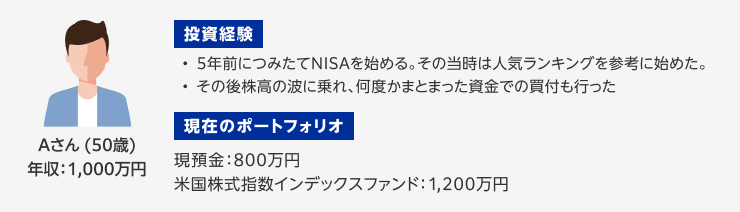

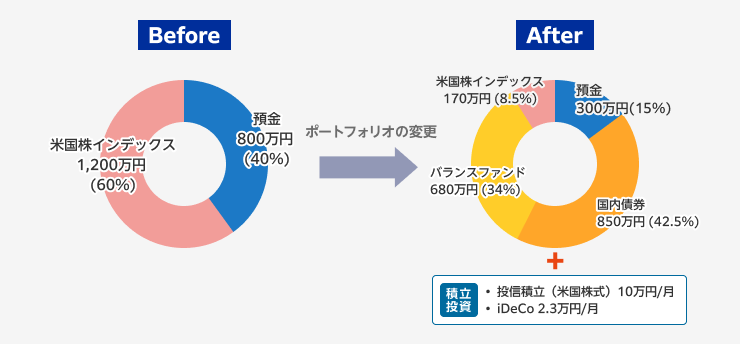

ケース1.人気ファンドからポートフォリオを組んで資産運用をしている

■投資プラン

| 生活資金(備える) | 預金 | 300万円 | |

|---|---|---|---|

| 運用資金(守る) | 国内債券 運用利回り:1.0% |

850万円 | |

| 運用資金 (増やす) |

コア | バランスファンド 運用利回り:3.0% |

680万円 |

| iDeCo 運用利回り:3.0% |

2.3万円/月 積立 | ||

| サテライト | 投資信託(米国株式) 運用利回り:5.0% |

170万円 | |

| 投資信託(米国株式) 運用利回り:7.0% |

10万円/月 積立 | ||

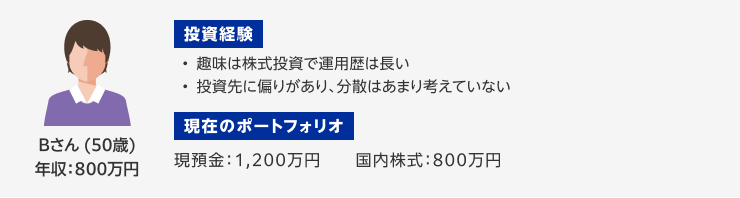

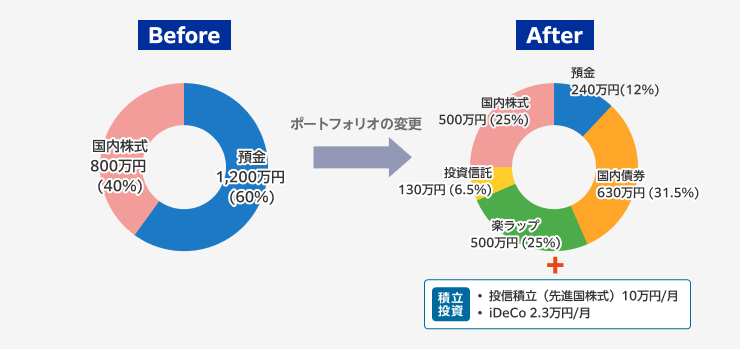

ケース2.これまで株式投資を頑張ってきた

■投資プラン

| 生活資金(備える) | 預金 | 240万円 | |

|---|---|---|---|

| 運用資金(守る) | 国内債券 運用利回り:1.0% |

630万円 | |

| 運用資金 (増やす) |

コア | 楽ラップ 運用利回り:3.0% |

500万円 |

| iDeCo 運用利回り:3.0% |

2.3万円/月 積立 | ||

| サテライト | 投資信託(全世界株式) 運用利回り:5.0% |

130万円 | |

| 投資信託(先進国株式) 運用利回り:7.0% |

10万円/月 積立 | ||

| 趣味 | 国内株式 | 500万円 |

|---|

投資信託は、商品によりその投資対象や投資方針、手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)および管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。