「海外ETF」とは、海外の取引所に上場しているETFを指します。

ETFは、「Exchange Traded Fund(上場投資信託)」の略で、特徴は、株価指数など特定の指標への連動を目指す投資信託であり、かつ、上場しているため株式のように売買できる点にあります。

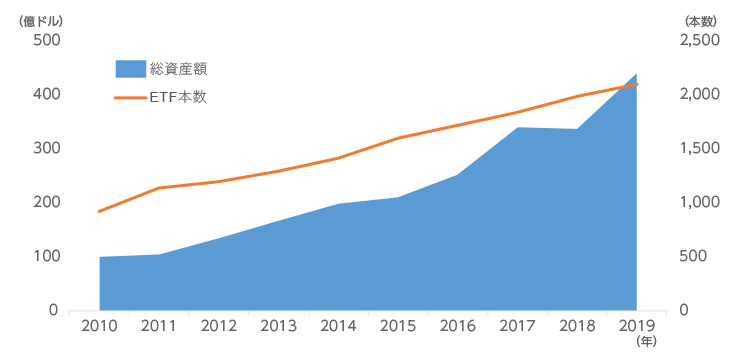

海外ETFの主要市場は米国ですが、同市場は急成長しています。ICI(米国投資会社協会)によると、米国に上場するETFの銘柄数は2,096、総資産は4.4兆ドルでした(2019年)。1ドル=108円換算で約475兆円に上ります。

2010年時点のETFの数は923、総資産は1兆ドル弱でしたから、ぞれぞれ、2.3倍、4.4倍に拡大しています。

出所:ICI(米国投資会社協会)より楽天証券作成

海外ETF市場が急拡大している背景には、ETFならではのメリットが挙げられます。ETFのメリットは大きく3つあります。

①少額で分散投資ができる、②いつでも売買できる、③保有コストが抑えられる、という3点です。

海外ETFは以下5つの切り口で分けられます。

株式のほか、債券、不動産、金などのコモディティを投資対象にしているETFがあります。これらは、株式と異なる値動きをする場合があるため、株式市場に対するリスクヘッジ目的で購入される場合があります。

米国以外にも、投資対象を世界全体にしているもの、先進国や新興国を対象にしているものがあります。「成長が期待できる新興国に投資したいが、個別銘柄まで絞れない」方は、新興国のETFにが投資するのも一つの方法です。

ETFには、S&P500など市場全体の動きとの連動を目指すものがある一方、「ヘルスケア」等、一部のセクターの値動きをターゲットにするものがあります。その他、高配当銘柄に投資するETF、大型株に投資するETFなど、特定のカテゴリーやテーマを扱ったものがあります。

ターゲットとなる指数の値動きよりも、振れ幅を大きくさせるブル型、ベア型のETFがあります。ブル型は、株価が上昇がすると予想する時、ベア型は株価が下落すると予想する時際に購入すると、短期間で大きな値上がり益をねらえる可能性があります。ただし、予想が外れた場合の下落リスクにも注意が必要です。

米国株式市場に上場するETFのほか、香港市場やシンガポール市場等、各国の株式市場に上場するものがあります。

ETFと似た特徴を持つ金融う商品に、ETNがあります。ETNとは「Exchange Traded Note(債券)」の略で、上場投資証券や指標連動証券とも呼ばれます。ETFと同様に特定の指標に連動するように作られていますが、ETFと異なり、「価格が特定の指標に連動することを金融機関が保証する」債券であり、証券に対する裏付資産は保有していません。ETNのメリットとしては、裏付けとなる現物資産を持たないため、幅広い指標に投資が可能である点、また、発行体の金融機関が対象指標とETNの償還価額が連動するよう保証するため、運用に掛かる手数料分を除き、償還価額と対象指標の間のずれ(トラッキングエラー)が発生しない点が挙げられます。

はじめての海外ETF

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

〔現物取引〕

1回のお取引金額で手数料が決まります。

分類 取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。