「移動平均乖離線」は、「移動平均線」の動き方の習性を利用してトレンドの反転を見極めるオシレーター系の指標になります。オシレーター系の指標であるため、逆張り(相場が悪い時に買う、あるいは、相場が良い時に売ること)的な売買基準として用いられます。

「移動平均乖離線」とは、現在の価格が第1回で解説した「移動平均線」からどれだけ離れているか(乖離しているか)を%表示した線(ライン)です。終値を指定期間の移動平均値で割ることで求められる「移動平均乖離率」をグラフ化したものになります。現在の価格が移動平均線から大きく離れると、そのあと再び移動平均線に接近する動きをとりやすいという一般的な性質を利用し、現在の価格が移動平均線と比較してどれだけ離れているかを見て、売買判断の目安とする分析手法です。

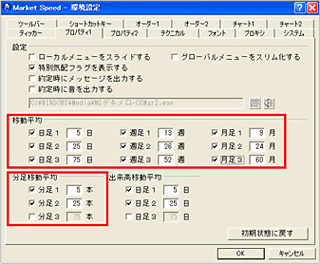

マーケットスピードの「環境設定」の「プロパティ1」で、移動平均の日数や週数、月数をご自由に設定することができます。大局的なトレンドを確認するには、ご自身の投資判断に利用するのにベストな組み合わせを用いることが必要です。

[メイン画面]

[ツールバー]

環境設定画面の起動

「メイン画面」の上、または、「ツールバー」の右上の『環境設定』をクリックしてください。『MarketSpeed - 環境設定』画面が表示されます。

移動平均線の設定方法

『MarketSpeed - 環境設定』画面にて、「プロパティ1」のタブを選択してください。

「移動平均」のチェックボックスにてチェックされた移動平均を表示いたします。

分足移動平均、計算日数等の指定は日足1~200日、週足1~100週、月足1~100月(ヵ月)、分足1~150本の範囲で設定してください。

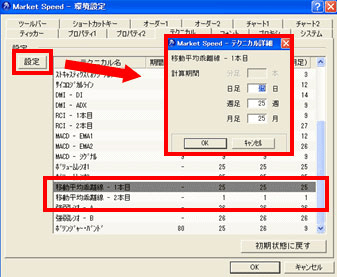

移動平均乖離線の設定方法

『MarketSpeed - 環境設定』画面にて、「テクニカル」のタブを選択してください。

「移動平均乖離線 - 1本目」の上で左クリックをして選択し、左上の「設定」ボタンをクリックしてください。『MarketSpeed -テクニカル詳細』が表示されます。計算期間の指定は日足1~200日、週足1~100週、月足1~100月(ヵ月)の範囲で設定してください。「移動平均乖離線 - 2本目」の変更も同様です。

前日の終値と移動平均線が同じ値であれば、乖離率は100%となります。そして、価格が急上昇した場合には、価格が移動平均線から大きく上に離れますので、乖離率は100%を大きく上回り、反対に価格が急落すると、乖離率は100%を大きく下回ります。

今回は、25日移動平均乖離線を例にとって見ていくことといたします。

25日移動平均線は、過去25日間の終値の「平均値」を計算して、その値をつないだライン(線)なので、通常はその線からあまり離れない位置に価格があります。通常は95%~105%の間に位置していることが多いです。

よって、一般的には25日移動平均乖離線が105%以上になると、相場が目先調整局面を迎えると考えられ、110%以上になると天井になるといわれています。

逆に95%以下になると、相場が目先反発に転じると考えられ、90%以下になると天底であるといわれています。

下記チャートをご覧いただくと、90%以下になった赤丸の部分が売られすぎと見て買いシグナルと判断できます。逆に110%以上となるポイントは計測期間中には一度もありませんでしたが、約108%まで上昇した青丸の部分は過熱感があると見て売りシグナルと判断できます。

ただし、注意が必要なのは昨年10月の大暴落時のオレンジの点線で囲んだ部分です。価格は上がりすぎれば下がり、下がりすぎれば上がるという考えに基づいて用いる移動平均乖離線ですが、過去の値動き以上に価格が移動平均線から大きく離れることがあります。このような状況下においては、過去の乖離率で判断することが非常に危険であるといえます。過去の経験則から判断がつかないような相場状況になっている場合は特に注意が必要となりますので、そのような場合は様子を見るという判断も必要になってきます。

また、そのような状況下であるかどうかの判断も非常に難しいため、逆指値注文を常に入れておき、ロスカットを厳格にしておくということも投資をおこなううえでは、非常に重要です。

一般的には25日移動平均乖離線が105%以上になると、相場が目先調整局面を迎えると考えられ、110%以上になると天井になるといわれています。逆に95%以下になると、相場が目先反発に転じると考えられ、90%以下になると天底であるといわれています。

最後に、テクニカル分析をおこなううえではひとつの指標だけを見て判断をすることはできる限り避けてください。他の指標とうまく併用することで、自分なりの売買タイミングを見つけていくことが必要です。

また、ロスカット等の自分なりの投資のルールを作り、それを守っていくことも、投資をおこなっていく上では非常に重要であるということも忘れないでください。

マーケットスピードをダウンロードされていない方!

関連するコンテンツ

先物・オプションの価格は、対象とする株価指数や商品市場の相場の変動等により上下しますので、これにより損失が生じるおそれがあります。また、先物取引は、少額の証拠金で当該証拠金の額を上回る額の取引をおこなうことができ、大きな損失が発生する可能性があります。その損失は証拠金の額だけに限定されません。大阪取引所において、同一の先物・オプション口座で指数先物取引以外の先物取引又はオプション取引(商品先物取引、オプション取引)を取引する場合、当該先物・オプション取引口座内での取引の証拠金は一体として計算・管理されるため、指数先物取引以外の取引において相場の変動により証拠金が不足し、証拠金の追加差入れ又は追加預託が必要になる場合があります。また、所定の時限までに証拠金を差し入れ又は預託しない場合や、約諾書の定めによりその他の期限の利益の喪失の事由に該当した場合には、それが対象の先物取引に関して発生したものでなくても、その他の先物・オプション取引の建玉が決済される場合もあります。更にこの場合、その決済で生じた損失についても責任を負うことになります。オプション取引はオプションを行使できる期間には制限があります。また、オプションの市場価格は、現実の株価指数の変動等に連動するとは限りません。価格の変動率は現実の株価指数の変動率に比べて大きくなる傾向があり、場合によっては大きな損失が発生する可能性があります。

オプションは期限商品であり、買方が期日までに権利行使または転売をおこなわない場合には権利は消滅し、買方は投資資金の全額を失うことになります。

売方は、市場価格が予想とは反対の方向に変化したときの損失が限定されていません。また、売方は、オプション取引が成立したときは、証拠金を差し入れまたは預託しなければなりません。大阪取引所において、同一の先物・オプション口座でオプション取引以外の先物取引(指数先物取引、商品先物取引)を取引する場合、当該先物・オプション取引口座内での取引の証拠金は一体として計算・管理されるため、オプション取引以外の取引において相場の変動により証拠金が不足し、証拠金の追加差入れ又は追加預託が必要になる場合があります。また、所定の時限までに証拠金を差し入れ又は預託しない場合や、約諾書の定めによりその他の期限の利益の喪失の事由に該当した場合には、それが対象のオプション取引に関して発生したものでなくても、その他の先物・オプション取引の建玉が決済される場合もあります。更にこの場合、その決済で生じた損失についても責任を負うことになります。売方は、権利行使の割当てを受けた際には必ずこれに応じる義務があり、権利行使価格と最終清算指数(SQ値)の差額を支払う必要があります。

1枚あたり以下の取引手数料がかかります。

銘柄名 取引手数料

日経225先物取引 275円(税込)/枚

日経225ミニ先物取引 38.5円(税込)/枚(1円未満切捨)

日経225マイクロ先物取引 11円(税込)/枚

東証グロース市場250指数先物取引 41.8円(税込)/枚(1円未満切捨)

金先物・白金先物・銀先物・パラジウム先物・ゴム先物・とうもろこし先物・大豆先物・小豆先物取引 275円(税込)/枚

金ミニ先物・白金ミニ先物・金スポット・白金スポット取引 77円(税込)/枚

日経225オプション取引は1取引あたり、日経225ミニオプションは1枚あたり以下の手数料がかかります。

銘柄名 取引手数料

日経225オプション取引 売買代金の0.198%(税込)最低手数料198円(税込)(1円未満切捨)

日経225ミニオプション取引 19.8円(税込)/枚(1円未満切捨)

先物・オプション取引をおこなうには、委託証拠金の差し入れが必要です。必要委託証拠金はVaR方式(特定のポジションを一定期間保有すると仮定した場合において、将来の価格変動により一定の確率の範囲内で予想される損失をカバーする額を計算する方法)によって計算され、「(取引所証拠金額×当社が定める証拠金掛目)-ネット・オプション価値総額+先物両建て証拠金」となります。

※先物両建て証拠金=銘柄ごとの両建て枚数×両建てにかかる限月の中で最も高い1枚あたりの取引所証拠金額×当社が定める証拠金掛目

※先物両建て証拠金は、価格の変動に損益が連動しない建玉(両建玉)を保有している場合であっても、上記算出式に基づく証拠金額が必要です。

※両建て取引は経済合理性に欠くおそれがあり、費用も二重にかかることをご理解のうえで、お取引ください。