スペシャル対談 ウィズダムツリーのトリップ氏・渡邊氏に聞く!配当戦略のETFとは!?

ウィズダムツリーは、2016年7月15日現在で運用資産残高約413億ドル超(約4.1兆円)を誇り、米国、先進国および新興国の市場を網羅する包括的な配当重視の株式型ETF群を提供しています。 この度、楽天証券経済研究所の香川睦がウィズダムツリーのETFストラテジスト 渡邊雅史氏とアソシエイト・ディレクター トリップ・ジマーマン氏に、配当重視のETFについて伺いました。(対談日:2016年7月1日)

- 香川きれいなオフィスですね。ウィズダムツリーは、昨年オフィスを東京にて開設されましたね。

- 渡邊氏ええ、これまでは、欧米でのみ展開している運用会社ではありましたが、ウィズダムツリーのETFは、実は、日本株に投資する商品を多く抱えており、アジアの中でも日本に重点的にフォーカスを置いているところが特徴で、昨年8月に東京にオフィスを開設しました。

- 香川日本株のETFであるDXJは米国人が日本株を投資する手段として有名ですね。有名といえば、ウィズダムツリーにはシーゲル教授がいらっしゃいますよね。

- トリップ氏ウィズダムツリーは、2006年に最初のETFを世に出して以降、ファンダメンタル指数のパイオニアとして現在、全世界で190本以上のETFを展開し、運用資産は413億ドル(約4.1兆円)に達します。既にあるインデックスではなく、独自の考え方に基づくファンダメンタル指数をウィズダムツリーの指数として開発し、この指数に連動するETFを提供していることが特徴です。 (運用資産残高は2016年7月15日現在)

- 香川ファンダメンタル指数についてもう少し詳しく説明していただけますでしょうか。

- トリップ氏それでは、時価総額加重に代わる基準として何があるかをご説明します。

我々が生み出した一つの回答が配当にフォーカスしたファンダメンタル指数です。ファンダメンタル指数とは企業の収益やキャッシュフロー、配当などの企業の業績データを元に算出する指数です。

ウィズダムツリーでは、配当を支払っている企業にフォーカスして、配当額に基づいて投資比率決定する方法を独自に開発しました。 - 香川配当額により投資比率を決めるということは、配当を支払っていない銘柄は含まれないということになるのでしょうか。

配当成長にフォーカスしたETF4本

| ティッカー | 銘柄名 | 主要取引所 | 信託報酬 | 情報 | |||

|---|---|---|---|---|---|---|---|

| DGRW | ウィズダムツリー 米国株クオリティ配当成長ファンド | NASDAQ | 0.28% | 株価 | 企業情報 | チャート | |

| DGRS | ウィズダムツリー 米国小型株クオリティ配当成長ファンド | NASDAQ | 0.38% | 株価 | 企業情報 | チャート | |

| EUDG | ウィズダムツリー 欧州株クオリティ配当成長ファンド | NYSE Arca | 0.58% | 株価 | 企業情報 | チャート | |

| DGRE | ウィズダムツリー 新興国株クオリティ配当成長ファンド | NASDAQ | 0.63% | 株価 | 企業情報 | チャート | |

- 渡邊氏ウィズダムツリーは、配当額加重に基づく商品として、配当ファンド、高配当ファンド、クオリティ配当成長ファンドの3種類のファンドシリーズを用意しています。このうち高配当ファンドシリーズは、より高配当の商品にフォーカスしたものです。一方で、クオリティ配当成長ファンドは、ROAおよびROEなどの収益性(クオリティ)と、配当の源泉となる企業の利益の成長性の2つの基準により、長期的に配当の成長が見込まれる銘柄を選択したものです。

- 香川最近、数年間にわたり配当額を増やしている企業に注目しており、日本国内では花王などごく一部の企業に限られるようですが、この点、どのようにお考えですか。

- 渡邊氏金利に関しては、今後もまだ低金利が継続するすると考えるのであれば、投資家は株式からの配当への注目を継続すると考えられますので、高配当のファンドが注目されます。逆に、今後の金利上昇を見込むのであれば、企業の成長性に注目した配当成長ファンドがより面白いのではないでしょうか。

- 香川本日はお時間を頂戴し、ありがとうございました。

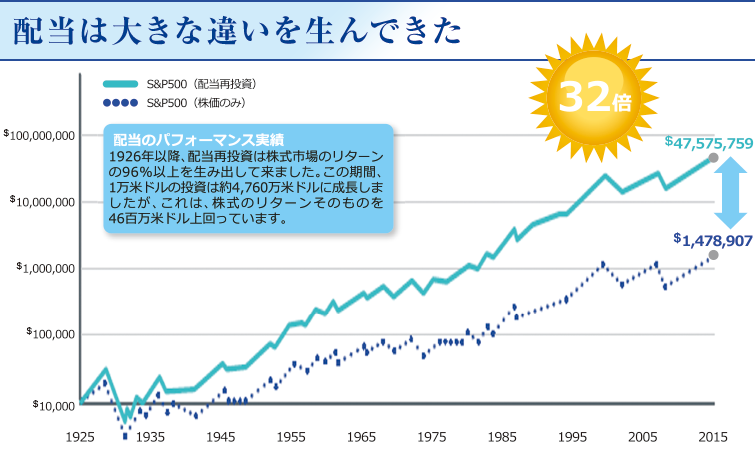

出所:S&P 500 インデックス及びデータは、ペンシルベニア大学ウォートン校においてファイナンスの教授であるジェレミー・シーゲルによって編集されたものである。S&P 500® インデックスは、ニューヨーク証券取引所及びナスダック市場で取引されている米国大型株500銘柄で構成される時価総額加重型指数で、運用されていない指数である。設定は1957年3月4日である。ジェレミー・シーゲル教授は、初期のS&P 500 インデックスのリターンを、著書である「株式投資の未来」で説明されている手法で再構築している。投資信託と異なり、インデックスのパフォーマンスは運営費用や取引コスト、税金を考慮していない。インデックスに直接投資することはできない。インデックスのパフォーマンスは説明目的のみであり、いかなる実際の投資の過去及び将来のリターンを表すものではない。過去のパフォーマンスは将来の結果を保証するものではない。

トリップ・ジマーマン氏(TRIPP ZIMMERMAN)

リサーチ部門、アソシエイト・ディレクター

2013年2月、リサーチ・アナリストとして入社。現在、リサーチ部門のアソシエイト・ディレクターとして、インデックスの作成、管理、再構築を担当するデータ・アナリティクス・グループを統括。顧客である様々な販売会社を訪問するなどして、米国内外の各地にて、ウィズダム・ツリーのインデックスを広める活動を行う。また、ETF市場についてのウィズダム・ツリーの見解をまとめて発信する業務にも携わる。ウィズダム・ツリー入社前は、TD アメリトレード、 Wells Fargo Advisors、TIAA-CREF、Evergreen Investmentsにおいて、投資に関わる様々な役職を歴任。ノースカロライナ大学チャペルヒル校より経済と哲学の二重学位を取得。公認証券アナリスト(CFA)を保持。

渡邊雅史氏

ウィズダムツリー・ジャパン株式会社 ETFストラテジスト

アクセンチュア株式会社にて金融機関向けコンサルティング業務に携わった後、バークレイズ・グローバル・インベスターズ(現ブラックロック・ジャパン)にポートフォリオマネジャーとして入社。その後、同社ETF部門のストラテジストに就任し、ETF市場の分析やETFを用いた運用戦略の立案・提案業務などに携わる。金融ベンチャー企業に参画した後、2016年より現職。

慶應義塾大学総合政策学部卒、早稲田大学大学院ファイナンス修士(MBA)。

著書に『計量アクティブ運用のすべて』(金融財政事情研究会)(共著)

2016年7月8(金)現地約定分から、米国に上場している以下の海外ETF 8銘柄の取扱いを開始!

| ティッカー | 銘柄名 | 主要取引所 | 信託報酬 | 情報 | |||

|---|---|---|---|---|---|---|---|

| DLN | ウィズダムツリー 米国大型株配当ファンド | NYSE Arca | 0.28% | 株価 | 企業情報 | チャート | |

| DON | ウィズダムツリー 米国中型株配当ファンド | NYSE Arca | 0.38% | 株価 | 企業情報 | チャート | |

| DES | ウィズダムツリー 米国小型株配当ファンド | NYSE Arca | 0.38% | 株価 | 企業情報 | チャート | |

| DGRW | ウィズダムツリー 米国株クオリティ配当成長ファンド | NASDAQ | 0.28% | 株価 | 企業情報 | チャート | |

| DGRS | ウィズダムツリー 米国小型株クオリティ配当成長ファンド | NASDAQ | 0.38% | 株価 | 企業情報 | チャート | |

| EUDG | ウィズダムツリー 欧州株クオリティ配当成長ファンド | NYSE Arca | 0.58% | 株価 | 企業情報 | チャート | |

| DGS | ウィズダムツリー 新興国小型株配当ファンド | NYSE Arca | 0.63% | 株価 | 企業情報 | チャート | |

| DGRE | ウィズダムツリー 新興国株クオリティ配当成長ファンド | NASDAQ | 0.63% | 株価 | 企業情報 | チャート | |

関連リンク

外国株式のリスクと費用について

外国株式等の取引にかかるリスク

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

レバレッジ型、インバース型ETF及びETNのお取引にあたっての留意点

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

- レバレッジ型、インバース型のETF及びETNの価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

- 上記の理由から、レバレッジ型、インバース型のETF及びETNは、中長期間的な投資の目的に適合しない場合があります。

- レバレッジ型、インバース型のETF及びETNは、投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。詳しくは別途銘柄ごとに作成された資料等でご確認いただく、またはコールセンターにてお尋ねください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式の信用取引にかかるリスク

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

外国株式等の取引にかかる費用

〔現物取引〕

1回のお取引金額で手数料が決まります。

取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

米国株大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。米国株大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔米国株式信用取引(米国株大口優遇)〕

約定金額にかかわらず取引手数料は0米ドルです。

- 米国株式信用取引には、上記の取引手数料の他にも各種費用がかかります。詳しくは取引説明書等をご確認ください。

- 米国株式信用取引をおこなうには、委託保証金の差し入れが必要です。最低委託保証金は当社が指定する30万円相当額、新規建て時に最低必要な委託保証金率は50%、委託保証金最低維持率(追証ライン)が30%です。委託保証金の保証金率が30%未満となった場合、不足額を所定の時限までに当社に差し入れていただき、委託保証金へ振替えていただくか、建玉を決済していただく必要があります。

お客様へのご注意

よくあるご質問

ポートフォリオ機能・お気に入り銘柄機能

楽天証券へ資料請求して、今すぐご利用いただけます。

「ログイン前の登録銘柄と同期する」設定をしていただくことでご利用いただけます。