バンガード成長の軌跡とバンガードETF

1976年に世界で初めて個人投資家にインデックスファンドを提供したバンガード。当初は資金が集まらず、運用資産残高が80カ月連続して減少し続けました。運用資産残高が80カ月連続して減少し続けましたが、現在では2兆ドル※1(約158兆円)という世界一の資産残高を運用する投信会社に成長しています。

この成長をリードしたのが米国バンガードのチーフ・インベストメント・オフィサー(CIO)のガス・ソーター氏です。ソーター氏はアメリカでは“ミスター・インデックスファンド”と呼ばれ、インデックス運用の第一人者として知られています。

バンガードを世界的な投信会社に押し上げた原動力とは、また、なぜバンガードのファンドやETFが支持されるのか、その理由を楽天証券マーケティング本部 副本部長 兼 国際ビジネス推進室長の新井党が、米国バンガードを訪問しインタビューしました(インタビューは2012年9月上旬に行われました)。

- ※1 2012年6月末時点

"ミスター・インデックスファンド"、ガス・ソーターの軌跡

- 新井

- ガス・ソーターさんは米国では“ミスター・インデックスファンド”、“インデックスファンドのグル(教祖)”として有名な存在ですね。2012年末にCIOを退任されると伺いました。バンガードを世界一の投信会社に育てた功労者とも言えるガスさんが、これまで担った仕事には主にどのようなものがありますか?

- ソーター

- まずは運用プログラムの開発を指揮したことが挙げられます。私はブラックマンデーが起こる2週間前、1987年10月に株式運用チームのヘッドとしてバンガードに入社しました、バンガードは当時合計12億ドルの2本のインデックスファンド-バンガード500・インデックスファンド(ETFクラス:VOO)とバンガード・米国トータル債券インデックスファンド(ETFクラス:BND)を運用していました。入社後、新しいインデックス運用プログラムの開発を行いましたが、コンピューターでプログラム運用することで、トレーディングコストの最小化と、ベンチマークとの高い連動性を実現しました。

- 新井

- なるほど。プログラム運用が低コストと高いベンチマークとの連動性をもたらしたのですね。

特許を取得したバンガードETF開発秘話

- 新井

- ガスさんはバンガードETFの開発もリードしたそうですね。バンガードがETFビジネスに参入したのは2000年と競合に比べ後発です。なぜETFビジネスに参入しようと思ったのでしょうか?

- ソーター

- 1998年当時、通貨危機が発生し世界的に景気が後退していました。投資家の方が資金を引きあげてしまうと、バンガードのファンドを保有し続けて下さる投資家の皆さまにご負担頂くコストが増えることになります。

- バンガードのファンドのエクスペンスレシオ、いわゆる投資家の皆さまにご負担頂く運用コスト(資産に対する%で表される)は、ファンドの運用資産残高や運用コストの変化に応じて変動しますので、ファンドの運用残高が減少すると投資家の皆さまにご負担頂くコストを引き上げざるを得ません。そこで、投資家の方に更なる選択肢をご提供し、投資家拡大のためETFクラスを作ることを決めました。

- 人によってはインデックスファンドのほうが使い勝手が良いでしょうし、ある人にとってはETFのほうが良いでしょう。バンガードのファンドに投資し続けて下さっている投資家の皆さまのコスト負担を抑え、投資家の皆さまのニーズに幅広く応えるためにETFクラスを作ったのです。

- 新井

- 後発で苦戦しませんでしたか?

- ソーター

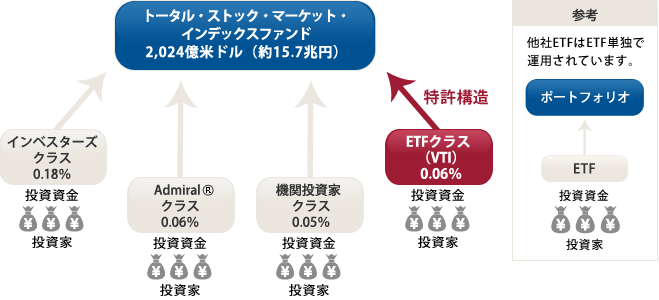

- 後発だからこそ他社との差別化が図れるETFにしようと考えました。他社のETFのようなスタンドアローン(独立)型ではなく、既存のインデックスファンドの1つのシェアクラスとして運用するというバンガード独自のETFの運用構造を開発したのです(図1)(米国内ビジネス特許)

- 既存のインデックスファンドと合同で運用するメリットとしては、コスト効率に優れ安定した運用をETFクラス設定当初から実現できることです。バンガードのETFは巨大な既存のインデックスファンドと合同で運用されるため、償還リスクも低いと言えるでしょう。

- バンガードのETF第1号は、2001年に設定されたバンガード・トータル・ストック・マーケットETF(ティッカー:VTI)ですが、現在では、200億ドル※2の資産額を誇る最大級のETFに成長しています。今やETFの主要スポンサーの一つとして、64本のETF、およそ2,000億ドル※3にのぼる資産残高を運用しています。

- ※2 2012年5月末時点

- ※3 2012年6月末時点

図1

2012年9月末現在

ETF市場が拡大するアメリカでバンガードETFが支持される理由

- 新井

- ETFの取り扱いを開始してから約12年で大きく成長しましたね。バンガードのETF資産残高は、iShares, スパイダー(ステート・ストリート)に次ぎ第3位ですが、純資金流入額でみると2010年、2011年に続き今年9月末時点でも1位※4ですね。

- 楽天証券は日本の大手ネット証券会社で初めて海外ETFの取り扱いを開始した、日本における海外ETFのパイオニアだと自負していますが、日本の海外ETFマーケットはまだまだこれからの部分があります。アメリカで近年ETFがこれほどまでに支持されている理由は何でしょうか?

図2 米国籍ETF 純資金流入ランキング(米ドル:推定)

| ETFプロバイダー | 2010年 | ETFプロバイダー | 2011年 | ETFプロバイダー | 2012年9月末現在 | |

|---|---|---|---|---|---|---|

| 1 | Vanguard | 40,894,955,754 | Vanguard | 36,160,402,357 | Vanguard | 41,611,351,309 |

| 2 | iShares | 30,884,629,382 | iShares | 29,505,516,544 | iShares | 34,638,354,968 |

| 3 | State Street Global Advisors | 19,115,481,950 | State Street Global Advisors | 16,055,815,173 | State Street Global Advisors | 28,103,605,576 |

| 4 | Van Eck | 3,825,034,844 | Van Eck | 8,726,675,781 | PowerShares | 7,638,559,616 |

| 5 | Barclays Bank PLC | 3,565,903,229 | ProShares | 5,860,457,838 | WisdomTree | 3,686,020,156 |

| 6 | ProShares | 3,238,200,030 | PowerShares | 4,943,768,405 | PIMCO | 3,629,717,000 |

| 7 | WisdomTree | 3,237,744,730 | WisdomTree | 3,944,661,213 | Van Eck | 2,908,487,590 |

| 8 | PowerShares | 3,127,121,819 | Schwab Funds | 2,628,934,007 | Barclays Bank PLC | 2,453,943,406 |

| 9 | First Trust | 2,875,899,123 | Direxion Funds | 2,409,075,030 | ALPS | 2,240,095,395 |

| 10 | ETF Securities Ltd | 2,873,207,096 | PIMCO | 1,739,072,381 | Schwab Funds | 1,909,824,266 |

- ※4 出所:モーニングスター

- ソーター

- 利便性の高さがまず挙げられます。米国では証券会社やファイナンシャルアドバイザー、銀行を通じて証券取引所に上場されているETFが購入可能です。さらに重要なポイントとして、米国のファイナンシャルアドバイザーは、預かり資産に応じて個人投資家から手数料を得る「フィーベース」だということです。

- 新井

- アドバイザーは顧客の資産残高を更に増やせるような低コストで良質なファンドを売ろうとするのですね。「フィーベース」の反対の「コミッションベース」では、運用会社から高い販売手数料を貰うことがモチベーションになり、顧客の資産を増やそうという意識が芽生えづらくなる可能性もありますからね。

- ソーター

- バンガードでは販売会社やアドバイザーに販売手数料を一切払いません。Cogent Research® Advisor Brandscape® 2012が米国のファイナンシャル・アドバイザー(投資アドバイザー、証券ブローカー、独立系ファイナンシャル・プランナー、銀行の渉外担当員など)を対象に行った調査によると、「最も好ましい印象を与えるETFプロバイダー」にバンガードが選ばれています。

- 「印象の好ましさ」でマーケットをリードしたことに加え、全ての販売チャネルの回答者が、「財務の安定性」「価格に見合う価値」「誠実さ・正直さ」「手数料の透明性」「ブランドが顧客に認知され信頼されている」といった評価項目について、バンガードに最高の評価を与えています。

- 新井

- ファイナンシャルアドバイザーという資産運用のプロが、投資家の資産を増やすためにお勧めするETFがバンガードのETFなのですね。

ファンド選びのポイント、投資で大切なこと

- 新井

- 個人投資家が投資するファンドを選ぶ際に重要なポイントを教えてください。

- ソーター

- ポイントは3つです。1つ目は幅広く分散投資されているかどうか。分散投資することでリスクを抑えることができます。2つ目はファンドを保有する間のコストが十分に低いかどうか。実際に投資する前に各ファンドの信託報酬や購入手数料などを比較してください。3つ目はトラッキング精度が高いかどうか。過去の運用で連動指数との乖離ができる限り少ないファンドを選ぶことが大切です。

- 新井

- バンガードのETFは、今ご紹介いただいた3つのポイントを押さえ、日本の投資家の皆さまにとって低コストでの分散投資を叶えるツールになりますね。

■投資のポイント

- 幅広く分散投資されているか

- ファンドを保有するコストが低いか

- トラッキング精度が高いか

プロフィール

ザ・バンガード・グループ・インク チーフ・インベストメント・オフィサー ジョージ・U・"ガス"・ソーター

バンガードが自社運用する株式、債券、MMFの運用を統括。1987年バンガード入社。ダートマス大学経済学学士、シカゴ大学MBA。

マーケティング本部 副本部長 兼 国際ビジネス推進室長 新井 党

1991年に大和証券に入社。3年間の支店営業経験後、北京に1年、香港に3年駐在し、大和証券香港では、アジア株式中心に支店リテール、機関投資家向けに販売プロモーションを行う。帰国後、米国株式中心に国内の事業法人、機関投資家向けに販売プロモーションを行うなど外国株式に精通している。2004年楽天証券に転籍後、米国株、ADR、香港株に対する商品企画に従事。2006年に、大手ネット証券で初めて取扱を開始した海外ETFは業界最多の取扱本数を誇っている。また、新たな海外ビジネス開拓に向けて、現地調査等を行う。

![]()

- ■バンガードについて

- バンガードの投資商品は、35年以上におよぶインデックス運用の経験に裏付けされています。ザ・バンガード・グループ・インクは、1976年に初の個人投資家向け株式インデックスファンドを米国で売り出しました。1986年には債券インデックスファンドを、1990年には国際株式指数に連動するインデックスファンドを、それぞれ売り出しました。2001年以降、バンガードはインデックス運用のノウハウをETF(上場投資信託)においても発揮しています。

外国株式のリスクと費用について

外国株式等の取引にかかるリスク

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

レバレッジ型、インバース型ETF及びETNのお取引にあたっての留意点

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

- レバレッジ型、インバース型のETF及びETNの価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

- 上記の理由から、レバレッジ型、インバース型のETF及びETNは、中長期間的な投資の目的に適合しない場合があります。

- レバレッジ型、インバース型のETF及びETNは、投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。詳しくは別途銘柄ごとに作成された資料等でご確認いただく、またはコールセンターにてお尋ねください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式の信用取引にかかるリスク

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

外国株式等の取引にかかる費用

〔現物取引〕

1回のお取引金額で手数料が決まります。

取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

米国株大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。米国株大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔米国株式信用取引(米国株大口優遇)〕

約定金額にかかわらず取引手数料は0米ドルです。

- 米国株式信用取引には、上記の取引手数料の他にも各種費用がかかります。詳しくは取引説明書等をご確認ください。

- 米国株式信用取引をおこなうには、委託保証金の差し入れが必要です。最低委託保証金は当社が指定する30万円相当額、新規建て時に最低必要な委託保証金率は50%、委託保証金最低維持率(追証ライン)が30%です。委託保証金の保証金率が30%未満となった場合、不足額を所定の時限までに当社に差し入れていただき、委託保証金へ振替えていただくか、建玉を決済していただく必要があります。

お客様へのご注意

よくあるご質問

ポートフォリオ機能・お気に入り銘柄機能

楽天証券へ資料請求して、今すぐご利用いただけます。

「ログイン前の登録銘柄と同期する」設定をしていただくことでご利用いただけます。