低成長時代の投資戦略 ~2013年アウトルック~

低成長・低金利、そして不透明な投資環境が続いています。このような中で投資家はどのような投資戦略をもって市場と向き合えばよいのでしょうか。

世界最大級の資産運用会社であるブラックロック・グループでチーフ・インベストメント・ストラテジストを務めるラス・ケステリッチ氏に、楽天証券マーケティング本部 副本部長 兼 国際ビジネス推進室長の新井党が、2013年の見通しを伺いました。

ブラックロック・グループは「iシェアーズ」ブランドのETFの運用会社としても知られています。ETF運用残高では世界で約4割のシェアを有し、2012年の年初来のETFの資金流入も685億ドル(いずれも第一位)とマーケット・リーダーとしての存在感を示しています(※)。

- ※ 出所:ブラックロック、ETP Landscape Industry Highlights、2012年11月末時点

(このインタビューは2012年12月12日に行われました。インタビューで言及されている見通しは2012年12月12日時点で入手されたもので、将来、予告なく変更される可能性があります。)

2012年のグローバル市場環境を振り返って

- 新井

- まずはラスさんに、この一年を振り返っていただきたいと思います。2012年のグローバルの市場環境はどのようなものだったでしょうか?

- ラス

- 2012年は、実際は想定していたよりは堅調な年でした。少なくともこれまでは株価もかなり上昇しています。クレジットや新興国債券といったリスク資産についても予想よりよい状況でした。その理由の1つとして、1年前に投資家が深刻に懸念していたユーロ圏に関連するリスクを最小限に抑えるために、世界の中央銀行、特に欧州中央銀行が非常に積極的に介入し、それが少なくとも一時的には成功したことがあるでしょう。投資家にとって、それは状況を一変させる出来事でした。テールリスクに対する懸念が一部減ったことで、市場参加者にとっては良い年になったと思います。

2013年に目を移して(1) - インカムというテーマの継続は?

- 新井

- 2013年に目を向けてみます。全般的にはいかがでしょうか。

- ラス

- 政策の舵取りを誤りさえしなければ、経済は回復に転じると考えています。しかしながら、政策の誤りが大きなリスクとなるでしょう。先進経済大国の中には、一歩政策を誤れば再び経済悪化に陥りかねない国もあります。

石油価格に影響を及ぼす中東の不安定性など、外部リスクは常にありますが、短期的には財政の崖への米国の政策が気がかりなところです。米国経済は回復しつつありますが、その回復は非常に脆弱で、その成長率からすると大規模な財政引き締めに耐えられるほど堅調なものではないからです。そして欧州については今後も構造改革の進捗を注視する必要があるでしょう。 - 新井

- 財政の崖のお話が出ました。たとえば配当やキャピタル・ゲインに対する課税措置など「財政の崖」後には懸念材料があります。一方で、現時点で株式の配当利回りはまだ米国債の利回りを上回っています。

- ラス

- おっしゃる通りです。配当についてはまだ魅力的だと思います。現在のような低金利の投資環境においては、インカムを確保することは重要で、投資家はインカム獲得の網を広げる必要があるでしょう。

- 債券は今後もあらゆるポートフォリオで重要な位置を持ち続けると思いますが、私はインカムの源泉を部分的に株式に移すことも一考の価値があると思います。株のバリュエーションは全般的に妥当ですが、債券市場は高止まりしています。MSCIワールド・インデックスなどのグローバル株式の指標で見てみても、債券のポートフォリオから得られるインカムとほぼ同等の利回りを株式のポートフォリオでも得られることがわかります。

- 新井

- 2012年のETFの資金流入を見ていても、高配当株へのトレンドが見てとれますね。この傾向は2013年も続くと思われますか?

- ラス

- 米国、日本、欧州といった先進国では、利回りの追求が見られます。世界の中央銀行の多くが金利をゼロ近くに維持している現在の環境下で、投資家はなんとか利回りを維持しようしています。2013年を通じても金利が低く抑えられることが予想されますから、この傾向は続くでしょう。

2013年に目を移して(2) - 投資機会はどこに?

- 新井

- 2013年はどんな資産クラスが投資対象として魅力的だと考えていますか?

- ラス

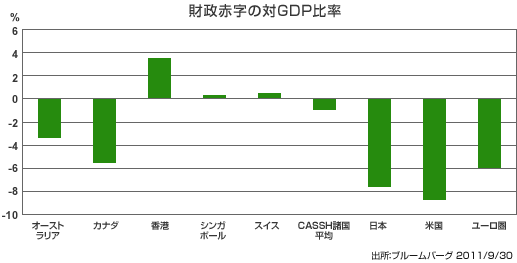

- ごく直近のリスクとして財政の崖がありますが、これを米政府が回避するということを前提にしてお話しします。まず債券よりも株式を選好します。特に米国の大型株、新興国市場、それから、我々が'CASSH'諸国と呼んでいる小規模な先進国に投資機会があると見ています。

- 新井

- 'CASSH'諸国とは具体的にはどの国でしょうか?

- ラス

- CASSHとはカナダ、オーストラリア、スイス、シンガポール、香港の頭文字をとっています。これらの国々は金融危機を他の規模の大きな先進国と比べるとよい状況で切り抜けました。財政赤字の水準も低い、または黒字の国もあります。債務残高も低いため、景気減速の場合にも景気刺激策をとる余地がまだあると考えられます。私はこれらの国々を2012年を通じ注目してきましたが、2013年も引き続き魅力があると考えています。

- 新井

- 新興国市場の話が出ましたが、注目している国はありますか?

- ラス

- 数カ国ありますが、1つ挙げるとすれば中国でしょうか。株価は割安ですし、2013年も経済が適度に成長すると予想しています。それから南米の新興国も良さそうです。個別国でいえばブラジルですが、地域全体に機会があると思います。

- 新井

- インドについてはいかがですか?

- ラス

- インドについては慎重に見ています。さらなる構造改革の兆候を確認していく必要があるでしょう。

- 新井

- 債券など、その他の資産クラスはいかがですか?

- ラス

- 債券については、エマージング債券や社債が魅力的です。国債については非常に慎重な姿勢をとっています。コモディティについては、引き続き「金」の投資機会が拡大すると予想しています。

- 新井

- 日本でも金は非常に注目を集めています。金ETFは楽天証券でも多く取引されています。

- ラス

- 金は評価がしにくく、ポートフォリオにおける位置づけが投資家ごとに異なる資産でもあります。こういったことなども考慮すると、非常に難しい資産クラスであるともいえるでしょう。しかしながら、小さな割合であっても、金を保有する意義はあると考えています。いわゆるペーパーアセットとは異なる動きをしますので、分散という効果を期待してポートフォリオに加えることができるでしょう。

- 新井

- REITはどうでしょうか?

- ラス

- REITはまだインカムの源泉としてある程度の投資機会と余地があるとは思いますが、ここ数年よりも少し慎重になる必要があると思います。REITに限らず、米国の公益事業株などもそうですが、投資家がバリュエーションにあまり注意を払わずひたすら利回りを重視することで米国の公益事業株やREIT市場が相対的に高くなっていることは問題だと考えています。

- 新井

- 最後に日本株についてもお聞きしたいのですが。

- ラス

- 2012年の後半を振り返ってみると日本は少し期待外れでした。今後は世界経済の回復を見込んで、日本にもある程度期待感を持っています。日本株は非常に割安であること、そして世界的な成長の改善を特にアジアが牽引する場合、恩恵を受ける国の1つになると考えられること、この二点を考慮すると、日本株は逆張り戦略で利益をもたらす可能性があります。明らかに日本には構造的な問題が山積みとなっていますが、投資という観点では世界的な成長の転換点を予想するのであれば日本株にもチャンスがあると思います。

投資戦略を実行に移す:ETFの活用

- 新井

- ブラックロックのETFブランドである「iシェアーズ」は資産残高で世界No.1のシェアをもっています。ETFについてのラスさんの考えを聞かせていただけますか?

- ラス

- ETFは、以前はアクセスしにくかった市場にアクセスを可能にしたという意味でも、個人投資家にとって非常に重要なツールです。現在のように市場のボラティリティが高くなり、利回りが追求されていることからすると、投資家がコストを抑えて、そして透明性の高い方法で、さまざまなエクスポージャーにアクセスすることがかつてないほど重要になってきます。債券投資を例にとってみると、米国市場で利回りを求めることは非常に困難ですが、世界に目を向けてみると新興国市場の債券や高利回りの債券への投資といったところにチャンスがあります。これらの市場はこれまで個人投資家が投資しにくい市場でした。それがETFの登場によってずっと簡単になったのです。ETFは、個人投資家がグローバル市場へ投資を行う上で非常に重要なアクセス手段であると思います。

- 新井

- さまざまな投資戦略を実現する上で、有効なツールになりえるということですね。

- ラス

- そうですね。ETFは投資において唯一のソリューションではありません。しかしながら投資家の皆さんの投資アイディアを実行するときに、強い味方になってくれるはずです。ポートフォリオのコアとして使うこともできますし、エクスポージャーを得ることが難しい資産クラスへの投資手段として効率的に活用することもできます。繰り返しになりますが、ポートフォリオのコストを削減するというベネフィットもあります。日本の投資家の皆さんも、投資ツールのひとつとしてETFをぜひ活用してもらいたいと思います。

関連iシェアーズETF

| ティッカー/コード | 銘柄 (銘柄をクリックして情報をご覧ください) |

市場 | 信託報酬 | 主な投資対象 | 買い/売り | |

|---|---|---|---|---|---|---|

| 米国 大型株・好配当株 | IVV | iシェアーズ・コア S&P 500 ETF | NYSE Arca | 0.07% | 米国市場の大型株 | |

| DVY | iシェアーズ・ダウ・ジョーンズ好配当株式インデックス・ファンド | NYSE Arca | 0.40% | 米国の好配当株式 | ||

| CASSH諸国 | EPP | iシェアーズ MSCI パシフィック(除く日本)・インデックス・ファンド | NYSE Arca | 0.50% | オーストラリア、香港、ニュージーランド、シンガポールの株式 | |

| EWS | iシェアーズ MSCI シンガポール・インデックス・ファンド | NYSE Arca | 0.52% | シンガポールの株式市場 | ||

| 新興国株(中国・南米・ブラジル) | 2823 | iシェアーズ FTSE 中国A50 インデックスETF | 香港その他 | 0.99% | 中国の株式市場(A株) | |

| FXI | iシェアーズ FTSE 中国 25 インデックス・ファンド | NYSE Arca | 0.74% | 中国の株式市場(H株) | ||

| ILF | iシェアーズ S&P ラテンアメリカ 40インデックス・ファンド | NYSE Arca | 0.50% | 中南米の株式市場 | ||

| EWZ | iシェアーズ MSCI ブラジル・インデックス・ファンド | NYSE Arca | 0.59% | ブラジルの株式市場 | ||

| 債券 | EMB | iシェアーズ J.P.モルガン・米ドル建てエマージング・マーケット債券ファンド | NYSE Arca | 0.60% | 新興国債券市場全般(ドル建) | |

| LEMB | iシェアーズ 現地通貨建てエマージング・マーケット債券ファンド | NYSE Arca | 0.60% | 新興国債券市場全般(現地通貨建) | ||

| LQD | iシェアーズ iBoxx 米ドル建て投資適格社債ファンド | NYSE Arca | 0.15% | 米ドル建て投資適格社債 | ||

| コモディティ | IAU | iシェアーズ・ゴールド・トラスト | NYSE Arca | 0.25% | 金地金 |

プロフィール

ブラックロックおよびiシェアーズ チーフ・グローバル・インベストメント・ストラテジスト ラス・ケステリッチ

ブラックロックのグローバル投資におけるインサイトを提供。投資リサーチやストラテジストとしての経験は20年以上にわたる。CNBC、FOX ビジネス・ニュースやブルームバーグ・テレビ等、経済ニュースに多数出演。またウォール・ストリート・ジャーナル紙、USA Today紙、MSNBC.comやマーケット・ウォッチ等にも定期的にコメントが引用されている。ブランダイス大学(史学)卒業、ボストン大学JD(法学)課程修了、コロンビア大学MBA(経営学修士)修了。

マーケティング本部 副本部長 兼 国際ビジネス推進室長 新井 党

1991年に大和証券に入社。3年間の支店営業経験後、北京に1年、香港に3年駐在し、大和証券香港では、アジア株式中心に支店リテール、機関投資家向けに販売プロモーションを行う。帰国後、米国株式中心に国内の事業法人、機関投資家向けに販売プロモーションを行うなど外国株式に精通している。2004年楽天証券に転籍後、米国株、ADR、香港株に対する商品企画に従事。2006年に、大手ネット証券で初めて取扱を開始した海外ETFは業界最多の取扱本数を誇っている。また、新たな海外ビジネス開拓に向けて、現地調査等を行う。

外国株式のリスクと費用について

外国株式等の取引にかかるリスク

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

レバレッジ型、インバース型ETF及びETNのお取引にあたっての留意点

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

- レバレッジ型、インバース型のETF及びETNの価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

- 上記の理由から、レバレッジ型、インバース型のETF及びETNは、中長期間的な投資の目的に適合しない場合があります。

- レバレッジ型、インバース型のETF及びETNは、投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。詳しくは別途銘柄ごとに作成された資料等でご確認いただく、またはコールセンターにてお尋ねください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式の信用取引にかかるリスク

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

外国株式等の取引にかかる費用

〔現物取引〕

1回のお取引金額で手数料が決まります。

分類 取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

- 米国株式信用取引には、上記の売買手数料の他にも各種費用がかかります。詳しくは取引説明書等をご確認ください。

- 米国株式信用取引をおこなうには、委託保証金の差し入れが必要です。最低委託保証金は当社が指定する30万円相当額、新規建て時に最低必要な委託保証金率は50%、委託保証金最低維持率(追証ライン)が30%です。委託保証金の保証金率が30%未満となった場合、不足額を所定の時限までに当社に差し入れていただき、委託保証金へ振替えていただくか、建玉を決済していただく必要があります。

お客様へのご注意

よくあるご質問

ポートフォリオ機能・お気に入り銘柄機能

楽天証券へ資料請求して、今すぐご利用いただけます。

「ログイン前の登録銘柄と同期する」設定をしていただくことでご利用いただけます。