アメリカ大統領選の行方や、北朝鮮、イラク問題といったさまざまなリスクがマーケットを取り巻く昨今、リスクを分散する「アセットアロケーション(資産配分)」の重要性がより高まっています。そこで今回は、低コストで売買がしやすいETFをバランス良く組み合わせた「カルテット(四重奏)投資」の魅力をご紹介。楽天証券のチーフグローバルストラテジスト香川陸と、国内株式担当の土居裕明、そして、ETF「NEXT FUNDS」シリーズの担当者、野村アセットマネジメントの酒井恵利子氏が、2020年のマーケット予測と戦略について語ります。

土居:2020年以降は景気が後退するという予測もありましたが、最近ではこの予測がだいぶ薄れてきている印象がありますね。

香川:確かにそうですね。民間エコノミストの成長率予想をみると、2020年の実質GDP成長率予測平均は、日本は0.3%ですが、米国で1.8%、世界全体で3.1%、新興国で4.5%となっています。リスク要因はさまざまありますが、世界経済はこれらを吸収しつつ軟着陸するという、希望的な予測に変わってきているように思いますね。

土居:11月に行われるアメリカ大統領選の行方も気になるところですよね。

香川:トランプ大統領が再選するというのが大方の見方ではありますが、もしその予想が揺らいだ場合、市場のボラティリティが高まる可能性はあるかもしれないですね。

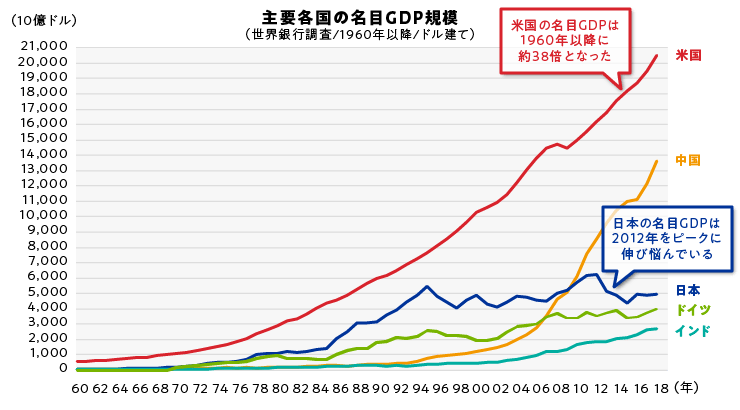

土居:このデータを見ると、やはり米国株は好調が続きそうですね。

香川:米国株式、世界株式、日本株式の総収益パフォーマンスを比較したデータでも、1989年を100とした場合、米国株式は円ベースで1726なのに対し、日本株式(配当込TOPIX)は2012年をピークに伸び悩み、105にとどまっています。

土居:これを見ると、2008年のリーマンショックも、一時的な凹みでしかなかったことがよくわかります(笑)。今後も米国経済が資本経済をけん引していくのでしょうか?

香川:今後は米国を中心に、昨今急成長を続けている中国・インドあたりが主軸になってくるのではないかと考えています。中国経済が一時的に失速したのは確かですが、この逆境をバネにして民間の競争力も高まってきていますので、今後はさらに伸びていく可能性があるのではないでしょうか?

土居:そう考えると、やはり日本株だけに投資しているというのは、ある意味リスクが大きい。改めて、グローバル分散投資の重要性が問われてきそうですね。外国株も長期的に見ると右肩上がりながら、やはり波はあります。そういう意味でもやはり、バランスのとれた投資が必要になってくるのではないでしょうか。

香川:今後は3つの分散投資が必要になってくるでしょうね。まず1つが、株式、債券、リートや金といったオルタナティブを追加する「資産種類の分散」。そして2つ目が「投資対象国の分散」です。そしてこれらが結果的に、「通貨の分散」にもつながると思います。

土居:「ひとつのカゴに卵を盛るな」ですね。値動きの違う資産や通貨に投資先を分散するというのは、やはり基本ですよね。

酒井氏:アセットアロケーション(資産分散)という考え方はかなり一般にも普及してきましたが、実際にやっている方はまだ少ない印象があります。

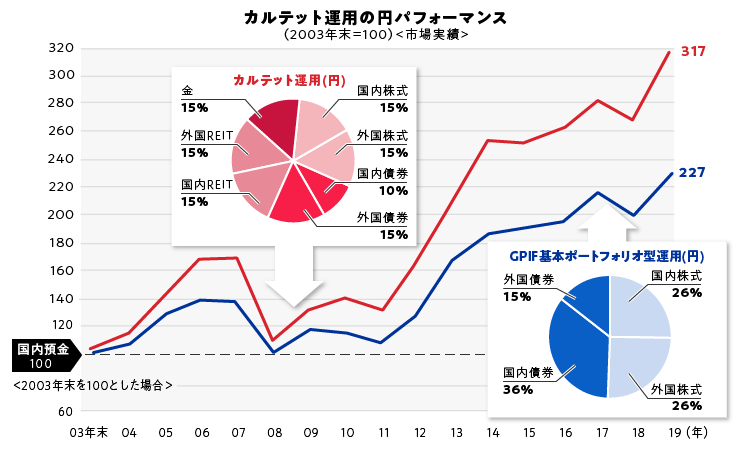

香川:確かにそうですね。ただ昨今はバランス型の投資信託が人気ですから、日本株だけでは心配という感覚は、出てきたのかもしれません。私はリスクとリターンの特性が異なる、株式・債券・リート、金に分散投資する「カルテット(四重奏)運用」を提唱しているんです。「カルテット運用」と「GPIF型ポートフォリオ運用※」のパフォーマンスを、2003年末を100として比較したデータを見ていただくと、GPIF型が約2.3倍なのに対して、「カルテット運用」は約3倍という結果になっています。

※GPIF型運用=GPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオ方針に沿った運用

土居:カルテット運用は国内債券の比率が少ないですから、その分を金やリートなど、よりリターンが期待できる資産に代えられるところが魅力ですよね。最近ではこの「カルテット運用」がメディアでも取り上げられることも増えてきたように思います。

資産配分と資産別リスク・リターン特性(イメージ)

| 資産配分 | 特性 | 好材料 | 悪材料 | |

|---|---|---|---|---|

| 株式30% | 国内株式15% | 成長期待証券 | 景気拡大 業績好調 |

景気後退 景気後退 |

| 外国株式15% | ||||

| 債券25% | 国内債券10% | 確定利回り証券 | 景気後退 インフレ低下 |

景気拡大 インフレ上昇 |

| 外国債券15% | ||||

| REIT30% | 国内REIT15% | 不動産投資信託 | 金利低下 不動産堅調 |

金利上昇 不動産低調 |

| 外国REIT15% | ||||

| 金15% | 非景気敏感 希少商品 |

金融緩和 地政学リスク/ドル下落 |

金融引締め ドル上昇 |

|

香川:そういう意味で、野村アセットマネジメントさんのETF「NEXT FUNDS」シリーズは、非常に網羅性が高く、投資先を分散するのにも使い勝手がいいですよね。マレーシアやタイなど個人投資家が投資するとなると大変ですが、こうやってETFになっていると簡単に投資できますから。非常にありがたい存在だと思います。

酒井氏:現在「NEXT FUNDS」シリーズは国内外の株式・債券・REITからコモデティまで網羅した59銘柄を揃えておりますので、さまざまな投資家の方のニーズにお応えできるラインナップになっているのではないかと思っています。銘柄によって、レバレッジ型等短期売買に向くものと、中長期的な資産形成に向くものがありますので、目的に応じて使い分けていただけたら嬉しいですね。

土居:59種類というのは、本当にすごいですよね。さすが、国内籍ETFの残高、売買代金のシェアナンバーワンといったところでしょうか。しかも、そのうち51銘柄の売買手数料が楽天証券なら0円となっており、お客様からも、大変好評いただいております。

香川:世界ではETFの残高が600兆円あります。世界では圧倒的に普及しているのですが、日本の個人投資家のETFの保有残高は1兆円ほどにとどまっているんですよね。

酒井氏:日本のETFは機関投資家と呼ばれるプロの投資家中心に普及していますが、米国では機関投資家と個人投資家の保有率がほぼ半々と言われています。日本でも、プロの投資家が利用するETFをぜひ個人投資家の皆様にも活用していただきたいです。

土居:われわれ販売会社も、もっと普及に努めたいところですね。

土居:ここで改めて、資産運用におけるETFのメリットについて整理しておきたいのですが。

香川:僕は「選んで(E)楽しい(T)ファンド(F)」、もしくは、「いい(E)手数料(T)のファンド(F)」、でETFだと思っています(笑)。やはり手軽にグローバル分散投資ができること、手数料が比較的抑えられていることは大きな魅力だと思いますよ。

酒井氏:特定の指数の値動きに連動するように運用されているETFは、値動きがわかりやすくコストも抑えられるので、個人投資家の方にとっても選びやすい金融商品だと思います。

土居:やはり低コストでさまざまな国や資産に投資できるのは、個人投資家にとって大きな魅力ですよね。

香川:かつてのETFは売買高が少ないがゆえの流動性の低さが課題でしたが、2018年7月に東証がマーケットメイク制度を導入して以来、売買高の心配はなくなりましたよね。

酒井氏:そうですね。板(買い注文と売り注文の株数一覧)を見ていただけるとわかると思うのですが、今は流動性を確保するために十分な売買高になっている銘柄が増えていると思います。

土居:ここまで読んでいただいて、「NEXT FUNDS」シリーズに興味を持っていただいた方も多いと思いますので、今回は、初級編、中・上級編で「NEXT FUNDS」を使ったポートフォリオ案をご紹介したいと思います。

まず、初級編は、世界最大の機関投資家であるGPIF(年金積立金管理運用独立行政法人)のポートフォリオを参考にして組んだもので、リスクを抑えて長期運用したい人向けです。

国内債券(以下、名称はすべて略称。証券コード2510)36%、TOPIX(証券コード1306)26%、外国債券ヘッジなし(証券コード2511)14%、外国株式ヘッジなし(証券コード2513)20%、新興国株式ヘッジなし(証券コード2520)4%

の5銘柄をGPIFの組入比率に倣って購入すると、約30万円でポートフォリオ構築ができます。

そして中・上級編は、香川さんが提唱する「カルテット(四重奏)運用法」をもとに作成したポートフォリオ。こちらは国内債券(証券コード2510)11%、TOPIX(証券コード1306)13%、外国債券ヘッジなし(証券コード2511)14%、外国株式ヘッジなし(証券コード2513)16%、東証REIT(証券コード1343) 16%、外国REITヘッジなし(証券コード2515)15%、金価格(証券コード1328)15%。こちらも約30万円でポートフォリオ構築が可能です。

香川:どちらも30万円ほどでポートフォリオを組めるということで、個人投資家の方にも手が届きやすいですよね。10年単位の長期投資で資産形成をしたいという人なら、一度このポートフォリオを構築して、あとは年に1度くらい、リバランス※を行うと良いと思います。

酒井氏:どちらかでベースのポートフォリオを組んだ後は、ご自身の好みで日本株なら高配当や業種別等、外国株式ならインドや中国・ロシア等、新興国に投資してみるのもいいですね。まさに「選んで、楽しい」ETF投資を実践して頂けると思います。

土居:本当にそうですね。低コストで気軽に投資できるのもETFの魅力ですから。

低コストと言えば、東証REIT(1343)の信託報酬率を、2月13日から業界最低水準に引き下げられたようですね。

酒井氏:はい。投資家の皆様の利便性向上を目的に、NEXT FUDNSシリーズの中でも国際分散投資に適した銘柄群として展開する「主要資産ETFシリーズ」の水準に合わせました。

土居:益々使い勝手がよくなる「NEXT FUNDS」シリーズを活用して、資産運用にトライしていただきたいと思います。

上段:略称(銘柄コード)

下段:信託報酬率(税込)/決算回数(決算月)

| 投資対象地域 | ||||

|---|---|---|---|---|

| 国内 | 先進国 | 新興国 | ||

| 投資対象資産 | 株式 | TOPIX連動型上場投資信託(1306) 日経225連動型上場投資信託(1321) |

外国株式ヘッジなし(2513) 外国株式ヘッジあり(2514) |

新興国株式ヘッジなし(2520) 年0.209%以内/年2回(3・9月) |

| 債券 | 国内債券BPI総合連動(2510) 年0.132%以内/年2回(3・9月) |

外国債券ヘッジなし(2511) 外国債券ヘッジあり(2512) |

新興国債券ヘッジなし(2519) 年0.209%以内/年2回(3・9月) |

|

| リート | 東証REIT連動型投信(1343) 年0.1705%以内※/年4回(2・5・8・11月) |

外国REITヘッジなし(2515) 年0.187%以内/年4回(3・6・9・12月) |

||

上記のカテゴリー以外にも、アメリカを代表するIT企業が数多く含まれているNASDAQ100指数に連動するETF、中国、インド、ロシアなどの新興国株式に投資できるETFなど、お客様の様々なニーズに対応しています。

株式等は株価(価格)の変動等により損失が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等、ライツは転換後の価格や評価額の変動等により、損失が生じるおそれがあります。※ライツは上場および行使期間に定めがあり、当該期間内に行使しない場合には、投資金額を全額失うことがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

信用取引は取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。

国内株式の委託手数料は「ゼロコース」「超割コース」「いちにち定額コース」の3コースから選択することができます。

〔ゼロコース(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSOR(スマート・オーダー・ルーティング(※1))注文 のご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

ゼロコースをご利用される場合には、当社のSORやRクロス(※2)の内容を十分ご理解のうえでその利用に同意いただく必要があります。

※1 SORとは、複数市場から指定条件に従って最良の市場を選択し、注文を執行する形態の注文です。

※2 「Rクロス」は、楽天証券が提供する社内取引システム(ダークプール(※3))です。

※3 ダークプールとは、証券会社が投資家同士の売買注文を付け合わせ、対当する注文があれば金融商品取引所の立会外市場(ToSTNeT)に発注を行い約定させるシステムをいいます。

〔ゼロコース(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSORのご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

〔超割コース(現物取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

5万円まで 55円(税込)

10万円まで 99円(税込)

20万円まで 115円(税込)

50万円まで 275円(税込)

100万円まで535円(税込)

150万円まで640円(税込)

3,000万円まで1,013円(税込)

3,000万円超 1,070円(税込)

〔超割コース(信用取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

10万円まで 99円(税込)

20万円まで 148円(税込)

50万円まで 198円(税込)

50万円超 385円(税込)

超割コース大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔超割コース 大口優遇(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

〔超割コース 大口優遇(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

〔いちにち定額コース〕

1日の取引金額合計(現物取引と信用取引合計)で手数料が決まります。

1日の取引金額合計 取引手数料

100万円まで0円

200万円まで 2,200円(税込)

300万円まで 3,300円(税込)

以降、100万円増えるごとに1,100円(税込)追加。

※1日の取引金額合計は、前営業日の夜間取引と当日の日中取引を合算して計算いたします。

※一般信用取引における返済期日が当日の「いちにち信用取引」、および当社が別途指定する銘柄の手数料は0円です。これらのお取引は、いちにち定額コースの取引金額合計に含まれません。

かぶミニ®(単元未満株の店頭取引)は、当社が自己で直接の相手方となり市場外で売買を成立させます。そのため、取引価格は買付時には基準価格に一定のスプレッド(差額)を上乗せした価格、売却時には基準価格に一定のスプレッド(差額)を差し引いた価格となります(1円未満の端数がある場合、買付時は整数値に切り上げ、売却時は切り捨て)。なお、適用されるスプレッドは当社ウェブサイトにて開示していますが、相場環境の急変等により変動する場合があります。

(貸株サービスのみ)

(貸株サービス・信用貸株共通)