「自分には債券やREITとの分散投資のかたちは必要ない」、「まだ十分な投資資金が確保できない」、「でも将来のためには早くから大きめのリスクテイクをしておきたい」―そう志向する投資家を想定して作られたのが当ファンドです。

今、ナスダック100という指数を2倍にするファンドが人気を集めていますが、日興アセットは、リスクテイクの水準を高くするにしても、できるだけ分散したかたちで2倍にしたいと考えました。

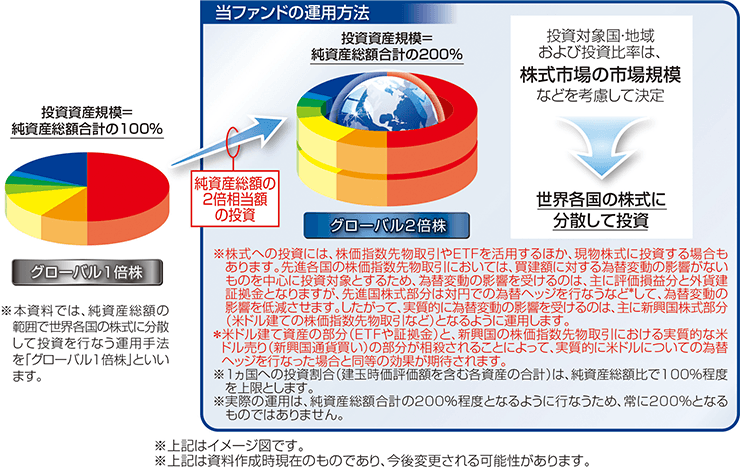

世界各国の株式へ分散して投資を行なうにあたり、株価指数先物取引の活用によって純資産総額の

2倍相当額の投資を行なう運用手法を「グローバル2倍株」としています。

【基準価額変動リスクの大きいファンドですので、ご投資の際は慎重にご判断ください。】

当ファンドはわずかな現金で投資のかたち(エクスポージャー)を取ることができる株価指数先物の特徴を活かし、「純資産の2倍相当の投資」を行ないます。非常に単純化すれば、1万円の投資であっても将来の投資成果は2万円投資していたのと同じようになることを期待したファンドです。

その分日々の値動きとしてのリスクも大きくなるため、ブレを受け入れてでも、長期で増やしたいという“覚悟”が重要なファンドといえます。

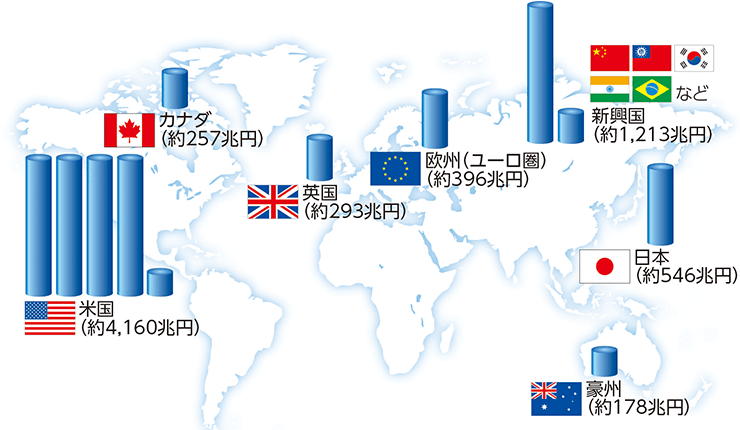

世界市場を時価総額ベースで広くパッシブに押さえます。1ヵ国の投資割合の上限を100%程度と定めているので、「2倍化」した後の米国は約100%の組入れが続くことが想定されます。つまり、米国はしっかり100%分押さえた上で、それ以外の国の企業にも、もう100%分投資するかたち。

いわば“地球2つ分*”で国の徹底分散を図りながらも、米国にはしっかり100%分投資―腰の据わった長期投資ツールとして活用したいファンドです。

*株価指数先物取引の活用によって、純資産総額の2倍相当額を世界各国の株式に分散して投資を行なうこと。

信頼できると判断したデータをもとに日興アセットマネジメントが作成

長期投資をしかも“2倍パワー”で行うにあたっては「地球をできるだけ塗りつぶす(国・地域を極力広く投資する)べき」と考える当ファンドは、特定指数に連動させるインデックスファンドではありません。

S&P500先物などの主要先物はもちろんETFなども駆使して、時価総額ベースで世界の株式市場の大半をカバーします*。また、現時点では流動性の問題などで組入れられないエリアの株式なども、将来的に組入れてコンプリート(完成)できる点がユニークな特徴です。

*市場規模などを考慮して世界各国の株式市場に分散して投資を行なうことで、時価総額ベースで世界の大半をカバーした運用

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。