![[PR]米国株を100%さらに金にも100%、こんなの欲しかった。Tracers S&P500ゴールドプラス【日興アセットマネジメント】](/web/special/nikko_asset/2307/images/main.png)

2023年7月6日

※本サイトは日興アセットマネジメント株式会社から提供を受けた資料をもとに掲載しております。

【ファンドの詳細や買付はこちら】

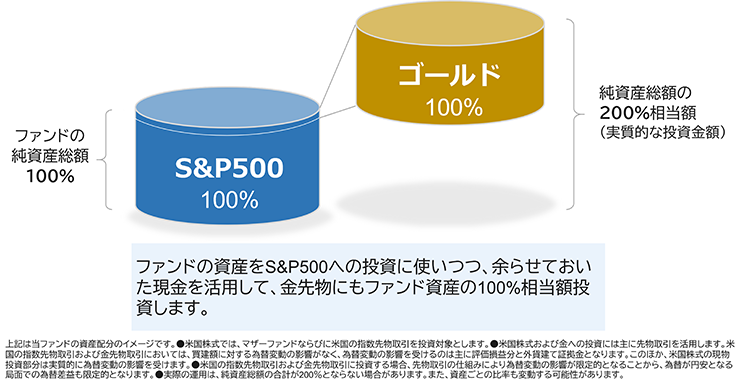

ひとことで言うなら「米国株のインデックスS&P500に『有事の金』とも言われるゴールド投資をプラスしたファンド」。しかしポイントは、米国株に100%投資した上で、さらにゴールドにも100%分の投資を行なう点にあります。

普通「分散」というと、バランスファンドのように100%の比率を「株式60%・債券40%」のように分け合うもの。株式60%ならその“パワー”は当然「4割減」となり、株式市場が100上がってもファンドは60の効果しか得られません。

しかし、将来に向けた「前向きな資産形成」を意識した当ファンドは違います。株式のパワーを削がずに100%保有し、ゴールドも同じだけ保有するというユニークな仕組みを提供します。

当ファンドの資産配分のイメージ

資金効率アップの手法としては、NASDAQなど値上がり期待の大きい指数を2倍にするファンドもひとつの選択肢です。しかし日興アセットは、長期投資であればあるほど「リターン源泉」と「リスク要因」を分散した上で2倍化するという考え方を重視しました。

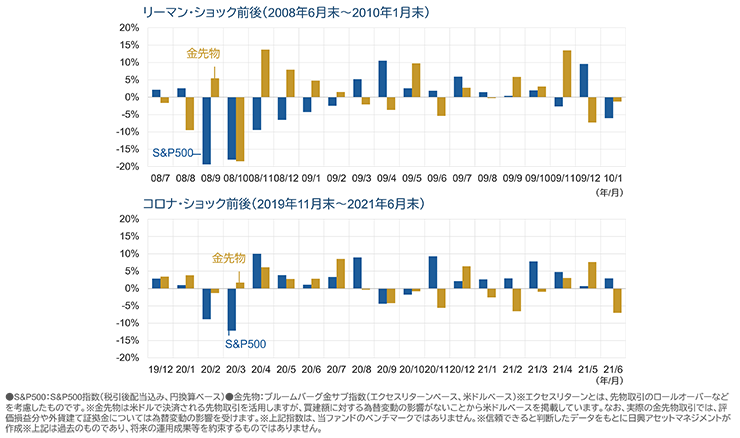

下のグラフに見るように、ゴールドは特に危機時において株式と異なる値動きをする傾向があり、株式の「分散相手」として非常に相性が良いと考えられています。

「ショック時」におけるS&P500と金先物の値動き(月次)

当ファンドは「月1万円を2万円にする」という前向きなリスクを取れる方に、せっかく2倍化するならリターン源泉とリスク要因を分散する機会ともしていただくために設計されました。

リターンはシンプルで、S&P500のリターンと金先物のリターンの足し算になります。両方がプラスの時は“ダブルハッピー”ですが、どちらかがどちらかの足を引っ張る時もあれば、短期的には両方がマイナスとなる“ダブルパンチ”もあり得ます。

しかしそれこそが分散効果。「単一インデックスの2倍」では時に難しくなる長期保有を可能にし、長期での目的達成に貢献できるツールとして活用いただきたいファンドです。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。