金(ゴールド)関連銘柄特集

ここでは、金の基礎知識や、今後の金相場を見る上でのポイントを解説した上で、さまざまな金関連の商品、金に関わりが深い企業の株式など、弊社で取扱う具体的な投資商品を紹介します。ぜひ、金投資を検討される際の、情報収集にお役立てください。

- 金の存在意義を改めて考える。“希少”さは、採掘量だけではない。

- 過去40年程度の値動きを振り返る。2000年以降は“不安・懸念”の時代。

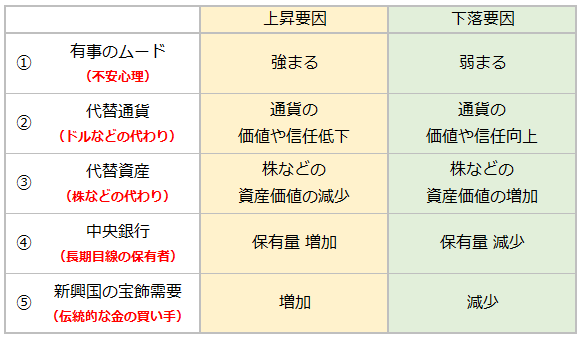

- どのような場面で金価格は上昇するのか?基本的な5項目と変動要因の構造に注目。

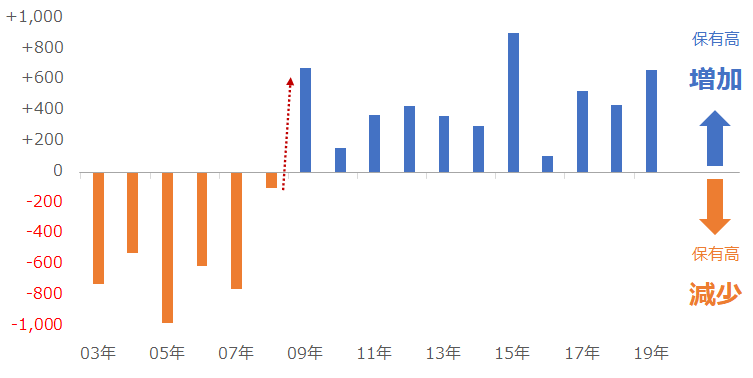

- 変動要因の注目ポイントは、引き続き“中央銀行”が買い手であること。

- 具体的な金関連の投資商品例

有史来、金の鉱山採掘量は、オリンピックプール数杯分と言われ、数量の面で、金の希少性に注目があつまることがあります。しかし、金の希少性は、これだけではありません。

金は、株式、通貨、投資信託、債券、さらには不動産、絵画など、ありとあらゆる“資産”と呼ばれるものの中で、「資金の逃避先」「安全資産」などと呼ばれ、個人や大規模な資金を動かす投資家の資産の変動に、一定の安定感をもたらす可能性を秘める“希少”な資産の一つです。

例えば金は、世界で何か危機が発生しそうな時、資金を逃避させる受け皿になったり、歴史的に通貨として使われてきたこともあり、世界で最も幅広く使われている通貨であるドルの価値が低下しそうな時、注目されたりします。また、金は、手に取った人に安心・安全な感覚を与えることもあります。

資産の変動に一定の安定感をもたらす可能性を秘め、それでいて精神的な面でも安定感を提供する金は、人類がこれまで遭遇した数多の資源の中でも、特に多くのメリットを提供する “希少”な存在と、言えるでしょう。

国内外の金価格は2019年半ばから騰勢を強め、2020年半ばに、国内は40年ぶり、海外は8年ぶりの高値水準に達しました。この高値水準は、低迷していた2000年前後に比べると、国内外ともに6倍前後です。(月間平均)

図:国内外の金価格の推移

出所:各種情報源より楽天証券経済研究所作成

1970年代後半、イラン革命、在イラン米国大使館人質事件、ソ連のアフガン侵攻など、複数の大規模ないわゆる“有事”と、中東の産油国が販売相手に原油価格を引き上げる旨を一方的に通知したオイルショックが重なり、世界に強い不安が広がりました。

この時、「資金の逃避先」「安全資産」として 注目が集まったのが、金(ゴールド)でした。この時、金価格は国内外ともに、4倍程度になりました。(月間平均)

90年代は、金にとって厳しい時代でした。NYダウは90年1月から99年12月にかけて大きく上昇し、4倍以上になりました。株式投資が有利な中、金利がつかない金のデメリットが目立ちました。同時に、92年にイラク戦争が終結した後、世界を巻き込んだ大規模な戦争が起きなかったため、強い不安が発生しなかったことも要因となり、金が物色されにくい状態が続きました。

2000年以降は、複数の上昇要因が作用し、国内外の金価格は大きく上昇しました。

テロとの戦い、大規模な金融危機、民主化を目指した革命の連鎖、新興国の景気減速、大規模な天災、国際的な枠組みのほころび、自国主義を強く主張するリーダーの誕生、核実験、大国間の貿易戦争、国家化するIT企業の誕生、あらたな感染症の蔓延・・・この時代の不安や危機の発生例は、枚挙にいとまがありません。

グローバル化が進行して国家間の関りが深くなったからこそ、摩擦が発生し、さまざまなところで同時に、不安や懸念が発生しやすくなったと考えられます。不安や懸念が絶えない時代は、資金の逃避先を求める人々が絶えず存在し、そのような人々の不安心理は絶えず、金価格をサポートする要因になっていると、考えられます。

具体的に、金価格はどのような場面で動くのでしょうか。金価格の変動要因は、大きく、5つに分けられます。(価格の単位が円の金の場合、為替(ドル円)が加わり、合計6つ)

図:金価格の変動要因の分類とそれぞれの金価格への影響

出所:各種情報源より楽天証券経済研究所作成

1970年代後半の上昇

先ほど、この時期に、複数の“有事”が発生したと書きました。複数の有事の同時発生が金価格の一時的な急騰の要因になったと考えられるわけですが、この時は、不安心理が強まったこと、同時に原油相場が上昇したことで物価高(通貨の価値の下落)の懸念が強まりました。

このころの主な金価格の上昇要因は、①有事のムードと、②代替通貨、と考えられます。

2000年ごろから2008年半ばまでの上昇

2001年に同時多発テロが発生し、テロとの戦いが始まったことで、有事のムードが強まりました。2003年には、金のETF(上場投資信託)の取引が始まり、株式を保有しているさまざまな投資家が、株価下落による資産価値の目減りを低減する目的で、金ETFを保有し始めました。また、中国やインドなどの新興国が台頭したことで宝飾需要が増加しました。

このころの主な金価格の上昇要因は、①有事のムード、③代替資産、⑤新興国の宝飾需要、と考えられます。

リーマンショック後の2009年から2012年ごろまでの上昇

リーマンショックや欧州の債務危機から、経済を回復させるべく、欧米で大規模な金融緩和が行われました。欧米の金融当局が国債などの資産を買い入れることで、社会に供給される通貨の量が、爆発的に増えました。この点は、欧米の通貨の価値が希薄化する懸念を生みました。

また、2009年に長らく売り手だった“中央銀行”が、金の買い手になりました。2011年ごろには、北アフリカ・中東地域で民主化運動が連鎖的に発生し、有事のムードが強まりました。

このころの主な金価格の上昇要因は、①有事のムード、②代替通貨、④中央銀行、と考えられます。

2019年後半以降の上昇

2019年後半から、金価格は上昇していますが、これはどのような要因なのでしょうか?2014年に終了した米国の金融緩和が再開し、米国の金融当局から資金供給が始まったこと、米中貿易戦争の激化・新型コロナウイルスのパンデミック化が不安を強めたこと、などが挙げられます。

つまり、2019年半ばから足元までの上昇要因は、①有事のムード、②代替通貨の側面から注目が集まったため、と考えられます。また、複数の不安・懸念の種が同時に存在することから、絶えず、株価が不安定化する可能性があるため、③代替資産の側面でも、注目されていると考えられます。

さまざまなニュースでは、情報の受け手が理解しやすいように、有事のムードが強まったので金価格が上昇した、株価が不安定化したため金価格が上昇した、などのように報じられることがあります。

しかし、歴史に残る上昇は特に、一つの要因ではなく、複数の要因が層になって起きていることが分かります。金価格の変動を考える上で、有事のムードだけ、代替通貨だけ、代替資産だけ、などどれか一つだけが要因ではないことを、念頭に置く必要があります。

5つあるとした金価格の変動要因について、最も長い時間軸で価格に影響し得るのが、「中央銀行」です。先述のとおり、2009年に中央銀行は売り手から買い手に変わりました。中央銀行の特徴は、長期保有を前提としている点です。

南米のベネズエラでは、近年、政情不安により資金繰りが厳しくなっているため、自国の中央銀行が金を売却していると報じられています。このような、政情不安が高まっている国を除き、目下、先進国や特に中国やロシア、インド、トルコなどの新興国の中央銀行が、金の保有高を長期的に増やしています。

ベネズエラの例からも分かるとおり、自国の通貨の信任が低くても、金であれば、他国から価値を認めてもらえます。ほとんどの中央銀行は、何か突発的な事象が発生した時のために積み上げている外貨準備高の一部に、金を組み入れているのです。

リーマンショック後の2009年以降、中央銀行の保有高は毎年増加し、中央銀行が金の“買い手”である状況が続いています。

図:中央銀行の金の保有高増減 単位:トン

出所:World Gold Councilのデータより楽天証券経済研究所作成

中央銀行による金の退蔵は、2019年時点で、金需要全体のおよそ15%です。この需要は、2009年以降の金相場を、長期的にしっかりと、下支えをする要因になっていると考えられます。

市場への影響力が大きく、中長期的な価格のトレンドを作る投資家が“クジラ”と例えられることがありますが、ある意味、中央銀行は、金相場における“クジラ”と言えるかもしれません。

長期的な価格の下支え要因として、今後も中央銀行の動向に、注目です。

以下の図のとおり、金関連の投資商品は多岐にわたります。これらの中から選ぶ際、考えるとよいのが、ご自身がどのような投資家なのか? です。

専門家の間で、金をどれくらい保有すればよいのか?という議論がしばしば起こりますが、この議論は、もともと株式や投資信託など、何かの資産を保有していることを前提としています。

“だいたい10%”が専門家たちの答えなのですが、これらのことをヒントに考えると、例えば、株式を中心に取引している人であれば、株式投資に使うことができる資金の10%を、金で保有することが想定されます。

この場合、以下のどの商品が現在の状況(株式投資中心)になじむのでしょうか?証券コードやティッカーを持つ金、つまり、国内外のETFやETNが、なじむと考えられます。

同じ意味で、投資信託を中心に取引をしている人は、以下の投資信託の欄の商品がなじむと考えられます。現在行っている取引の状況から、金の保有の仕方を考えるわけです。

では、投資をまだ行ったことがない方は、どれを選択すればよいでしょうか。1,000円からはじめられる純金積立や、100円、あるいはポイントで取引ができる投資信託が、投資に慣れる意味で、有効な選択と、考えられます。

また、外国株の個別銘柄分析に長けた人は、金関連の外国株(金鉱株)、投資に慣れた方で、短期間で大きな利益を狙いたい場合は、国内外の商品先物、という選択もあると思います。

いずれの金関連商品も、リスクがあり、コストが発生します。対象の商品について、メリット・デメリットを確認いただいた上で、お取引なさるよう、お願いいたします。

図:楽天証券で取り扱う金関連投資商品例 (2020年6月時点)

| 種類 | コード/ティッカー | 商品 |

|---|---|---|

| 純金積立 | - | 金(プラチナ、銀もあり) |

| 国内ETF/ETN | 1326 | SPDRゴールド・シェア |

| 1328 | 金価格連動型上場投資信託 | |

| 1540 | 純金上場信託(現物国内保管型) | |

| 2036 | NEXT NOTES 日経・TOCOM金ダブル・ブルETN | |

| 2037 | NEXT NOTES 日経・TOCOM金ベアETN | |

| 海外ETF | GLDM | SPDRゴールド・ミニシェアーズ・トラスト |

| IAU | iシェアーズ・ゴールド・トラスト | |

| GDX | ヴァンエック・ベクトル・金鉱株ETF | |

| 投資信託 | - | ステートストリート・ゴールドファンド(為替ヘッジあり) |

| - | ピクテ・ゴールド(為替ヘッジあり) | |

| - | ピクテ・ゴールド(為替ヘッジなし) | |

| - | 三菱UFJ純金ファンド | |

| 外国株 | ABX | Barrick Gold:バリック・ゴールド |

| AU | AngloGold:アングロゴールド・アシャンティ | |

| AEM | Agnico Eagle Mines:アグニコ・イーグル・マインズ | |

| FNV | Franco-Nevada:フランコ・ネバダ | |

| GFI | Gold Fields:ゴールド・フィールズ | |

| 国内商品先物 | - | 金、金ミニ、金スポット(プラチナ、銀、パラジウムもあり) |

| 海外商品先物 | - | 金、ミニ金、マイクロ金(銀、ミニ銀もあり) |

出所:楽天証券の各種サービスをもとに楽天証券経済研究所作成

国内株式のリスクと費用について

■国内株式 国内ETF/ETN 上場新株予約権証券(ライツ)

【株式等のお取引にかかるリスク】

株式等は株価(価格)の変動等により損失が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等、ライツは転換後の価格や評価額の変動等により、損失が生じるおそれがあります。※ライツは上場および行使期間に定めがあり、当該期間内に行使しない場合には、投資金額を全額失うことがあります。

レバレッジ型、インバース型ETF及びETNのお取引にあたっての留意点

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

- レバレッジ型、インバース型のETF及びETNの価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

- 上記の理由から、レバレッジ型、インバース型のETF及びETNは、中長期間的な投資の目的に適合しない場合があります。

- レバレッジ型、インバース型のETF及びETNは、投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。詳しくは別途銘柄ごとに作成された資料等でご確認いただく、またはコールセンターにてお尋ねください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

【信用取引にかかるリスク】

信用取引は取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。

【株式等のお取引にかかる費用】

国内株式の委託手数料は「ゼロコース」「超割コース」「いちにち定額コース」の3コースから選択することができます。

〔ゼロコース(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSOR(スマート・オーダー・ルーティング(※1))注文 のご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

ゼロコースをご利用される場合には、当社のSORやRクロス(※2)の内容を十分ご理解のうえでその利用に同意いただく必要があります。

※1 SORとは、複数市場から指定条件に従って最良の市場を選択し、注文を執行する形態の注文です。

※2 「Rクロス」は、楽天証券が提供する社内取引システム(ダークプール(※3))です。

※3 ダークプールとは、証券会社が投資家同士の売買注文を付け合わせ、対当する注文があれば金融商品取引所の立会外市場(ToSTNeT)に発注を行い約定させるシステムをいいます。

〔ゼロコース(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSORのご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

〔超割コース(現物取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

5万円まで 55円(税込)

10万円まで 99円(税込)

20万円まで 115円(税込)

50万円まで 275円(税込)

100万円まで535円(税込)

150万円まで640円(税込)

3,000万円まで1,013円(税込)

3,000万円超 1,070円(税込)

〔超割コース(信用取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

10万円まで 99円(税込)

20万円まで 148円(税込)

50万円まで 198円(税込)

50万円超 385円(税込)

超割コース大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔超割コース 大口優遇(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

〔超割コース 大口優遇(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

〔いちにち定額コース〕

1日の取引金額合計(現物取引と信用取引合計)で手数料が決まります。

1日の取引金額合計 取引手数料

100万円まで0円

200万円まで 2,200円(税込)

300万円まで 3,300円(税込)

以降、100万円増えるごとに1,100円(税込)追加。

※1日の取引金額合計は、前営業日の夜間取引と当日の日中取引を合算して計算いたします。

※一般信用取引における返済期日が当日の「いちにち信用取引」、および当社が別途指定する銘柄の手数料は0円です。これらのお取引は、いちにち定額コースの取引金額合計に含まれません。

【かぶミニ®(単元未満株の店頭取引)にかかるリスクおよび費用】

- リスクについて

- かぶミニ®の取扱い銘柄については市場環境等により、取扱いを停止する場合があります。

- 費用について

- 売買手数料は無料です。

かぶミニ®(単元未満株の店頭取引)は、当社が自己で直接の相手方となり市場外で売買を成立させます。そのため、取引価格は買付時には基準価格に一定のスプレッド(差額)を上乗せした価格、売却時には基準価格に一定のスプレッド(差額)を差し引いた価格となります(1円未満の端数がある場合、買付時は整数値に切り上げ、売却時は切り捨て)。なお、適用されるスプレッドは当社ウェブサイトにて開示していますが、相場環境の急変等により変動する場合があります。

- カスタマーサービスセンターのオペレーターの取次ぎによる電話注文は、上記いずれのコースかに関わらず、1回のお取引ごとにオペレーター取次ぎによる手数料(最大で4,950円(税込))を頂戴いたします。詳しくは取引説明書等をご確認ください。

- 信用取引には、上記の売買手数料の他にも各種費用がかかります。詳しくは取引説明書等をご確認ください。

- 信用取引をおこなうには、委託保証金の差し入れが必要です。最低委託保証金は30万円、委託保証金率は30%、委託保証金最低維持率(追証ライン)が20%です。委託保証金の保証金率が20%未満となった場合、不足額を所定の時限までに当社に差し入れていただき、委託保証金へ振替えていただくか、建玉を決済していただく必要があります。

レバレッジ型ETF等の一部の銘柄の場合や市場区分、市場の状況等により、30%を上回る委託保証金が必要な場合がありますので、ご注意ください。

【貸株サービス・信用貸株にかかるリスクおよび費用】

(貸株サービスのみ)

- リスクについて

- 貸株サービスの利用に当社とお客様が締結する契約は「消費貸借契約」となります。株券等を貸付いただくにあたり、楽天証券よりお客様へ担保の提供はなされません(無担保取引)。

(信用貸株のみ) - 株券等の貸出設定について

- 信用貸株において、お客様が代用有価証券として当社に差入れている株券等(但し、当社が信用貸株の対象としていない銘柄は除く)のうち、一部の銘柄に限定して貸出すことができますが、各銘柄につき一部の数量のみに限定することはできませんので、ご注意ください。

(貸株サービス・信用貸株共通)

- 当社の信用リスク

- 当社がお客様に引渡すべき株券等の引渡しが、履行期日又は両者が合意した日に行われない場合があります。この場合、「株券等貸借取引に関する基本契約書」・「信用取引規定兼株券貸借取引取扱規定第2章」に基づき遅延損害金をお客様にお支払いいたしますが、履行期日又は両者が合意した日に返還を受けていた場合に株主として得られる権利(株主優待、議決権等)は、お客様は取得できません。

- 投資者保護基金の対象とはなりません

- 貸付いただいた株券等は、証券会社が自社の資産とお客様の資産を区別して管理する分別保管および投資者保護基金による保護の対象とはなりません。

- 手数料等諸費用について

- お客様は、株券等を貸付いただくにあたり、取引手数料等の費用をお支払いいただく必要はありません。

- 配当金等、株主の権利・義務について

- 貸借期間中、株券等は楽天証券名義又は第三者名義等になっており、この期間中において、お客様は株主としての権利義務をすべて喪失します。そのため一定期間株式を所有することで得られる株主提案権等について、貸借期間中はその株式を所有していないこととなりますので、ご注意ください。(但し、信用貸株では貸借期間中の全部又は一部においてお客様名義のままの場合もあり、この場合、お客様は株主としての権利義務の一部又は全部が保持されます。)株式分割等コーポレートアクションが発生した場合、自動的にお客様の口座に対象銘柄を返却することで、株主の権利を獲得します。権利獲得後の貸出設定は、お客様のお取引状況によってお手続きが異なりますのでご注意ください。貸借期間中に権利確定日が到来した場合の配当金については、発行会社より配当の支払いがあった後所定の期日に、所得税相当額を差し引いた配当金相当額が楽天証券からお客様へ支払われます。

- 株主優待、配当金の情報について

- 株主優待の情報は、東洋経済新報社から提供されるデータを基にしており、原則として毎月1回の更新となります。更新日から次回更新日までの内容変更、売買単位の変更、分割による株数の変動には対応しておりません。また、貸株サービス・信用貸株内における配当金の情報は、TMI(Tokyo Market Information;東京証券取引所)より提供されるデータを基にしており、原則として毎営業日の更新となります。株主優待・配当金は各企業の判断で廃止・変更になる場合がありますので、必ず当該企業のホームページ等で内容をご確認ください。

- 大量保有報告(短期大量譲渡に伴う変更報告書)の提出について

- 楽天証券、または楽天証券と共同保有者(金融商品取引法第27条の23第5項)の関係にある楽天証券グループ会社等が、貸株対象銘柄について変更報告書(同法第27条の25第2項)を提出する場合において、当社がお客様からお借りした同銘柄の株券等を同変更報告書提出義務発生日の直近60日間に、お客様に返還させていただいているときは、お客様の氏名、取引株数、契約の種類(株券消費貸借契約である旨)等、同銘柄についての楽天証券の譲渡の相手方、および対価に関する事項を同変更報告書に記載させていただく場合がございますので、予めご了承ください。

- 税制について

- 株券貸借取引で支払われる貸借料及び貸借期間中に権利確定日が到来した場合の配当金相当額は、お客様が個人の場合、一般に雑所得又は事業所得として、総合課税の対象となります。なお、配当金相当額は、配当所得そのものではないため、配当控除は受けられません。また、お客様が法人の場合、一般に法人税に係る所得の計算上、益金の額に算入されます。税制は、お客様によりお取り扱いが異なる場合がありますので、詳しくは、税務署又は税理士等の専門家にご確認ください。

外国株式のリスクと費用について

外国株式等の取引にかかるリスク

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

レバレッジ型、インバース型ETF及びETNのお取引にあたっての留意点

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

- レバレッジ型、インバース型のETF及びETNの価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

- 上記の理由から、レバレッジ型、インバース型のETF及びETNは、中長期間的な投資の目的に適合しない場合があります。

- レバレッジ型、インバース型のETF及びETNは、投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。詳しくは別途銘柄ごとに作成された資料等でご確認いただく、またはコールセンターにてお尋ねください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式の信用取引にかかるリスク

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

外国株式等の取引にかかる費用

〔現物取引〕

1回のお取引金額で手数料が決まります。

取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

米国株大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。米国株大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔米国株式信用取引(米国株大口優遇)〕

約定金額にかかわらず取引手数料は0米ドルです。

- 米国株式信用取引には、上記の取引手数料の他にも各種費用がかかります。詳しくは取引説明書等をご確認ください。

- 米国株式信用取引をおこなうには、委託保証金の差し入れが必要です。最低委託保証金は当社が指定する30万円相当額、新規建て時に最低必要な委託保証金率は50%、委託保証金最低維持率(追証ライン)が30%です。委託保証金の保証金率が30%未満となった場合、不足額を所定の時限までに当社に差し入れていただき、委託保証金へ振替えていただくか、建玉を決済していただく必要があります。

投資信託のリスクと費用について

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

投資信託の取引にかかるリスク

- 主な投資対象が国内株式

- 組み入れた株式の値動きにより基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。

- 主な投資対象が円建て公社債

- 金利の変動等による組み入れ債券の値動きにより基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。

- 主な投資対象が株式・一般債にわたっており、かつ、円建て・外貨建ての両方にわたっているもの

- 組み入れた株式や債券の値動き、為替相場の変動等の影響により基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託の取引にかかる費用

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

- お買付時にお客様に直接ご負担いただく主な費用

- 「買付手数料」:ファンドによって異なります。

- 保有期間中に間接的にご負担いただく主な費用

- 「ファンドの管理費用(含む信託報酬)」:ファンドによって異なります。

- ご換金時にお客様に直接ご負担いただく主な費用

- 「信託財産留保額」「換金手数料」:ファンドによって異なります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

毎月分配型・通貨選択型ファンドに関するご注意について

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。

投資信託に関する情報提供について

- 楽天証券株式会社がウェブページ上で掲載している投資信託関連ページは、お取引の参考となる情報の提供を目的として作成したものであり、投資勧誘や特定銘柄への投資を推奨するものではありません。

- 各投資信託関連ページに掲載している投資信託は、お客様の投資目的、リスク許容度に必ずしも合致するものではありません。投資に関する最終決定はお客様ご自身の判断でなさるようお願いいたします。

- 各投資信託関連ページで提供している個別投資信託の運用実績その他の情報は、当該投資信託の今後の運用成果を予想または示唆するものではなく、また、将来の運用成果をお約束するものでもありません。

(楽天証券分類およびファンドスコアについて)

- 楽天証券ファンドスコアは、「運用実績」を一定の算出基準に基づき定量的に計算したもので今後の運用成果を予想または示唆するものではなく、将来の運用成果をお約束するものでもありません。最終的な投資判断は、運用コスト、残高の規模、資金流出入額、運用プロセス、運用体制等を考慮し、お客様ご自身でなさるようお願いいたします。

- 情報提供:株式会社QUICK

各投資信託関連ページに掲載している情報(以下「本情報」という)に関する知的財産権は、楽天証券株式会社、株式会社QUICKまたは同社の情報提供元(以下三社を合わせて「情報提供元」という)に帰属します。本情報の内容については万全を期しておりますが、その内容を保証するものではなく、これらの情報によって生じた損害について、情報提供元は原因の如何を問わず一切の責任を負いません。本情報の内容については、蓄積・編集加工・二次加工を禁じます。また、予告なしに変更を行うことがあります。

お客様へのご注意

よくあるご質問

ポートフォリオ機能・お気に入り銘柄機能

楽天証券へ資料請求して、今すぐご利用いただけます。

「ログイン前の登録銘柄と同期する」設定をしていただくことでご利用いただけます。