※本サイトは大和アセットマネジメント株式会社から提供を受けた資料をもとに掲載しております。

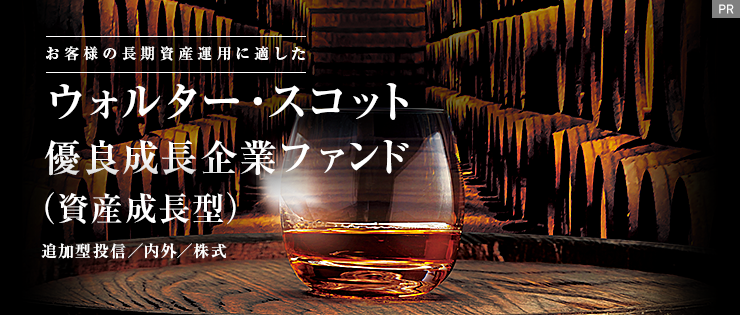

35年以上にわたり、徹底的なリサーチに基づいて厳選した世界の優良企業の株式に投資を行うウォルタースコット社の運用戦略を本邦個人投資家向けに初公開!長期の優れた運用実績に加えて、下落局面でもマーケットと比較して下落率を抑制してきたという特徴があります。長期の資産形成をお考えの投資家の皆様に是非ご検討頂きたいファンドです。

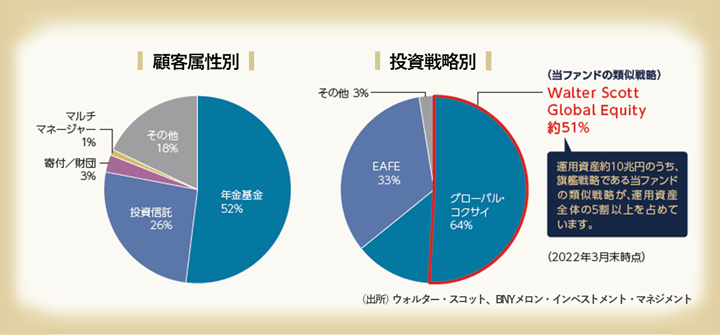

ウォルター・スコット社はその安定した運用が評価され、世界中の年金基金に採用されてきました。運用資産約10兆円のうち、旗艦戦略である「Walter Scott Global Equity(当ファンドの類似戦略)」は、運用資産全体の5割以上を占めています。

運用担当者調査出張レポート

(ベトナム・バングラデシュ編)

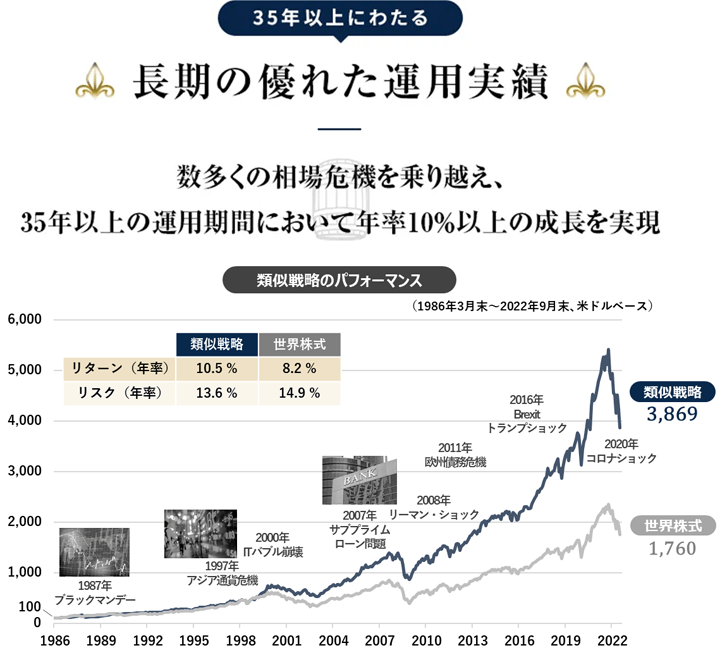

当ファンドの類似戦略は35年以上という長期の運用期間において、世界株式を凌ぐ年率10%以上の成長率で顧客資産を増やしてきたという実績があります。

ウォルター・スコット社では創業より、「長期的に顧客の資産を保全し、成長させる」という確固たる目標のもと、持続的な成長が見込まれる、世界の優良企業に厳選した投資を行なう事で長期で良好なパフォーマンスを実現してきました。

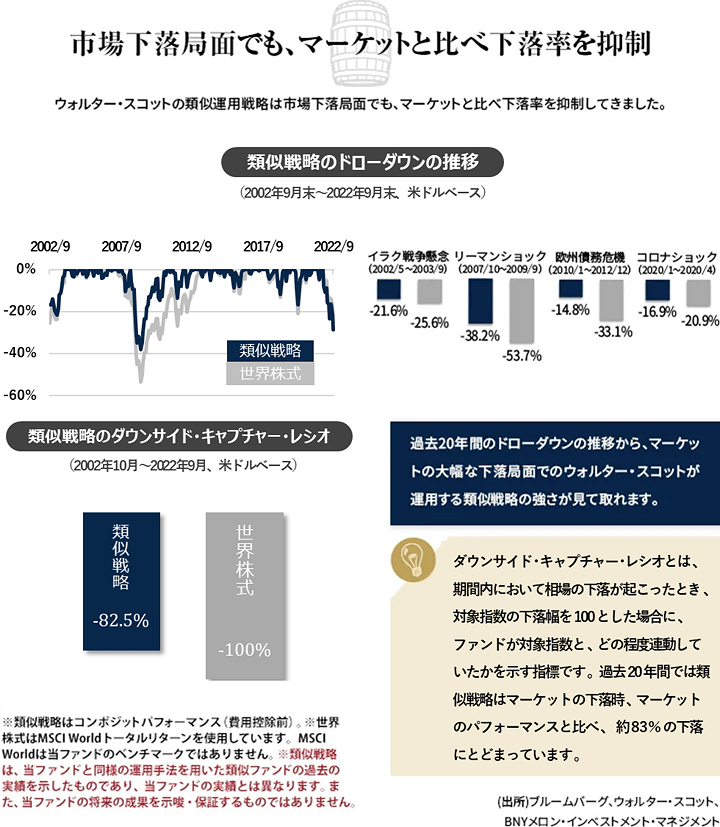

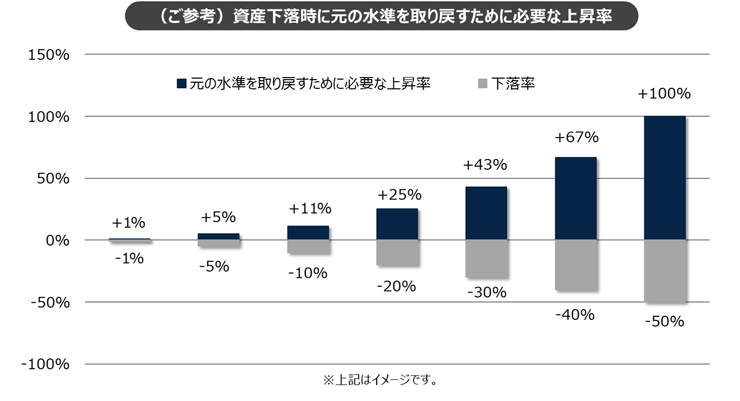

優良成長企業に厳選して投資するウォルター・スコット社独自の運用スタイルにより、類似戦略は市場の下落局面でもマーケットと比べ下落率を抑制してきました。資産下落時において元の水準まで資産を取り戻すためには下落率以上の上昇率が必要となるため、この下落に対する強い防御効果は長期で良好なパフォーマンスを得るのに重要な特性だと考えられます。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。