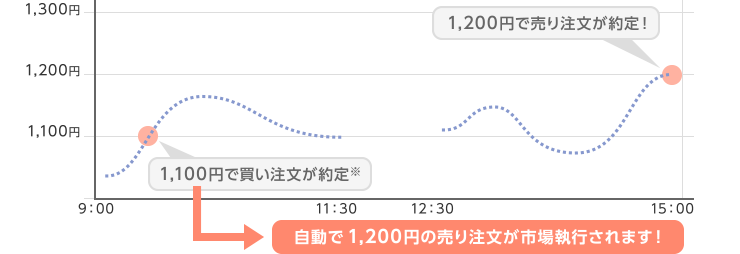

「セット注文」とは、買い注文と同時に同じ銘柄の売り注文が発注できる注文方法です。買い注文が約定すると自動で売り注文が発注されますので、1回の注文で利益を狙うことができます。

アクティブな取引のお客様も、投資にあまり時間をかけることができないお客様も、セット注文を活用することで、さらに国内株式の注文が便利になります。

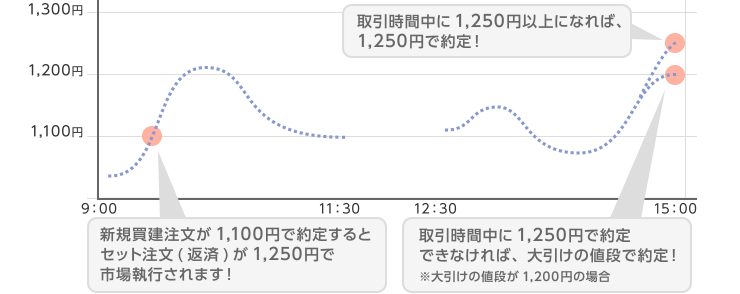

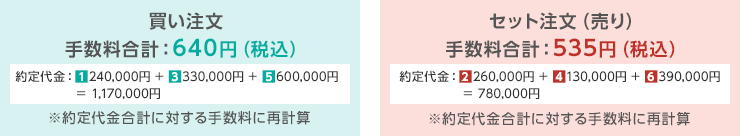

1,100円買い注文と1,200円のセット注文の売り注文を発注した場合

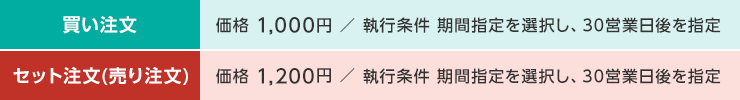

普段は忙しくてあまり投資に時間をかけることができないお客様も「セット注文」と「期間指定」を活用すれば月に1回の注文入力で利益確定まで狙えます。

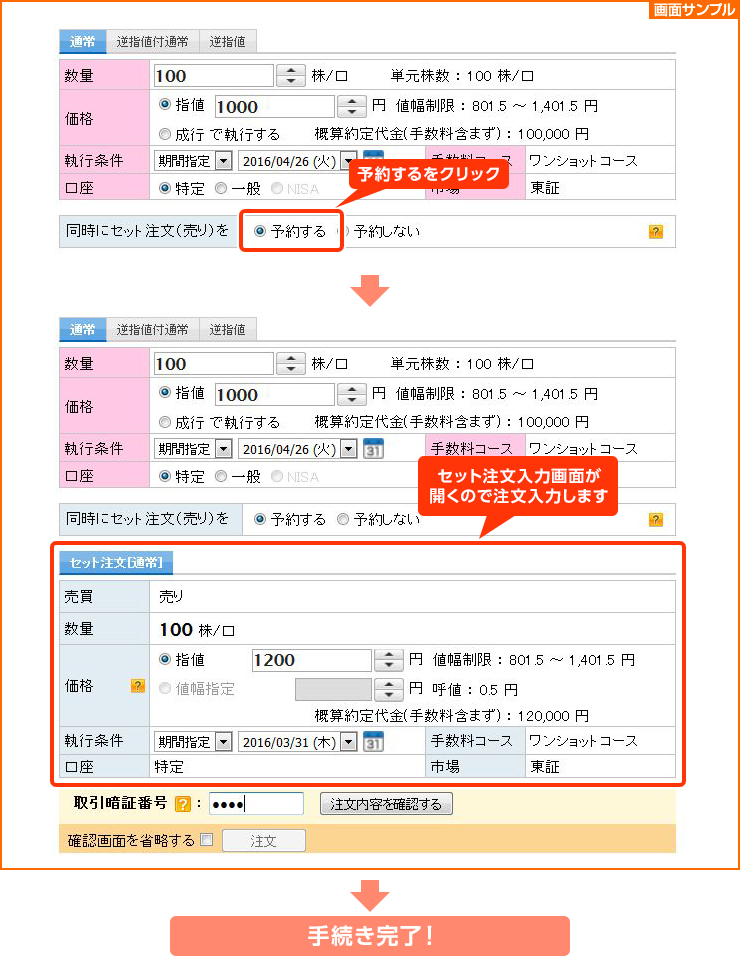

その日のうちに利益を確定させたいデイトレード中心のお客様は、「セット注文」と「大引不成」、さらに「いちにち信用」を活用すると、時間も投資効率もアップします!

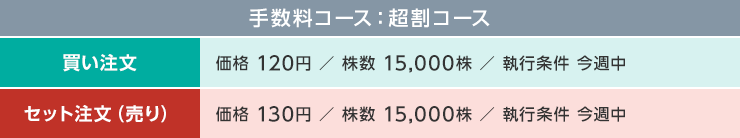

寄付前に、以下の内容でセット注文を入力

取引時間中の動き

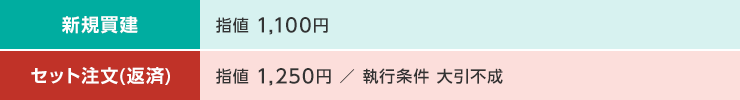

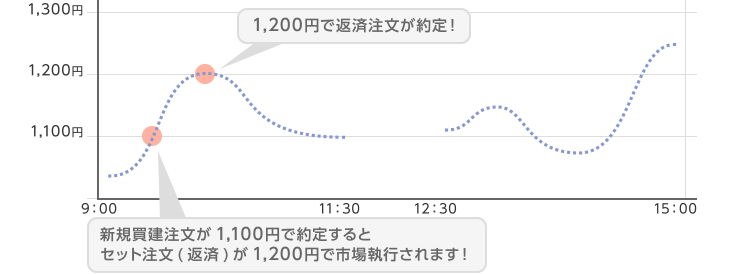

値幅指定とは、セット注文の価格指定方法の1つで、新規建注文の約定価格に一定の価格をプラス(またはマイナス)した価格を指定する方法です。信用取引のみ活用することができます。値幅指定を利用すると、1注文の利益を固定して狙うことができます。

例えば、新規買建:指値1,100円 セット注文(返済):値幅指定100円で発注した場合、新規建注文が1,100円で約定すると、自動で+100円の計算を行い、セット注文(返済)の発注価格を1,200円にして発注します。

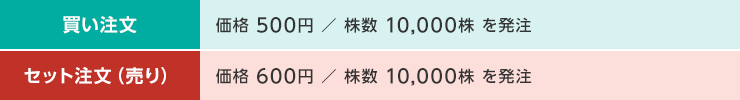

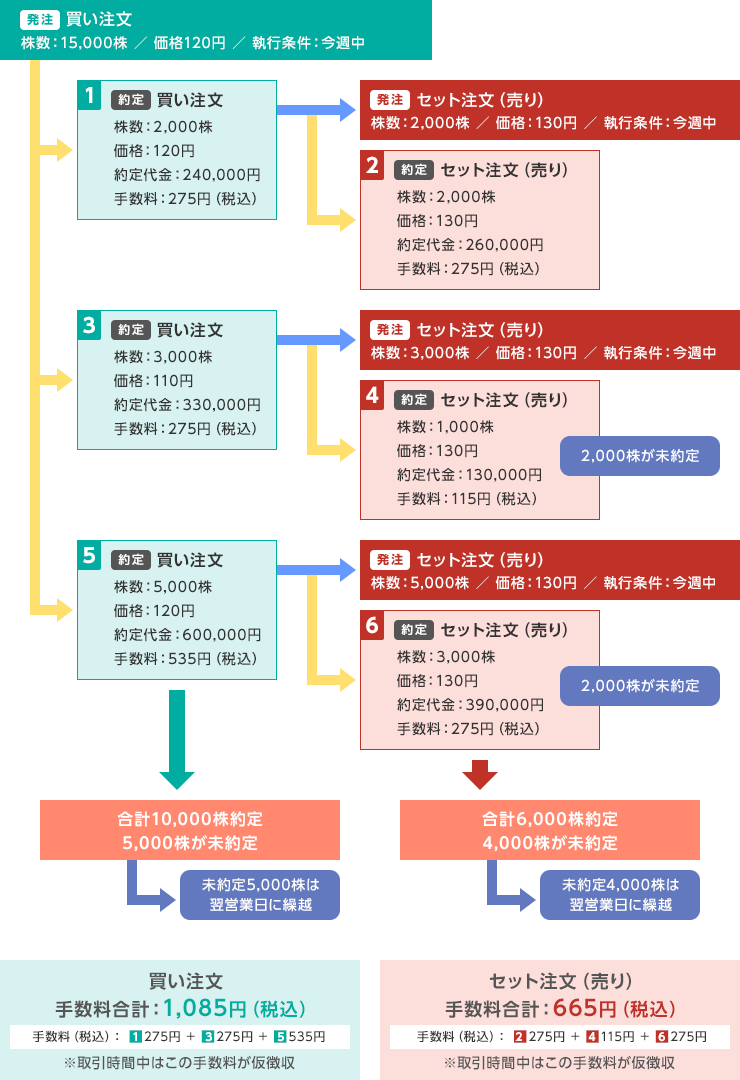

セット注文は、買い注文が約定するごとに、セット注文(売り)を発注しますので、買い注文の数量の一部が約定した場合、約定した数量分の売り注文が自動で発注されます。

例えば、以下内容で発注した場合

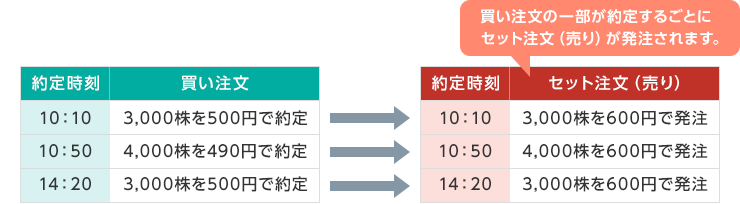

セット注文(売り)が、当日中に複数の注文に分かれて発注され約定した場合であっても、合算した金額を約定金額として手数料を計算いたします。

また、複数に分かれて発注されたセット注文(売り)の一部又は全部が約定せず翌営業日以降に繰越しされた場合は、同一日、同一指値、同一執行条件のセット注文(売り)については、1つの注文にまとめ発注します。約定した場合の手数料は、注文単位で徴収いたします。

例えば、以下内容で発注した場合

取引時間中(場中)

約定ごとに手数料が仮徴収されます。

夕方メンテナンス後

買い注文、セット注文それぞれ約定代金の合計に対して、手数料が徴収されます。(多く徴収した分をお客様の口座に戻します)

セット注文(売り)は、逆指値注文を利用することはできません。

現物取引の場合、セット注文の指値は、必ず買い注文の価格より高い値段を指定する必要があります。

信用取引の場合、セット注文の価格指定方法は、「指値」と「値幅指定」の2通りから選択することができます。

指値注文の場合、以下の通り指定する必要があります。

セット注文返済(売埋)の場合、必ず新規買建注文の価格より高い値段を指定する必要があります。

セット注文返済(買埋)の場合、必ず新規売建注文の価格より安い値段を指定する必要があります。

値幅指定とは、セット注文の価格指定方法の1つで、新規建注文の約定価格に一定の価格をプラス(またはマイナス)した価格を指定する方法です。値幅指定を利用すると、1注文の利益を固定して狙うことができます。

例えば、新規買建:指値1,100円 セット注文(返済):値幅指定+100円で発注した場合

新規建注文が1,100円で約定すると、自動で+100円の計算を行い、セット注文(返済)の発注価格を1,200円にして発注します。

株式等は株価(価格)の変動等により損失が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等、ライツは転換後の価格や評価額の変動等により、損失が生じるおそれがあります。※ライツは上場および行使期間に定めがあり、当該期間内に行使しない場合には、投資金額を全額失うことがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

信用取引は取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。

国内株式の委託手数料は「ゼロコース」「超割コース」「いちにち定額コース」の3コースから選択することができます。

〔ゼロコース(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSOR(スマート・オーダー・ルーティング(※1))注文 のご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

ゼロコースをご利用される場合には、当社のSORやRクロス(※2)の内容を十分ご理解のうえでその利用に同意いただく必要があります。

※1 SORとは、複数市場から指定条件に従って最良の市場を選択し、注文を執行する形態の注文です。

※2 「Rクロス」は、楽天証券が提供する社内取引システム(ダークプール(※3))です。

※3 ダークプールとは、証券会社が投資家同士の売買注文を付け合わせ、対当する注文があれば金融商品取引所の立会外市場(ToSTNeT)に発注を行い約定させるシステムをいいます。

〔ゼロコース(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSORのご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

〔超割コース(現物取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

5万円まで 55円(税込)

10万円まで 99円(税込)

20万円まで 115円(税込)

50万円まで 275円(税込)

100万円まで535円(税込)

150万円まで640円(税込)

3,000万円まで1,013円(税込)

3,000万円超 1,070円(税込)

〔超割コース(信用取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

10万円まで 99円(税込)

20万円まで 148円(税込)

50万円まで 198円(税込)

50万円超 385円(税込)

超割コース大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔超割コース 大口優遇(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

〔超割コース 大口優遇(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

〔いちにち定額コース〕

1日の取引金額合計(現物取引と信用取引合計)で手数料が決まります。

1日の取引金額合計 取引手数料

100万円まで0円

200万円まで 2,200円(税込)

300万円まで 3,300円(税込)

以降、100万円増えるごとに1,100円(税込)追加。

※1日の取引金額合計は、前営業日の夜間取引と当日の日中取引を合算して計算いたします。

※一般信用取引における返済期日が当日の「いちにち信用取引」、および当社が別途指定する銘柄の手数料は0円です。これらのお取引は、いちにち定額コースの取引金額合計に含まれません。

かぶミニ®(単元未満株の店頭取引)は、当社が自己で直接の相手方となり市場外で売買を成立させます。そのため、取引価格は買付時には基準価格に一定のスプレッド(差額)を上乗せした価格、売却時には基準価格に一定のスプレッド(差額)を差し引いた価格となります(1円未満の端数がある場合、買付時は整数値に切り上げ、売却時は切り捨て)。なお、適用されるスプレッドは当社ウェブサイトにて開示していますが、相場環境の急変等により変動する場合があります。

(貸株サービスのみ)

(貸株サービス・信用貸株共通)