超低金利時代を乗り越えるための資産運用として、債券の「インカム」に着目したファンドが設定されました。

新型コロナウイルス感染症(以下、新型コロナ)の拡大による経済活動の停滞が世界景気に大きな影響を及ぼしています。景気浮揚のため世界各国・地域で金融緩和が実施され、まさに超低金利環境が到来しています。経済活動が再開されつつありますが、新型コロナ前の水準に戻るには時間がかかると見られてます。つまり、この超低金利環境はしばらく続くと考えられます。この環境を乗り越えるお客さまの資産運用の選択肢として、債券の「インカム」に着目したファンドをご紹介します。

「インカム」とは、債券の利息など一定期間毎に受け取ることのできる収益※を指し、コツコツと積み上がりが期待できます。価格変動から得られる値上がり益(キャピタル・ゲイン)と比較すると相対的に安定した収益の源泉となります。

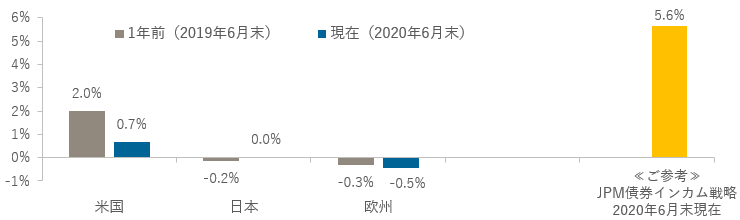

主要先進国・地域の10年国債の利回りを1年前と比較してみると、大きく低下していることからもわかるように、「インカム」を追求するのは難しい環境といえます。安定して高い「インカム」を追求するためには、さまざまな債券に分散投資し、幅広い投資機会を追求していくことが必要だと考えます。

主要先進国・地域の1年前と現在の10年国債利回り比較

当ファンドは、インカム水準の異なるさまざまな債券から投資機会を追求します。債券投資ですので、株式と比較すると大きな価格変動を回避し、緩やかに資産の成長を目指すファンドとなります。足元の不透明な経済環境や不確実性の高い政治情勢などに振らされにくいポスト・コロナの債券運用としてご検討いただけると考えます。

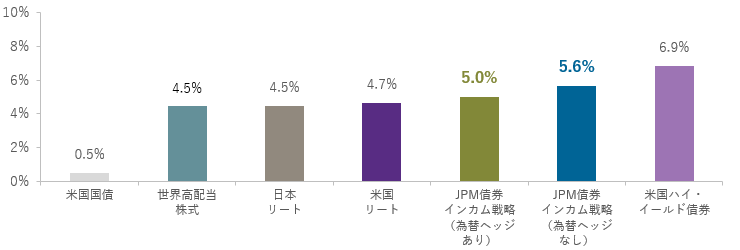

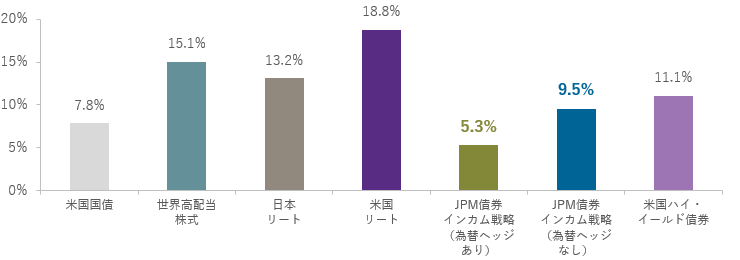

例えば、当ファンドは相対的に利回りが高いリートと比較すると、利回りは同水準となりますが、リスクは大幅に低く抑えられます。リートや株式ほどの値上がり益(キャピタル・ゲイン)を得るのは難しいですが、大きな価格変動を避けながら、資産形成を行うことが期待されます。

≪ご参考:シミュレーション≫利回り|JPM債券インカム戦略のポートフォリオと主な資産(2020年6月末現在)

≪ご参考:シミュレーション≫年率リスク | JPM債券インカム戦略のポートフォリオと主な資産(為替ヘッジなし、円ベース)

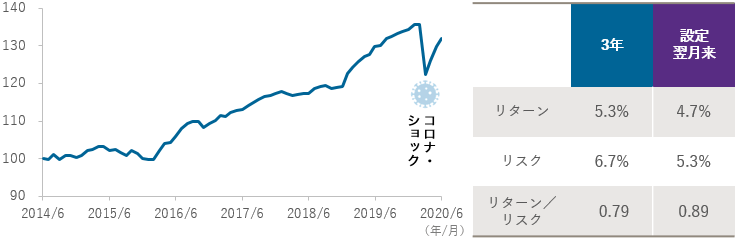

(期間:2014年7月~2020年6月)

出所:ブルームバーグ、J.P.モルガン・アセット・マネジメント (上グラフ)JPM債券インカム戦略(為替ヘッジなし)のポートフォリオの利回りは、当ファンドが採用している運用戦略と同じ戦略で運用する外国籍ファンド「JPM Income Fund (米ドルベース)」のものです。JPM債券インカム戦略(為替ヘッジあり)のポートフォリオの利回りは、前述の外国籍ファンドの利回りに為替ヘッジコストを勘案して算出したものです。ファンドの運用戦略の実績をご理解いただくために参考として記載しています。当ファンドの利回りではありません。 (下グラフ)JPM債券インカム戦略(為替ヘッジなし)のリスクは、当ファンドが採用している運用戦略と同じ戦略で運用する外国籍ファンド「JPM Income Fund (運用報酬控除前、米ドルベース)」を円換算した数値をもとに算出しています。JPM債券インカム戦略(為替ヘッジあり)のリスクは、前述の外国籍ファンドに為替ヘッジコストを勘案して算出したものです。ファンドの運用戦略の実績をご理解いただくために参考として記載しています。また、日本での取り扱いはありません。当ファンドのリスクではありません。使用インデックスについては、「本サイトで使用している指数について」をご覧ください。本サイトのデータ・分析等は過去の実績や将来の予測、作成時点におけるJ.P.モルガン・アセット・マネジメントの判断を示したものであり、将来の投資成果および市場環境の変動等を示唆・保証するものではありません。J.P.モルガン・アセット・マネジメントの情報に基づき楽天証券株式会社が作成したものです。

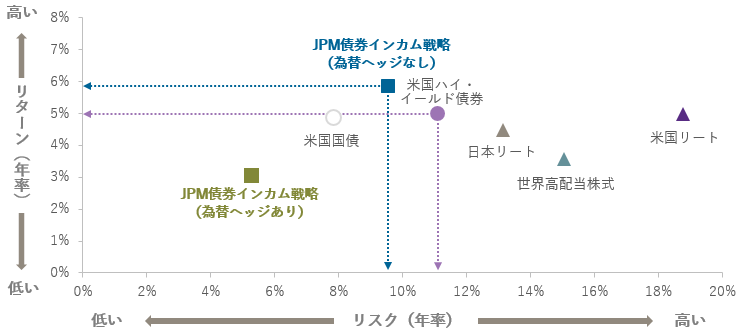

債券投資で、ただ単に利回りを追求するのであれば、利回りの高いハイ・イールド債券に投資するという選択肢もあります。しかし、ハイ・イールド債券は格付けが低いことから、信用リスクなども高くなる傾向にあります。見た目の利回りにとらわれることなく、債券の発行体のデフォルト(債務不履行)の可能性などを徹底的に調査・分析して銘柄選択を行っているからこそ、リスクを抑えて「インカム」の最大化を目指す運用が可能となります。

当ファンドでは、グローバルで270名を超える債券運用のプロフェッショナルをかかえるチームが、徹底した調査・分析に基づいて銘柄選択を行い、リスクを抑えてリターンを追求するポートフォリオを構築します。その結果、例えば米国ハイ・イールド債券と比較すると、JPM債券インカム戦略(為替ヘッジなし)は過去低いリスクで高いリターンを実現してきました。

≪ご参考:シミュレーション≫JPM債券インカム戦略と主な資産(為替ヘッジなし、円ベース)とのリスク・リターン比較

(期間:2014年6月末~2020年6月末)

出所:ブルームバーグ、J.P.モルガン・アセット・マネジメント JPM債券インカム戦略(為替ヘッジなし)は当ファンドが採用している運用戦略と同じ戦略で運用する外国籍ファンド「JPM Income Fund (運用報酬控除前、米ドルベース)」を円換算したものです。JPM債券インカム戦略(為替ヘッジあり)は、前述の外国籍ファンドに、為替ヘッジコストを勘案して算出したものです。ファンドの運用戦略の実績をご理解いただくために参考として記載しています。また、日本での取り扱いはありません。ファンドの実績ではありません。使用インデックスについては、「本サイトで使用している指数について」をご覧ください。本サイトのデータ・分析等は過去の実績や将来の予測、作成時点におけるJ.P.モルガン・アセット・マネジメントの判断を示したものであり、将来の投資成果および市場環境の変動等を示唆・保証するものではありません。J.P.モルガン・アセット・マネジメントの情報に基づき楽天証券株式会社が作成したものです。

JPM債券インカム・ファンドは2020年7月29日に設定されました。そのため、ファンドが採用する運用戦略の過去の実績をご理解いただくため、当ファンドと同じ戦略の運用(JPM債券インカム戦略)をご参考として紹介させていただきます。

2020年3月には、新型コロナの拡大により、市場では極端なリスク回避姿勢が強まり、流動性確保の観点から株式と債券が同時に下落するなどパニック的な様相を呈しました。JPM債券インカム戦略では、この環境においても、リスクを分散させ債券のクオリティ(質)を高めた運用により、下落を抑制しました。

その後市場の回復局面においては、経済環境が不透明な中、慎重な銘柄選択と低金利下でのインカムの追求により当戦略のパフォーマンスも回復を見せました。

出所:J.P.モルガン・アセット・マネジメント JPM債券インカム戦略(米ドルベース)は当ファンドが採用している運用戦略と同じ戦略で運用する外国籍ファンド「JPM Income Fund (運用報酬控除前、米ドルベース)」のものです。ファンドの運用戦略の実績をご理解いただくために参考として記載しています。設定日は2014年6月2日。また、日本での取り扱いはありません。ファンドの実績ではありません。

本サイトのデータ・分析等は過去の実績や将来の予測、作成時点におけるJ.P.モルガン・アセット・マネジメントの判断を示したものであり、将来の投資成果および市場環境の変動等を示唆・保証するものではありません。J.P.モルガン・アセット・マネジメントの情報に基づき楽天証券株式会社が作成したものです。

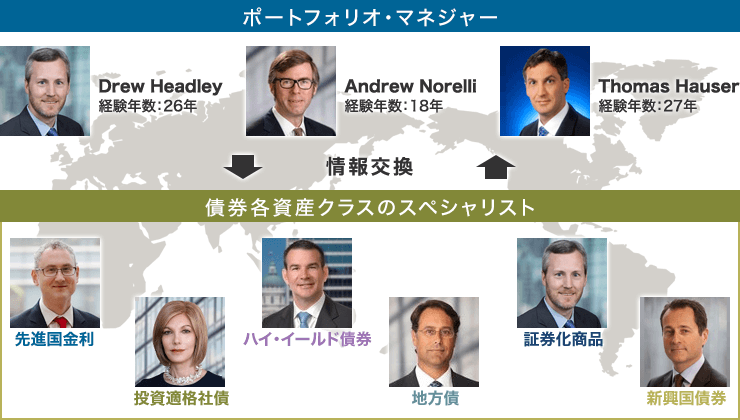

当ファンドは、全体の指揮をとる運用担当者(ポートフォリオ・マネジャー)が、世界各地に配置された債券の各資産クラス専門の運用チームと日々コミュニケーションを取りながら、市場環境に応じて機動的に運用を行っています。

運用体制 (2020年7月1日現在)

本サイトで使用している指数について

【米国国債】ブルームバーグ・バークレイズ米国国債インデックス、【米国ハイ・イールド債券】ブルームバーグ・バークレイズ米国ハイ・イールド・インデックス、【世界高配当株式】MSCI ACWI高配当インデックス(配当込み)、【日本リート】東証リート指数(配当込み)、【米国リート】S&P米国リート・インデックス(配当込み)

■ 東証リート指数は、株式会社東京証券取引所及びそのグループ会社(以下、「東証等」という。)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利・ノウハウは東証等が所有しています。なお、ファンドは、東証等により提供、保証または販売されるものではなく、東証等は、ファンドの発行または売買に起因するいかなる損害に対しても、責任を有しません。

■ ブルームバーグは、ブルームバーグ・ファイナンス・エル・ピーの商標およびサービスマークです。バークレイズは、ライセンスに基づき使用されているバークレイズ・バンク・ピーエルシーの商標およびサービスマークです。ブルームバーグ・ファイナンス・エル・ピーおよびその関係会社(以下「ブルームバーグ」と総称します。)またはブルームバーグのライセンサーは、ブルームバーグ・バークレイズ・インデックスに対する一切の独占的権利を有しています。

■ S&Pの各指数は、S&Pダウ・ジョーンズ・インデックスLLCが発表しており、著作権はS&Pダウ・ジョーンズ・インデックスLLCに帰属しています。S&Pの各指数の円ベースは、同社が発表した各インデックスを委託会社にて円ベースに換算したものです。

■ MSCIの各インデックスは、MSCI Inc.が発表しています。同インデックスに関する情報の確実性および完結性をMSCI Inc.は何ら保証するものではありません。著作権はMSCI Inc.に帰属しています。MSCIの各インデックスの円ベースは、同社が発表した各インデックスを委託会社にて円ベースに換算したものです。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。