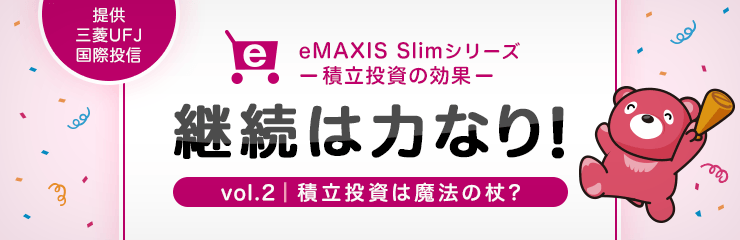

相場環境が下落傾向であったり、特に、急落する局面であったりする場合、例えば、市場が図1の円で囲まれた網掛け部分のタイミングで、投資してみようっ!!という気持ちになれますか?

【図1 日経平均株価の推移】

上記は指数を使用しています。上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

相場の格言では、株式等の相場の急落するような局面を“落ちてくるナイフ”に例えることがあり、どんなに魅力的な銘柄でもナイフが床に落ちてから、つまり底を打ったのを確認してから投資すべきという相場格言がありますが、何処が底値になるかは誰にも分かりません。

もし、“落ちてくるナイフ“を思い切って掴んだとしたら、その後の資産形成の成否が大きく左右される可能性があるのです。

“冷静な判断”も“一握りの勇気”も持てない、というそんな貴方に用意されたとっておきの方法があります。それは、簡単に、手軽に、いつでも、誰でも利用できる“積立投資”という方法です。“積立投資”が、簡単、手軽な理由は『定期的、かつ、機械的』に投資を続ける投資方法だからです。ここで重要なのは『定期的、かつ、機械的』という部分です。『定期的、かつ、機械的』という仕組みが“冷静な判断”と“一握りの勇気”を代行してくれる、いわば、魔法の杖になるわけです。“積立投資”を始めることで自分の感情に左右されることなく、“落ちてくるナイフ”も、簡単に掴むことができるようになれます。積立投資は、ドルコスト平均法と呼ばれ、購入価格の平均化という効果が期待されます。

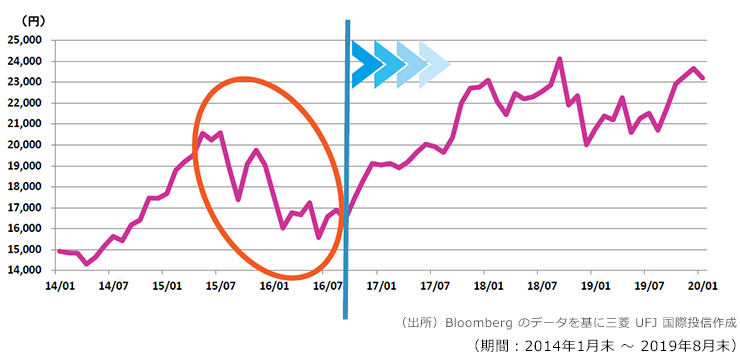

タネ明かし【図2 日経平均株価の推移】

上記は指数を使用しています。上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

図1は、日経平均株価の2014年1月末~2016年6月末の期間の月次推移でした。

図2の通り、その後の値動きでは、相場は反転し、上昇トレンドになっています。冷静に“落ちてくるナイフ”を掴めるか、どうかで、その後の資産形成の状況が変わり得ることが想像いただけるのではないか、と思います。

積立投資に関するご注意

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。