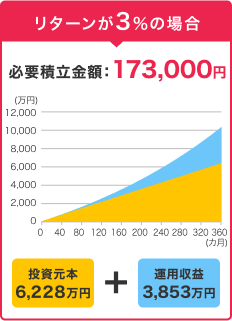

積極的に投資をして「将来は億り人に!」という方に、30年で1億円を貯めるにはどのくらい積立が必要なのか、リターン別運用シミュレーションを紹介します!

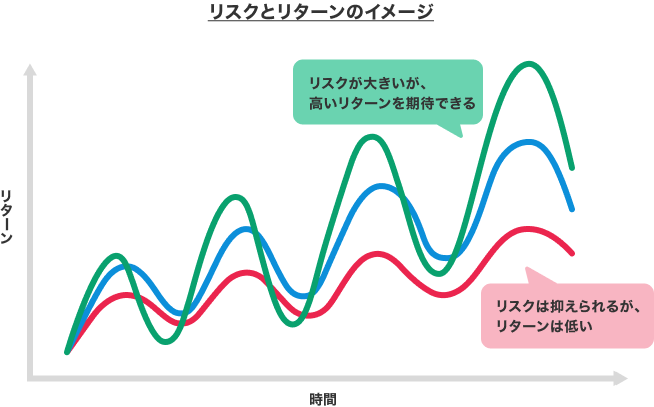

一般にリスクとリターンの関係は「リスクが大きいものほどリターンが大きく、リスクが小さいものはリターンも小さい」という傾向にあります。そのため高いリターンが期待できるものほど値下がりのリスクも大きくなります。高いリターンの商品で運用すれば、同じ期間で同じ目標金額を貯めるにも、必要な元手の資金が少なく済みますが、その代わりに、値下がりも覚悟のうえで投資する必要があります。

一方、預金などで無リスクで貯めようとすると、現在の低金利下では運用収益がほとんどゼロに等しいため、必要な積立金額は大幅に増加してしまいます。

10年以上など、ある程度長期間の運用ができるのであれば、リスクを取って運用のリターンの力を借りながら、少ない元手で上手に資産形成をしていくのが良いでしょう。今積み立てられる金額と、目標金額・期間を照らし合わせ、適切な運用方法を選択しましょう。

![リターン3%程度を目標:リスクを比較的取らないタイプ[毎月173,000円積立]](/web/rfund/think/simulation/case03/images/h3-img-01.png)

【らくらく投資専用】楽天・資産づくりファンド(じっくりコース)

お取引はこちらから

おすすめ活用プラン

積立口座:NISAつみたて投資枠

引落方法・積立金額:

マネーブリッジ 58,000円

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 50,000円

楽天キャッシュ 50,000円

マネーブリッジ 15,000円

こんな方に向いています

幅広い資産に分散投資しながら、資産配分の管理もおまかせしたい

ファンドの特徴

主に複数のファンドを通じて、世界の株式、不動産投信(リート)および債券に広く分散投資を行うことで、リスク分散を図りながら収益の獲得を目指します。

積立プランの解説

NISAつみたて投資枠は毎月の積立上限が10万円、NISA全体では年間の投資上限が360万円(月に均すと30万円)なので、つみたて投資枠:成長投資枠=1:2になるように積立金額を設定します。

ただし、NISA全体では最大1,800万円まで投資ができるので、1,800万円÷毎月17.3万円=約104か月(8年8か月)で非課税投資枠を使い切ってしまいます。

105か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

eMAXIS Slim 先進国債券インデックス

おすすめ活用プラン

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 50,000円

楽天キャッシュ 50,000円

マネーブリッジ 73,000円

こんな方に向いています

米ドルやユーロ建ての格付の高い国債で金利収入を着実に積み上げたい

ファンドの特徴

日本を除く世界各国の公社債に投資を行い、FTSE世界国債インデックス(除く日本、円換算ベース)と連動する投資成果を目指します。

積立プランの解説

NISA成長投資枠は最大1,200万円まで投資ができるので、1,200万円÷毎月17.3万円=約69か月(5年9か月)で非課税投資枠を使い切ってしまいます。

70か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

また、NISAつみたて投資枠で投資できるファンドを併用して、より多くの非課税投資枠を利用することも利益確保の点では有効です。

フィデリティ・USハイ・イールド・ファンド(資産成長型)C(為替ヘッジあり)

おすすめ活用プラン

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 50,000円

楽天キャッシュ 50,000円

マネーブリッジ 73,000円

こんな方に向いています

為替リスクを取らずに、高利回りの社債で金利収入を着実に積み上げたい

ファンドの特徴

米ドル建て高利回り事業債(ハイ・イールド債券。主にBa格(ムーディーズ社)以下またはBB格(S&P社)以下)を中心に分散投資を行います。原則、為替ヘッジを行います。

積立プランの解説

NISA成長投資枠は最大1,200万円まで投資ができるので、1,200万円÷毎月17.3万円=約69か月(5年9か月)で非課税投資枠を使い切ってしまいます。

70か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

また、NISAつみたて投資枠で投資できるファンドを併用して、より多くの非課税投資枠を利用することも利益確保の点では有効です。

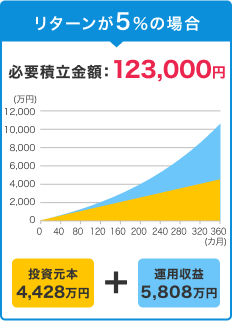

![リターン5%程度を目標:中程度のリスクを取れるタイプ[毎月123,000円積立]](/web/rfund/think/simulation/case03/images/h3-img-02.png)

【らくらく投資専用】楽天・資産づくりファンド(しっかりコース)

お取引はこちらから

おすすめ活用プラン

積立口座:NISAつみたて投資枠

引落方法・積立金額:

マネーブリッジ 41,000円

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 41,000円

楽天キャッシュ 41,000円

こんな方に向いています

幅広い資産に分散投資しながら、資産配分の管理もおまかせしたい

ファンドの特徴

主に複数のファンドを通じて、世界の株式、不動産投信(リート)および債券に広く分散投資を行うことで、リスク分散を図りながら収益の獲得を目指します。

積立プランの解説

NISAつみたて投資枠は毎月の積立上限が10万円、NISA全体では年間の投資上限が360万円(月に均すと30万円)なので、つみたて投資枠:成長投資枠=1:2になるように積立金額を設定します。

ただし、NISA全体では最大1,800万円まで投資ができるので、1,800万円÷毎月12.3万円=約146か月(12年2か月)で非課税投資枠を使い切ってしまいます。

147か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

One国内株オープン

おすすめ活用プラン

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 50,000円

楽天キャッシュ 50,000円

マネーブリッジ 23,000円

こんな方に向いています

個別株投資はわからないので、プロに銘柄選びをおまかせしたい

ファンドの特徴

国内の上場株式に投資。経済環境の変化に応じて、その時々で最適と判断される投資スタイルで運用を行います。

積立プランの解説

NISA成長投資枠は最大1,200万円まで投資ができるので、1,200万円÷毎月12.3万円=約97か月(8年1か月)で非課税投資枠を使い切ってしまいます。

98か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

また、NISAつみたて投資枠で投資できるファンドを併用して、より多くの非課税投資枠を利用することも利益確保の点では有効です。

iFree 新興国債券インデックス

おすすめ活用プラン

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 50,000円

楽天キャッシュ 50,000円

マネーブリッジ 23,000円

こんな方に向いています

米ドル以外で、より金利が高い通貨に分散投資したい

ファンドの特徴

新興国通貨建ての債券に投資し、JPモルガン ガバメント・ボンド・インデックス-エマージング・マーケッツ グローバル ダイバーシファイド(円換算)の動きに連動する投資成果を目指します。

積立プランの解説

NISA成長投資枠は最大1,200万円まで投資ができるので、1,200万円÷毎月12.3万円=約97か月(8年1か月)で非課税投資枠を使い切ってしまいます。

98か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

また、NISAつみたて投資枠で投資できるファンドを併用して、より多くの非課税投資枠を利用することも利益確保の点では有効です。

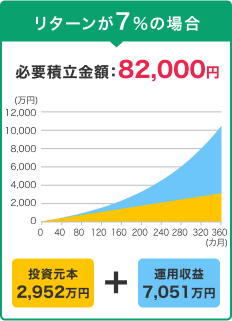

![リターン7%程度を目標:比較的大きなリスクが取れるタイプ[毎月82,000円積立]](/web/rfund/think/simulation/case03/images/h3-img-03.png)

楽天・新興国株式インデックス・ファンド

おすすめ活用プラン

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 50,000円

楽天キャッシュ 32,000円

こんな方に向いています

米国株以外で、割安かつ長期的な成長が期待できる地域に分散投資したい

ファンドの特徴

「バンガード・FTSE・エマージング・マーケッツETF」を通じて、FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス(円換算ベース)に連動する投資成果を目指します。

積立プランの解説

NISA成長投資枠は最大1,200万円まで投資ができるので、1,200万円÷毎月8.2万円=約146か月(12年2か月)で非課税投資枠を使い切ってしまいます。

147か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

また、NISAつみたて投資枠で投資できるファンドを併用して、より多くの非課税投資枠を利用することも利益確保の点では有効です。

ひとくふう先進国リートファンド

おすすめ活用プラン

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 50,000円

楽天キャッシュ 32,000円

こんな方に向いています

株式や債券以外で、高い配当をもらいながら長期の成長にも期待したい

ファンドの特徴

日本を除く先進国のリートの中から、増収・増配銘柄を中心に銘柄を選定し、価格変動リスクを相対的に抑えることを目指した運用を行います。

積立プランの解説

NISA成長投資枠は最大1,200万円まで投資ができるので、1,200万円÷毎月8.2万円=約146か月(12年2か月)で非課税投資枠を使い切ってしまいます。

147か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

また、NISAつみたて投資枠で投資できるファンドを併用して、より多くの非課税投資枠を利用することも利益確保の点では有効です。

フィデリティ・USハイ・イールド・ファンド(資産成長型)D(為替ヘッジなし)

おすすめ活用プラン

積立口座:NISA成長投資枠

引落方法・積立金額:

楽天カード 50,000円

楽天キャッシュ 32,000円

こんな方に向いています

米ドル建ての高利回りの社債で金利収入を着実に積み上げたい

ファンドの特徴

米ドル建て高利回り事業債(ハイ・イールド債券。主にBa格(ムーディーズ社)以下またはBB格(S&P社)以下)を中心に分散投資を行います。

積立プランの解説

NISA成長投資枠は最大1,200万円まで投資ができるので、1,200万円÷毎月8.2万円=約146か月(12年2か月)で非課税投資枠を使い切ってしまいます。

147か月目から特定口座に切り替えて課税口座で積立を継続するプランの変更が必要です。

また、NISAつみたて投資枠で投資できるファンドを併用して、より多くの非課税投資枠を利用することも利益確保の点では有効です。

篠田 尚子 しのだ しょうこ

楽天証券資産づくり研究所 副所長 兼 ファンドアナリスト

慶應義塾大学法学部卒業。早稲田大学大学院ファイナンス研究科修了。国内銀行にて個人向け資産運用相談業務を経験した後、2006年ロイター・ジャパン(現リフィニティブ・ジャパン)入社。傘下の投信評価機関リッパーにて、投資信託業界の分析レポート執筆や評価分析業務に従事。2013年、楽天証券経済研究所入所。2023年8月より現職。「トウシル」にて「今さら聞けない! 一生役立つ投資信託のツボ」連載中。

近著に、『【2024年新制度対応版】NISA & iDeCo完全ガイド』(SBクリエイティブ)がある。

吉井 崇裕 よしい たかひろ

楽天証券資産づくり研究所 客員研究員 ファンドアナリスト

1973年生まれ。明治学院大学経済学部卒業。モーニングスター、三菱アセットブレインズでファンドアナリスト、朝日ライフアセットで運用関連業務に携わり、2013年に独立。約6000本の投信に精通するプロフェッショナル。イデア・ファンド・コンサルティング代表。

生活資金や老後の資金とは別に、子供の教育資金もしっかり確保したいという方が多いと思います。そこで、教育資金にかかる金額を想定して、15年で1,000万円を貯める場合のリターン別運用シミュレーションを紹介します!

「老後には2,000万円必要と言われているけれども、どうやって用意したら良いのだろう?」そのようなお悩みをお持ちの方に、老後資金の準備を想定して、20年で2,000万円を貯める場合の、リターン別運用シミュレーションを紹介します!

さきほどは1億円を積立投資で貯めるにはという視点で考えましたが、実際に将来に必要な金額は人によって異なります。

積立シミュレーションでは、条件を入力して将来いくら準備できるか確認したり、目標金額に達するまでに必要な積立金額を試算したりすることができます。詳細をお知りになりたいという方はぜひこちらをご活用ください。

投資信託は、商品によりその投資対象や投資方針、買付手数料等の費用が異なりますので、当該商品の目論見書、契約締結前交付書面等をよくお読みになり、内容について十分にご理解いただくよう、お願いいたします。

各商品は、銘柄ごとに設定された買付又は換金手数料(最大税込4.40%)およびファンドの管理費用(含む信託報酬)等の諸経費をご負担いただく場合があります。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

投資信託は、預貯金とは異なり元本が保証されている金融商品ではありません。下記コンテンツでは、毎月分配型ファンドの分配金の支払われ方および通貨選択型の収益に関するご案内をしております。投資家の皆様につきましては、当該ファンドへの投資をご検討なさる前にぜひご確認くださいますようお願い申し上げます。