米国株式のインデックス投資が人気な一方、その集中に懸念を持つ方も増えているようです。かといって、欧州株では分散になる気がしないし、リスクが相対的に高い新興国を指数で追うのも不安だという人も多いはず。

シンガポールの魅力は、ひとことでいえば「スマートでクリーンな、アジア発展のハブの国」。

当ETFはシンガポール証券取引所に上場する時価総額上位30銘柄に投資します。

シンガポールに上場する企業の多くは、以下のような理由から成長が著しいアジア太平洋全域でビジネスを展開しています。

シンガポールはアジアでも成熟した証券市場であり、シンガポール証券取引所に上場する企業はグローバルスタンダードのガバナンス基準を満たす必要があります。つまり、シンガポールの株に投資することで、先進国のコーポレートガバナンスに守られながら、アジアの経済発展の恩恵を受けることができるといえます。

ストレーツ・タイムズ指数の配当利回りは高く、2022年8月末時点でおよそ4.0%です(※1)。これは同時点の日経225指数の2.0%、NYダウ指数の2.1%の配当利回りと比べて、かなり高い水準といえます(※2)。

日興AMシンガポールSTI ETFは2009年2月24日の設定来、シンガポールドルベースで年率約8.3%の運用パフォーマンスを上げています。同指数に連動するETFの中では、運用残高が比較的大きく、ファンドの全ての諸費用を含めても総経費率が年率0.30%以下になるよう設計されています。

当ETFは主としてシンガポール政府や政府関連機関が発行するAAA格のシンガポールドル建て債券に投資します。アジアの政府や国際金融機関が発行ないし保証するシンガポールドル建て債券が組み入れられる場合もあります。

シンガポールはS&P、ムーディーズ・インベスターズ・サービス、フィッチ・レーティングスの大手格付け3社の全てがAAA格付けを付与しているアジアで唯一の国です。1997年のアジア通貨危機、2003年のSARS流行、2008年のリーマンショック、2011年の欧州債務危機、2020年のコロナショックなど、数多くの危機でもAAA格を維持してきました。高い格付けの要因としては、健全な財政政策や潤沢な外貨準備高、政治の安定性が挙げられます。シンガポール国債はまさに安全性の高い債券であるといえます。

国債の格付

| 国名 | S&P | ムーディーズ | フィッチ |

|---|---|---|---|

| シンガポール | AAA | Aaa | AAA |

| 米国 | AA+ | Aaa | AAA |

| 英国 | AA | Aa3 | AA- |

| フランス | AA | Aa2 | AA |

| 日本 | A+ | A1 | A |

| 香港 | AA+ | Aa3 | AA- |

| 中国 | A+ | A1 | A+ |

| 台湾 | AA+ | Aa3 | AA |

| 韓国 | AA | Aa2 | AA- |

| インド | BBB- | Baa3 | BBB- |

| マレーシア | A | A3 | BBB+ |

| タイ | A- | Baa1 | BBB+ |

| インドネシア | BBB | Baa2 | BBB |

| フィリピン | BBB+ | Baa2 | BBB |

| ベトナム | BB+ | Ba3 | BB |

出所:Bloombergのデータを元に日興AMアジア作成。2022年8月末時点。

格付は、資産の安全性を示す指標であり、シンガポール国債は諸外国の国債と比べても比較的安全な資産とされています。このETFの投資対象はAAA格の債券であり、ポートフォリオ平均格付けも当然ながらAAA格となっています。(※5)

シンガポール国債は安全資産なので、ポートフォリオのリスク調整後リターンを改善するための魅力的な資産クラスであるといえます。

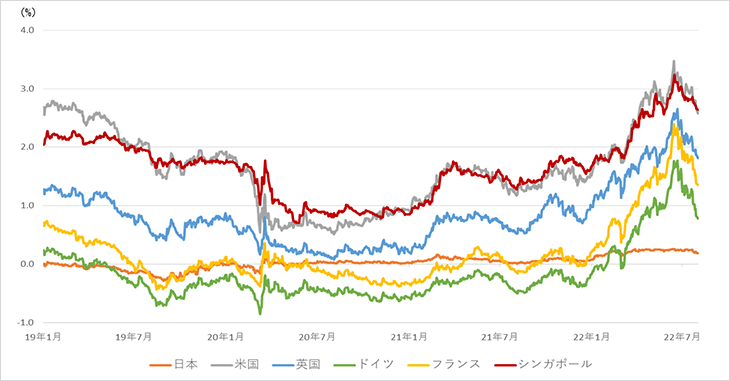

主要先進国の10年国債利回り推移(2019年1月初~2022年7月末)

出所: Bloombergのデータを元に日興AMアジア作成。2022年7月末時点。比較対象の主要先進国は、G7のGDP上位5カ国を選定。グラフおよびデータは過去のものであり、将来の運用成果を約束するものではありません。

2022年8月末時点において、当ETFの構成銘柄の加重平均最終利回りは約3.15%です(※4)。構成銘柄の約84%がシンガポール国債で、残りがシンガポールの政府関連機関等が発行するシンガポールドル建て債券となっています。

当ETFは主としてシンガポールドル建ての投資適格社債(BBB―格以上)に投資します。社債の発行体の大部分はシンガポールの政府系企業や民間企業ですが、一部外国の企業がシンガポールで発行するシンガポールドル建ての社債にも投資します。

中長期的に見て、投資適格社債に投資するので、シンガポール国債に投資するETFよりもリスクが高い分、期待リターンも高くなっております。シンガポール国債よりも高い利回りを獲得しながら、シンガポールドルのメリットと国際分散投資の恩恵を受けたい投資家向けのETFであると言えます。

下は前述のシンガポール国債に投資するABF シンガポール・ボンド・インデックス・ファンドとの比較表です。2022年8月末時点において、日興AMシンガポール・ドル建て投資適格社債ETFの平均格付けはA格(※7)、加重平均最終利回りは3.91%となっています。(※8)

一般的にシンガポール社債の取引単位は約250,000シンガポールドル(2,500万円程度)と大きいため、個人投資家が購入するのは容易ではありません。このETFに投資すれば、一度に100以上の近いシンガポール社債に投資ができます。残存期間等の管理もETFが行うこととなるため、個々の債券の償還に応じた銘柄入替について気にする必要もありません。

| ETF名称 | ABF シンガポール・ボンド・インデックス・ファンド | 日興AMシンガポール・ドル建て投資適格社債ETF |

|---|---|---|

| 主な投資対象 | SGD建てのAAA格シンガポール国債/政府機関債 | SGD建ての投資適格社債 |

| 連動指数 | iBoxx ABF Singapore Bond Total Return Index | iBoxx SGD Non-Sovereigns Large Cap Investment Grade |

| 設定日 | 2005年8月31日 | 2018年8月27日 |

| 運用残高 | SGD942mn | SGD553mn |

| 平均格付※7 | AAA | A |

| 加重平均最終利回り※8 | 3.15% | 3.91% |

| 銘柄数 | 52 | 111 |

| 分配頻度 | 年2回(1月・7月) | 年2回(1月・7月) |

| 総経費率 | 年率0.24% | 年率0.25% |

2022年8月末時点

当ETFは中国の国債と三大政策銀行債(国家開発銀行、中国農業発展銀行、中国輸出入銀行)に投資します。三大政策銀行債は中国国債に比べて約0.30%利回りが高く設定されています(※11)。これらの三大政策銀行は中国国債と類似するリスク水準と市場から見なされており、格付会社各社からも中国国債と同様の格付けが付与されています。

| S&P | Moody | Fitch | |

|---|---|---|---|

| 中国国債 | A+ | A1 | A+ |

| 国家開発銀行(China Development Bank) | A+ | A1 | A+ |

| 輸出入銀行(Export Import Bank of China) | A+ | A1 | A+ |

| 農業発展銀行(Agricultural Development Bank of China) | A+ | A1 | A+ |

出所:Bloombergのデータを元に日興AMアジア作成。2022年8月末時点。

中国の投資家の場合、中国国債からのクーポンは免税ですが、一般的には政策銀行債には25%の税率が課されます。他方、外国人投資家にとっては中国国債も政策銀行債も免税です。(※12)この税率の差によって、リスクは大きく変わらないにもかかわらず、政策銀行債の利回りは国債を上回ります。逆に言えば、外国人投資家にとっては政策銀行債も含めることで、リスク水準をあまり変えずに利回りを向上させるメリットがあります。

2022年8月末時点における当ETFの中国国債への投資比率は約39%、残りが三大政策銀行債への投資となっています。構成銘柄の加重平均最終利回りは約2.57%(※10)、平均格付けはA+格です。(※9)

従来、中国の資本市場は閉鎖的であり、外国人投資家が中国にアクセスすることは容易ではありませんでした。近年は中国の資本市場の対外開放が進み、世界の複数の債券インデックスに組み入れられる動きも相俟って、外国人投資家による中国債券の投資額は年々増加しております。人民元の国際化に伴い、中国の債券は特に機関投資家にとって無視できないマーケットになってきています。中国の債券は個人投資家の国際分散投資のパーツとしても、いち早く注目しておきたい投資対象といえます。

当ETFは中国を代表する電気自動車(EV)関連の株式50銘柄に投資します。主として中国上場のEV関連銘柄に投資しますが、米国や香港などの中国外に上場するEV関連銘柄にも投資します。

NIO、Geely、Li Autoのような純粋なEVメーカーに加えて、BYDのようなEVとEVバッテリーの総合メーカーやEVバッテリーやリチウム製造メーカーなどの株式がポートフォリオに組み込まれます。(2022年8月末時点)

組入上位10銘柄(出所:日興AMアジア(2022年8月末時点))

| Top 10 Holdings | Weight |

|---|---|

| NIO INC. SPONSORED ADR CLASS A | 11.3% |

| CONTEMPORARY AMPEREX TECHNOLOGY CO., LTD. CLASS A | 9.8% |

| GEELY AUTOMOBILE HOLDINGS LIMITED | 6.5% |

| BYD COMPANY LIMITED CLASS H | 5.0% |

| LI AUTO, INC. SPONSORED ADR CLASS A | 4.6% |

| BYD COMPANY LIMITED CLASS A | 4.5% |

| EVE ENERGY CO. LTD. CLASS A | 4.2% |

| TIANQI LITHIUM CORP. CLASS A | 3.9% |

| LONGI GREEN ENERGY TECHNOLOGY CO., LTD. CLASS A | 3.3% |

| YUNNAN ENERGY NEW MATERIAL CO., LTD. CLASS A | 3.2% |

世界各国は伝統的なガソリン車からEVへシフトしています。中国では、2060年までにカーボン・ニュートラルの達成目標を打ち立てており、政府がEV産業を積極的に支援。国を挙げたEV優遇政策や産業育成の結果、EV関連の新興企業が数多く誕生しました。

現在、EVの時価総額上位5社の内訳は、米国3社と中国2社です。欧州や日本には純粋なEVプレーヤーが非常に少ない一方、中国には多くのEV企業が誕生しています。

EVメーカー時価総額上位5社

| 名称 | 時価総額(億米ドル) | 国 |

|---|---|---|

| Tesla | 9,450 | 米国 |

| NIO | 361 | 中国 |

| Rivian | 351 | 米国 |

| Lucid Motors | 277 | 米国 |

| Li Auto | 258 | 中国 |

出所:companiesmarketcap.com 2022年9月15日現在

今や中国のEV関連業界は高い生産能力や価格競争力に加え、技術面でも先進国に迫る水準へと成長しつつあります。そうしたメーカーは、巨大な国内市場のみならず、欧州諸国やアジア・オセアニアなどへの海外進出も活発化させており、今後ますます注目を集めるとみられます。

世界的なEV競争の中で中国は以下のような優位性があります:

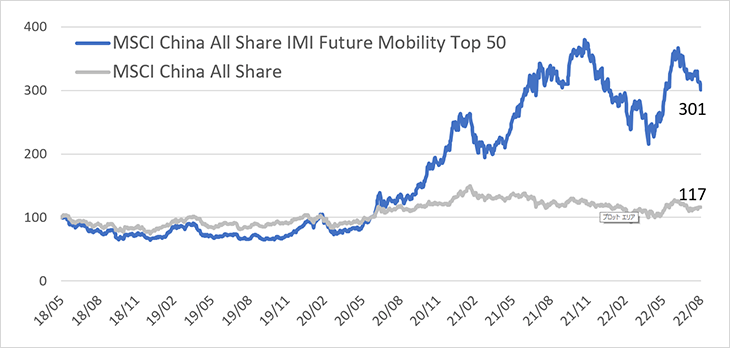

当ETFは2022年1月20日に上場しました。当ETFの連動対象指数であるMSCI China All Share IMI Future Mobility Top 50指数(以下 中国EV指数)とMSCI China All Share指数の円ベースでの累積リターンを比較すると、中国EV指数は指数算出開始日の2018年5月末から2022年8月末の間で3倍近くまで上昇。MSCI China All Share指数を大幅にアウトパフォームしました。

インデックスの円建て累積リターン(2018年5月を100とする)

出所:Bloombergのデータを元に日興AMアジア作成。2022年8月末時点。日次リターンを使用した円建てのリターン。図表はあくまでも例示です。グラフおよびデータは過去のものであり、将来の運用成果を約束するものではありません。指数のパフォーマンスは信託報酬、取引コスト、ファンド費用が考慮されないためETFとは異なります。

EV産業は、中国政府の厳しい規制を受けるインターネット企業や教育産業とは異なり、中国の重要育成産業です。政府のコミットメントに裏打ちされ、世界屈指の技術力と産業拠点を有する中国のEV業界の成長可能性は相対的に高く、かつ長期のものであると考えられます。

本コンテンツは日興アセットマネジメントアジアリミテッドによって作成されました。

外国株式等は、株価(価格)の変動等により損失が生じるおそれがあります。また、為替相場の変動等により損失(為替差損)が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等により、損失が生じるおそれがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

米国株式信用取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。米国株式信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。また、米国株式信用取引は外貨建てで行う取引であることから、米国株式信用取引による損益は外貨で発生します。そのため、お客様の指示により外貨を円貨に交換する際の為替相場の状況によって為替差損が生じるおそれがあります。

〔現物取引〕

1回のお取引金額で手数料が決まります。

分類 取引手数料

米国株式 約定代金の0.495%(税込)・最低手数料:0米ドル・上限手数料:22米ドル(税込)

中国株式 約定代金の0.275%(税込)・最低手数料:550円(税込)・上限手数料:5,500円(税込)

アセアン株式 約定代金の1.10%(税込)・最低手数料:550円(税込)・手数料上限なし

※当社が別途指定する銘柄の買付手数料は無料です。

※米国株式の売却時は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。

※中国株式・アセアン株式につきましては、カスタマーサービスセンターのオペレーター取次ぎの場合、通常の取引手数料に2,200円(税込)が追加されます。

〔米国株式信用取引〕

1回のお取引金額で手数料が決まります。

取引手数料

約定代金の0.33%(税込)・最低手数料:0米ドル・上限手数料:16.5米ドル(税込)

※当社が別途指定する銘柄の新規買建または買返済時の取引手数料は無料です。

※売却時(信用取引の場合、新規売建/売返済時)は上記の手数料に加え、別途SEC Fee(米国現地取引所手数料)がかかります。詳しくは当社ウェブページ上でご確認ください。