投資の第一歩として、まずは身近な日本株の投資から始めた方は多いのではないでしょうか。

日本証券業協会が2021年に個人投資家を対象に実施した投資家調査によると、調査対象者5,000名のうち、8割弱(76.0%)が株式投資、約6割(59.7%)が投資信託に投資しているという回答結果が報告されています。※1

投資信託の保有者割合は、同調査が始まった2006年以来最も高くなっており、投資の選択肢として普及していると言えるでしょう。

ところで、投資信託には取引所に上場しているものと非上場の2種類があるのをご存じですか?非上場のものが一般的に投資信託として知られているもので、上場しているものは上場投資信託、もしくはETF(Exchange Traded Fund)と呼ばれています。

ETFは、一般的に投資信託より信託報酬が低い傾向にあります。また、取引所に上場しているため、日中の値動きが把握しやすく、株のように市場価格を見ながら機動的な取引ができるという特徴があります。

図1は、株式・ETF・投資信託の類似点と相違点を比較したものです。

ETFは、株式のように取引所に上場していますが、非上場の投資信託(以下、投資信託)と同じく、比較的少額の資金から投資が可能で、複数の銘柄に分散投資をします。しかし、ETFの取引方法は株式との類似点が多く、投資信託とは異なります。

例えば、ETFは株式のように、取引所が開いている間を通して市場価格で取引されます。一方で、投資信託は1日1回公表される基準価額で取引されます。そのため、ETFは市場価格を確認してから取引をすることができますが、投資信託は申し込み時点では取引価格は未定です。これは、投資信託の取引の申込みが締め切られた後、基準価額が公表されるためです。

その他の相違点に、積立投資への対応があります。多くの投資信託は積立投資に対応していますが、ETFは一部の銘柄を除き積立投資に対応していません。

楽天証券では、米国ETFも積立が可能です。

図1:株式・ETF・投資信託の比較

| 株式 | ETF | 投資信託 | |

|---|---|---|---|

| 証券取引所への上場 | 上場 | 非上場 | |

| 取引方法 | 証券会社を通じて証券取引所で売買 (国内の全証券会社で取扱いあり)※2 |

当該投資信託を取扱う販売会社で申込み(販売会社により取扱う投資信託は異なる) | |

| 取引価格 | 市場価格(リアルタイムで変動) | 特定日の基準価額 (申込み時点では未定) |

|

| 売買単位 | 100株単位 | 多くのETFが1口単位※3 | 口数指定および金額指定 |

| 分散投資 | 比較的多額の資金が必要 | 比較的少額の資金で可能 | |

| 信託報酬 | なし | 投資信託より一般的に低め。東証に上場しているiシェアーズETFの平均信託報酬は0.20%※4 | 一般的にETFより高め |

| つみたて投資 | 可※5 | 一部の銘柄を除き不可※5 | 可※5 |

上図は一般的な特徴を比較したものであり、全てを網羅したものではありません。

ETFの多くは指数に連動することで、市場平均のパフォーマンスを目指すインデックス型です。一方で、投資信託にはファンドマネージャーが銘柄選定をし、市場平均を上回るパフォーマンスを目指す「アクティブ型」と市場平均を目指す「インデックス型」があります。「アクティブ型」の投資信託は、ファンドマネージャーが銘柄選定をするため、一般的にインデックス型より信託報酬が高い傾向にあります。

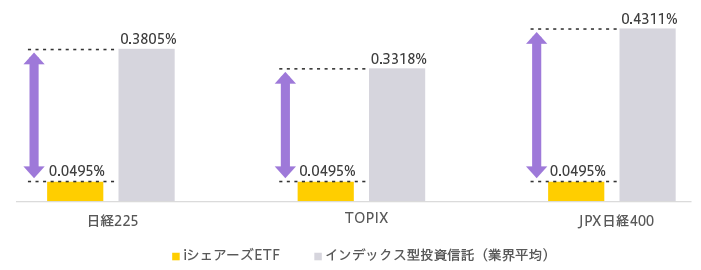

図2は、主要な日本株のインデックス型投資信託と iシェアーズETFの信託報酬率を比較したものです(インデックス型投資信託の信託報酬率は平均値)。iシェアーズETFの信託報酬率は、インデックス型投資信託の半分以下の水準となっています。

図2:主な日本株のETFとインデックス型投資信託の信託報酬率の比較

出所:Fundmark、2022年10月末現在。インデックス型投資信託(業界平均)の信託報酬率は、日経225(76商品)、TOPIX(81商品)、JPX日経400(16商品)をベンチマークとするインデックス型投資信託の最低信託報酬率の平均値。信託報酬率はすべて税込。

信託報酬とは・・・

信託報酬とは、投資信託を保有している間、保有残高に応じて日々支払う費用です。信託報酬が大きくなるほど投資家にとっては実質的な利益が減ることになります。中長期で運用を考えた場合、信託報酬を抑えることが、運用成果をより大きくすることにつながるといえるでしょう。

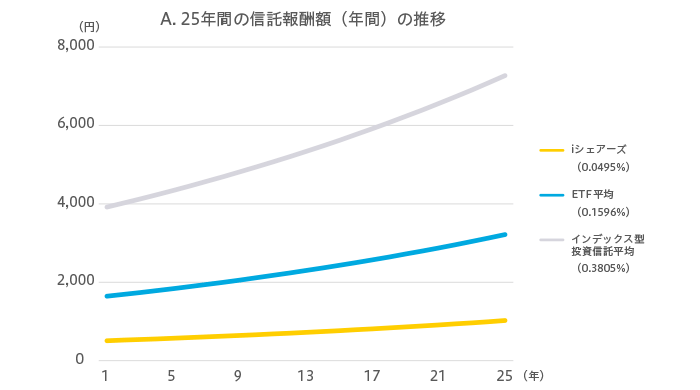

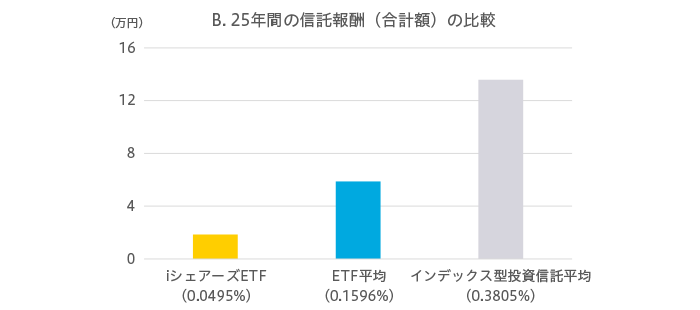

図3:主な日本株のインデックス型投資信託とETFの信託報酬額の比較

(100万円を年率3%で25年間運用した場合の試算に基づく)

出所:Fundmark、2022年10月末現在。iシェアーズETFはiシェアーズ・コア日経225 ETFの信託報酬。ETF平均は日経225連動の国内籍ETF全10商品の最低信託報酬率の平均。インデックス型投資信託は日経225連動のインデックス型投資信託76商品の最低信託報酬率の平均。

注)信託報酬以外は考慮していません。信託報酬は簡便化のため年次で計算しています。

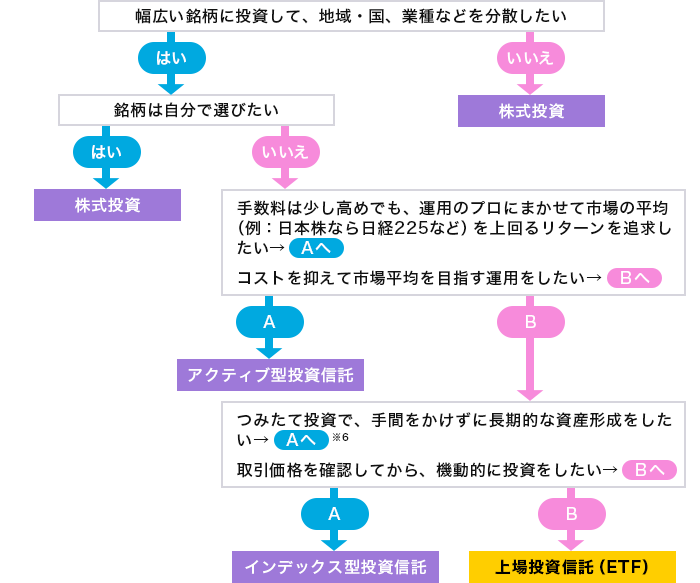

図3の通り、ETFはインデックス型投資信託と比較して、信託報酬が低く抑えられています。しかし、ETFと投資信託には異なる特徴があります。投資目的やライフスタイルにより、どのような投資商品が合っているかは人それぞれです。以降では質問に答えて、ご自身の投資スタイルにあった投資商品を確認してみましょう。

あなたはどのタイプの投資商品だったでしょうか。

どちらも当てはまる質問があった方もいらっしゃると思います。投資スタイルは二者択一である必要はありません。異なる投資スタイルを組み合わせて分散することで、様々な経済環境においてリスクを低減する効果が期待できます。ご自身の幹となる投資スタイルを見つけたら、枝の部分に違う投資スタイルを追加してみませんか。

iシェアーズ日本株ETF(3銘柄)の信託報酬率は、国内最低水準の0.0495%※7です。

日本株に低コストで分散投資をする新たな投資手段として、是非iシェアーズ日本株ETFをご検討ください。

【重要事項】

本サイトは、日本国内居住者である投資家を対象に、ブラックロック・インクを含むそのグループ会社(以下、「ブラックロック」という。)が運用を行うiシェアーズETFに係る基本的な特徴やリスク等の概要説明のために、ブラックロック・ジャパン株式会社(以下「弊社」という)が作成したものです。iシェアーズETFへの投資による損益はすべて投資家の皆様に帰属します。投資をご検討される際は、取扱い金融商品取引業者(証券会社)にて交付される契約締結前書面等を十分にご確認の上、ご自身でご判断下さい。弊社はiシェアーズETFに関する情報の提供は行っておりますが、その売買等に係る契約の締結を行っておりません。本資料は信頼できると判断した資料・データ等に基づき作成していますが、その正確性および完全性について保証するものではありません。また、将来の投資成果を保証・約束するものではなく、その内容は将来予告なく変更されることがあります。

【リスクについて】

iシェアーズETFは、投資元本および投資元本からの収益の確保が保証されているものではありません。iシェアーズETFの価格は、連動を目標とする指数、組入有価証券の価格変動、金利および為替の変動等ならびにiシェアーズETFの発行者及び組入有価証券の発行者の経営・財務状況の変化ならびにそれらに関する外部評価の変化等により変動し、投資者は損失を被り、投資元本を割り込むことがあります。信用取引等のお取引をされる場合は、保証金または証拠金以上のお取引が可能であるため、保証金または証拠金を超える大きな損失を被ることがあります。

【手数料、費用等について】

[売買時の手数料]iシェアーズETFを売買する際の手数料は取扱い金融商品取引業者(証券会社)等によって定められます。

[保有時の費用]iシェアーズETFの保有期間中は運用管理費用等を間接的にご負担いただきます。保有時の費用の率は個別のiシェアーズETFによって異なります。また運用状況や保有期間等に応じて異なることからその上限額を示すことはできません。個別のiシェアーズETFに関する情報、運用報酬・管理報酬等については、販売会社またはiシェアーズETFのウェブサイトにてご確認下さい。

©2022 BlackRock Japan Co., Ltd. All rights reserved. iShares®(iシェアーズ®)およびBlackRock®(ブラックロック®)はブラックロック・インクおよび米国その他の地域におけるその子会社の登録商標です。他のすべての商標、サービスマーク、または登録商標はそれぞれの所有者に帰属します。本資料で言及されている指数の著作権その他一切の知的財産権は、指数毎の提供会社に帰属します。指数提供会社は、iシェアーズETFのいずれに関しても出資、保証、発行、販売、または販売促進を行うものではなく、またiシェアーズETFへの投資の妥当性についていかなる表明も行いません。ブラックロックは上記の指数提供会社の関連会社ではありません。

株式等は株価(価格)の変動等により損失が生じるおそれがあります。上場投資信託(ETF)は連動対象となっている指数や指標等の変動等、上場投資証券(ETN)は連動対象となっている指数や指標等の変動等や発行体となる金融機関の信用力悪化等、上場不動産投資信託証券(REIT)は運用不動産の価格や収益力の変動等、ライツは転換後の価格や評価額の変動等により、損失が生じるおそれがあります。※ライツは上場および行使期間に定めがあり、当該期間内に行使しない場合には、投資金額を全額失うことがあります。

上場有価証券等のうち、レバレッジ型、インバース型のETF及びETN(※)のお取引にあたっては、以下の点にご留意ください。

※「上場有価証券等」には、特定の指標(以下、「原指数」といいます。)の日々の上昇率・下落率に連動し1日に一度価額が算出される上場投資信託(以下「ETF」といいます。)及び指数連動証券(以下、「ETN」といいます。)が含まれ、ETF及びETNの中には、原指数の日々の上昇率・下落率に一定の倍率を乗じて算出された数値を対象指数とするものがあります。このうち、倍率が+(プラス)1を超えるものを「レバレッジ型」といい、-(マイナス)のもの(マイナス1倍以内のものを含みます)を「インバース型」といいます。

信用取引は取引の対象となっている株式等の株価(価格)の変動等により損失が生じるおそれがあります。信用取引は差し入れた委託保証金を上回る金額の取引をおこなうことができるため、大きな損失が発生する可能性があります。その損失額は差し入れた委託保証金の額を上回るおそれがあります。

国内株式の委託手数料は「ゼロコース」「超割コース」「いちにち定額コース」の3コースから選択することができます。

〔ゼロコース(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSOR(スマート・オーダー・ルーティング(※1))注文 のご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

ゼロコースをご利用される場合には、当社のSORやRクロス(※2)の内容を十分ご理解のうえでその利用に同意いただく必要があります。

※1 SORとは、複数市場から指定条件に従って最良の市場を選択し、注文を執行する形態の注文です。

※2 「Rクロス」は、楽天証券が提供する社内取引システム(ダークプール(※3))です。

※3 ダークプールとは、証券会社が投資家同士の売買注文を付け合わせ、対当する注文があれば金融商品取引所の立会外市場(ToSTNeT)に発注を行い約定させるシステムをいいます。

〔ゼロコース(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

但し、原則として当社が指定するSORのご利用が必須となります。(当社が指定する取引ツールや注文形態で発注する場合を除きます。)

〔超割コース(現物取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

5万円まで 55円(税込)

10万円まで 99円(税込)

20万円まで 115円(税込)

50万円まで 275円(税込)

100万円まで535円(税込)

150万円まで640円(税込)

3,000万円まで1,013円(税込)

3,000万円超 1,070円(税込)

〔超割コース(信用取引)〕

1回のお取引金額で手数料が決まります。

取引金額 取引手数料

10万円まで 99円(税込)

20万円まで 148円(税込)

50万円まで 198円(税込)

50万円超 385円(税込)

超割コース大口優遇の判定条件を達成すると、以下の優遇手数料が適用されます。大口優遇は一度条件を達成すると、3ヶ月間適用になります。詳しくは当社ウェブページをご参照ください。

〔超割コース 大口優遇(現物取引)〕

約定金額にかかわらず取引手数料は0円です。

〔超割コース 大口優遇(信用取引)〕

約定金額にかかわらず取引手数料は0円です。

〔いちにち定額コース〕

1日の取引金額合計(現物取引と信用取引合計)で手数料が決まります。

1日の取引金額合計 取引手数料

100万円まで0円

200万円まで 2,200円(税込)

300万円まで 3,300円(税込)

以降、100万円増えるごとに1,100円(税込)追加。

※1日の取引金額合計は、前営業日の夜間取引と当日の日中取引を合算して計算いたします。

※一般信用取引における返済期日が当日の「いちにち信用取引」、および当社が別途指定する銘柄の手数料は0円です。これらのお取引は、いちにち定額コースの取引金額合計に含まれません。

かぶミニ®(単元未満株の店頭取引)は、当社が自己で直接の相手方となり市場外で売買を成立させます。そのため、取引価格は買付時には基準価格に一定のスプレッド(差額)を上乗せした価格、売却時には基準価格に一定のスプレッド(差額)を差し引いた価格となります(1円未満の端数がある場合、買付時は整数値に切り上げ、売却時は切り捨て)。なお、適用されるスプレッドは当社ウェブサイトにて開示していますが、相場環境の急変等により変動する場合があります。

(貸株サービスのみ)

(貸株サービス・信用貸株共通)