CFD取引で発生した利益は、「雑所得」として課税の対象となります。

2012年1月以降、店頭デリバティブ取引等に係る税制が取引所取引と一本化されました。また、2013年1月以降(~2037年迄)は復興特別所得税が課税され、税率20.315%(所得税15%+住民税5%+復興特別所得税0.315%)となりました。

CFD取引は「先物取引に係る雑所得等」に区分され、損失の繰越控除や先物取引間での損益通算が行えます。

「年間損益計算(一般口座・その他)」にて、簡単に損益計算ができるようになりました。

CFD取引での利益は、保有する建玉の反対売買による1年間に確定した売買益及びお客様の受入証拠金に反映した配当・金利・調整金が課税対象となります。受渡日ベースで1月1日から12月31日までの1年間に確定した売買益がこれに該当します。

前年中に成立した新規建玉であっても、年を越した建玉の含み益(未決済建玉の評価損益)は課税の対象となりません。

CFD取引による利益は、雑所得として「申告分離課税」になります。

| 商品 | 期間 | 内容 | 課税区分 | 課税方法 | 税率 |

|---|---|---|---|---|---|

| CFD | 2013年1月1日~2037年12月31日までの税率 (復興特別所得税) |

差金決済 | 雑所得 | 申告分離課税 | 年間差益に対し 20.315% (所得税 15%+復興特別所得税 0.315%+住民税 5%)

|

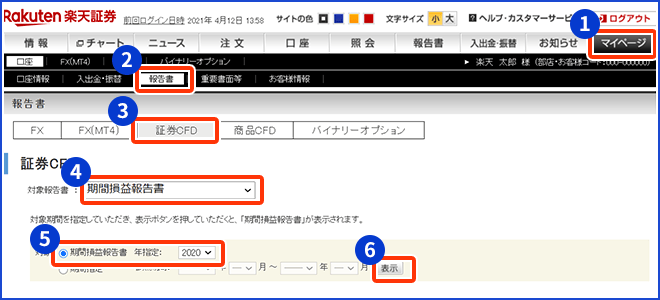

CFD取引での過去のお取引履歴につきましては、楽天FX-WEBの「マイページ」→「口座」→「報告書」から確認することができます。

「取引報告書 兼証拠金受領書」は日次の報告書、「取引残高報告書」は月次の報告書となります。

年間損益報告書は、「期間損益報告書」としてPDFファイルでダウンロードいたします。

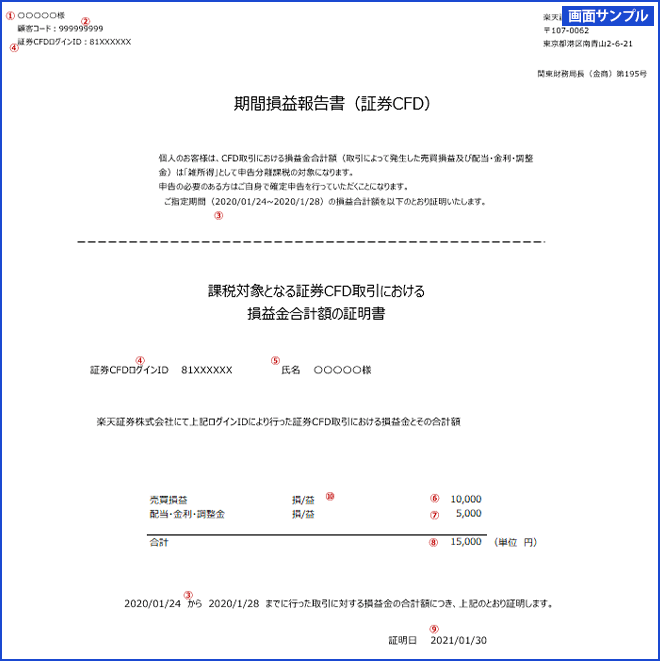

出力された「期間損益報告書」に「課税対象となるCFD取引における損益金合計額の証明書」が表示されます。証明書に【売買損益】と【配当・金利・調整金】の金額が表示されますので、合計金額を年間利益として確定申告の用紙にご記入ください。

CFD取引は、お取引の対象となる銘柄の価格変動、金利相当額、配当相当額、価格調整額の支払い、各国の経済、社会情勢、金融政策、金融指標等の変動により損失が生じるおそれがあり、投資元本が保証されたものではありません。また、CFD取引は差し入れた証拠金を上回る金額の取引をおこなうことができるため大きな損失が発生する可能性があり、その損失額は差し入れた証拠金を上回るおそれがあります。

CFD取引の取引手数料は無料です。なお、取引にあたっては各銘柄の売付価格と買付価格には差(スプレッド)があります。スプレッドは銘柄ごとに異なります。詳しくは取引説明書等をご確認ください。

〔楽天CFD〕

取引金額に対して、指数CFDは10%以上、商品CFDは5%以上、バラエティCFDおよび株式CFDは20%以上の証拠金が必要となります。(楽天CFDのお取引は現時点では個人口座のみとなります。)

〔楽天MT4CFD〕

個人口座、法人口座ともに取引金額に対して、MT4証券CFDは10%以上、MT4商品CFDは5%以上の証拠金が必要となります。