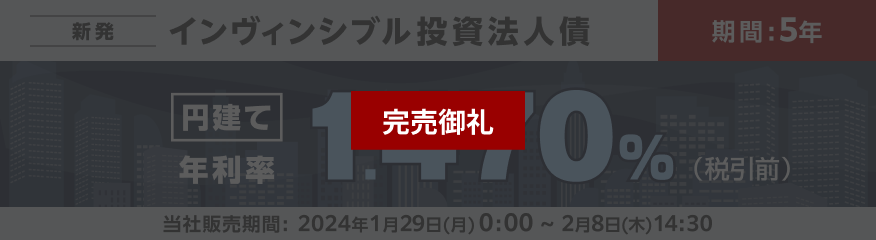

好評につき完売いたしました

| 正式名称 | インヴィンシブル投資法人第11回無担保投資法人債 (投資法人債間限定同順位特約付) |

|---|---|

| 愛称 | INV・ホテル・ボンド |

| 期間 | 5年 |

| 格付け | A(JCR) |

| 当社販売期間 | 2024年1月29日(月)0:00~2月8日(木)14:30 |

| 利率(年率) |

1.470%(税引前)1.1713695%(税引後) |

| 利払日 | 毎年2月9日、8月9日(年2回)【初回利払日:2024年8月9日】 |

| 発行日(受渡日) | 2024年2月9日(金) |

| 償還日 | 2029年2月9日(金) |

| 発行価格 | 額面100円につき100円 |

| 買付単位 | 50万円以上、50万円単位 |

投資法人債とは、投資法人(J-REITを含む)が発行する債券であり、株式会社における社債に相当します。

J-REITが発行する投資法人債の利払いの主な原資は、一般的にJ-REITが保有する不動産からの賃料収入です。

インヴィンシブル投資法人は、不動産を裏付けとする有価証券および信託受益権に投資する不動産投資信託(J-REIT)です。同投資法人は、主にホテルや住宅に投資を行う総合型REITで、中長期的な観点から、着実な成長と安定的な収益確保を目指して運用を行っています。

ご注意事項

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。

国内債券を、楽天証券との相対取引によって購入する場合は、購入対価のみお支払いいただきます(委託手数料はかかりません)。