【ファンドの詳細や買付はこちら】

足元の相場は厳しい局面を迎えていますが、何に着目をして投資商品を選ぶべきなのでしょうか。また、どのようなタイミングで投資をすることが大切なのでしょうか。

魅力①

魅力②

キーワード:コツコツ続ける長期積立投資

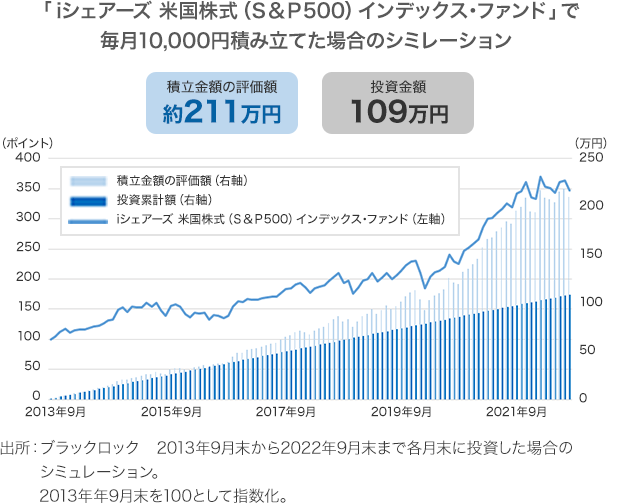

おなじみのイソップ童話に登場する「アリとキリギリス」。才能がありバイオリンをひき、歌を歌って夏を楽しむキリギリスと、地味にコツコツ冬に備えて働くアリ。投資の世界においても、目先のことだけにとらわれず、先々のことに備えて行動することが、長期の資産形成では大切です。そして、長期に渡る資産形成を行う上で、足元の価格の変動や誘惑に距離をおき、長期の視点に立つことも大切です。次に大事なのは投資のタイミングをわけることです。価格が高いときも下がったときも同じ金額を投資していると、買付価格をならすことができ、大きな変動の影響をおさえることもできます。投資は長期といわれるのはこのためです。イメージいただきやすいよう、一例として、S&P500に連動をめざす投資信託「iシェアーズ 米国株式(S&P500)インデックス・ファンド」を2013年7月から毎月の頻度で積立投資をした試算結果をご紹介します。

~話題沸騰中!~

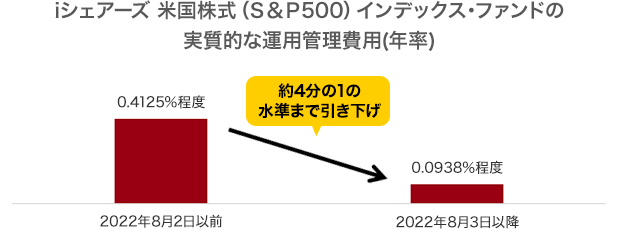

信託報酬を業界最低水準に引き下げ

「iシェアーズ米国株式(S&P500)インデックス・ファンド」は、投資家の皆さまの資産形成へのより貢献すべく、2022年8月3日に信託報酬(投資者が実質的に負担する運用管理費用)の引き下げを行いました。S&P500指数への連動を目指すインデックス・ファンドの中では、信託報酬が年0.0938%(税抜 年0.0880%)程度と業界で最も低い水準※となっています。

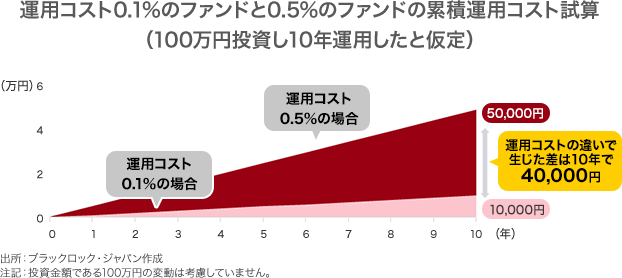

運用コストが投資収益に与える影響

長期投資において運用コスト(信託報酬等)の目線は非常に大切です。

図6は運用コストが0.1%のファンドと0.5%のファンドに100万円を投資し、10年間運用した場合のシミュレーションです。10年後に運用コストの違いで生じた差は4万円にも上り、このことからも長期で投資をすればするほど、運用コストは投資収益に大きな影響を与えるということがわかります。

「iシェアーズ 米国株式(S&P500)インデックス・ファンド」は米国に上場する「iシェアーズ・コア S&P 500 ETF」を実質的な投資対象としています。iシェアーズ・コア S&P 500 ETFは、iシェアーズETFの一つとして、世界の投資家様に支持されています。

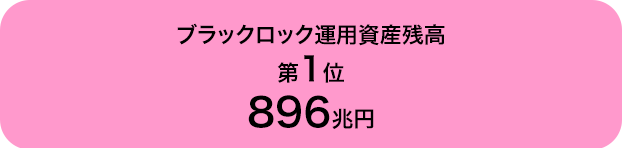

■ETF市場シェアNo.1※1のマーケットリーダー

■iシェアーズETFは、世界最大※2の資産運用会社、ブラックロック・グループが運用する上場投資信託(ETF)です。

※1出所:BLACKROCK GLOBAL ETP Landscape(2021年12月)

※2出所:Willis Towers Watson, The world’s largest 500 asset managers(2021年10月)、グローバルの運用資産残高ベース

高いリスク管理能力と幅広く優れた運用能力により、

運用資産残高世界第1位の資産運用会社となっています。

出所:Pensions & Investments "The P&I/Thinking Ahead Institute World 500: World's largest money managers" as of Dec. 31, 2020 ブラックロック 資産残高円換算レート:1ドル=103.245円(WMロイター、2020年12月末時点)

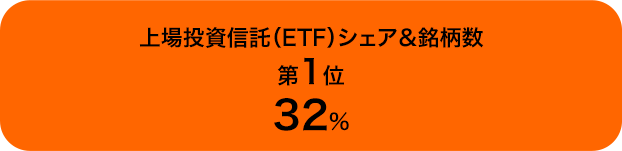

世界の全上場投資商品約1,197兆円のうち

約379兆円(32%)、11,700本のうち1,021本をブラックロックのi シェアーズETFが占め、シェアは世界第1位です。

出所:ブラックロック(2022年9月末現在、円換算レート:WMロイター 1ドル=144.745円)

1971年に最初のインデックス運用を手がけたことに始まり、テクノロジーを活用した先進的な運用手法を積極的に取り入れています。

投資信託のリスクと費用について