すでに発行されている債券のことで、新規に発行される債券(新発債)と区別するためにこのように呼ばれています。「既発債」と言っても、その価値が損なわれる訳ではありません。既発債は、流通市場(セカンダリーマーケット)での実勢にもとづいて取引されるため、購入単価は変動する場合があります。

| 既発債券 | 新発債券 | |

|---|---|---|

| 購入単価 | 市場実勢を反映し変動するため、パー(100%)、オーバーパー(100%超)、アンダーパー(100%未満)の場合がある | 固定 |

| 利回り | 購入単価や償還までの残存年数などにより変動する。 | 固定 |

| 経過利子 | あり(利付き債券の場合) | なし |

| その他 | 市場実勢を反映した利回りでの購入が可能。取扱い額が少額で、すぐに完売する可能性がある | 募集期間中の条件変更はない |

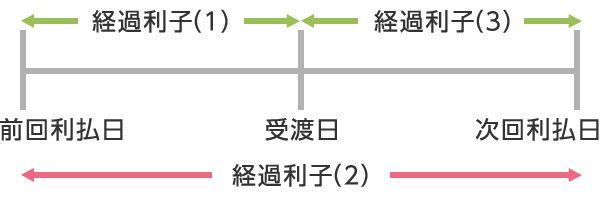

利付債を既発債として売買するとき、受渡日がその債券の利払日と異なる場合には、「買い手」は前回利払日の翌日から受渡日までの日数(経過日数)について、日割りで計算された利息相当分を「売り手」に支払います。この利息相当分を経過利子あるいは経過利息と言います。

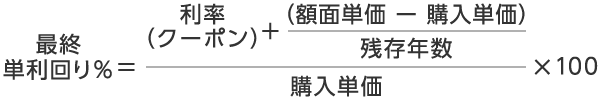

最終単利回りの計算式は以下の通りです。

購入単価が分母にあることから、購入単価が低いと利回りは上昇し、購入単価が高いと利回りは低下します。

表は横にスクロールします

| 購入単価 | クーポン | 残存期間 | 最終単利回り | |

| 銘柄A | 108.25 | 6.00% | 3年 | 3.00% |

| 銘柄B | 100.00 | 3.00% | 5年 | |

| 銘柄C | 87.05 | 1.00% | 8年 |

上記計算例の銘柄A、銘柄B、銘柄Cはそれぞれ、購入単価、クーポン、残存期間が異なりますが、最終単利回りはいずれも3.00%になり、最終単利回りからみた投資効率は概ね同じであるといえるでしょう。

また、アンダーパー(100%未満)で購入した債券を償還日まで持った場合、償還差益が発生し、オーバーパー(100%超)で購入した債券を償還日まで持った場合、償還差損が発生します。しかし、債券投資を比較する場合は、購入単価や利回りだけにとらわれず、クーポンや残存期間も十分考慮する必要があります。そして、自分の投資対象に見合った条件であれば、既発債を選択することも良いかもしれません。

外国債券は流通市場における需給関係や金利動向・経済情勢などの影響をうけ、価格が変動いたします。したがって、途中売却時はそのときの市場価格によって損失が発生する場合があります。

債券を発行する発行体が破綻や破産するなど、債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。

外貨建てで発行されている債券は、外国為替市場の動向によって為替レートが変動し、利息や売却代金、償還金などを受取る時点の為替レートによっては、円貨換算したときの受取額が変動し、最終的に投資元本を割り込むことがあります。

外国債券では、発行体が所属する国や地域、または取引が行われる通貨を発行している国や地域の政治・経済・社会情勢に大きな影響を受けます。

流動性や市場性が乏しい債券は、償還前の売却が困難な場合があります。また仮に売却できたとしても、不利な価格になることがあり、損失を被ることがあります。

外国債券のリスクと費用について