今回は外国債券の特色ともいえる劣後債と、劣後債に深く関係する金融機関の資本規制について、発行会社の視点からお話いたします。

銀行などの金融機関は、個人の資産を直接預かることから一般企業と比べて社会的役割が大きいといえます。預けたお金が返ってこないリスクは出きるだけ避けたいですよね。

そこで、大勢の国民が困った事態に陥らないように、金融機関は国(政府)が規則を制定し監督する対象となっています。規則の中でも、重要な枠組みが自己資本規制です。

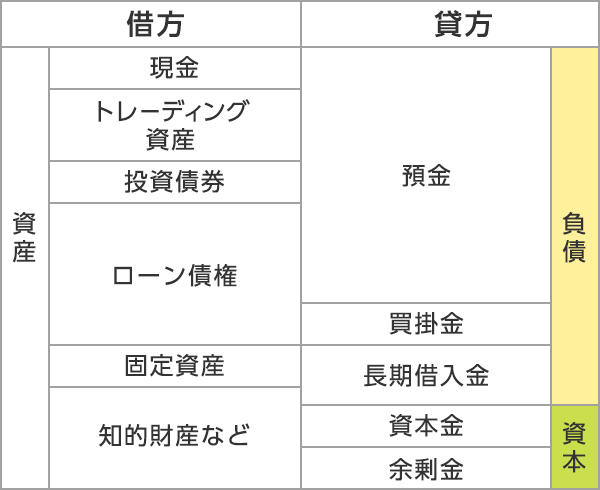

金融機関の自己資本規制には、様々な観点からのルールが設けられています。中でも、資本金の量(比率)に対するルールは一番の要といえます。右図のとおり、資産=負債+資本の関係から、一定資産のなかで資本が少なめから負債は多めとなります。金融機関の視点で見ると、株式発行(販売)で得た資本金は返済する必要はありませんが、借入金などの負債には返済する義務があります。返済すべき金額は大きくなるほど、お金を返せなくなるリスクは高まりますよね。そこで、ある程度以上の資本金比率を求めることで、破綻のリスクの低減効果を期待するワケです。

金融機関が劣後債を発行すると、バランスシート上では負債の部に分類されますが、自己資本規制上の勘定では、一部又は全部を資本金に算入することが許されています。その理由は、劣後債はシニア債よりも弁済順位が低く設定されていて、その性質が株式に近いからです。

また、当たり前ですが、どんな資金調達にも「コスト」が付き物で、コストは投資家に支払う配当金や利息の水準により判断されます。一般的に株式発行による資金調達のコストの方が高いことから、劣後債はコスト安めに自己資本比率の向上が狙えるメリットがあります。

国内債券のリスクと費用について

外国債券のリスクと費用について